به گزارش مشرق، بسیاری از کشورهای در حال توسعه، برای تامین درآمدهای پایدار، از پایههای متنوع مالیاتی بهره میگیرند. مالیات بر مجموع درآمد و عائدی سرمایه و سود سپرده بانکی است.

در حال حاضر با توجه به مضایق بودجهای و کاهش شدید درآمدهای ارزی نفتی ناشی از تحریمها، قرار شد در راستای اصلاح ساختار بودجه دستگاههای اقتصادی نقش پررنگتری در جهت تامین منابع مالی برای دولت ایفا کنند. از جمله این وزارتخانهها، وزارت امور اقتصادی است که ارکان درآمدی دولت را به واسطه حضور سازمان مالیاتی و گمرک ذیل خود در اختیار دارد.

بیشتر بخوانید:

اخذ مالیات بر مجموع درآمد در زمان بررسی اصلاحیه قانون مالیاتهای مستقیم در سالهای 92 تا 94 به دلیل نبود زیرساختهای اطلاعاتی و نرم افزاری از فرایند قانون گذاری بیرون کشیده است و راه به جایی نبرد. در حال حاضر نیز با دولتی روبرو هستیم که بنا به ملاحظاتی حاضر نیست از این امکان و ظرفیت در جهت توسعه منابع مالی، شفافیت و کاهش فساد و متعادل کردن نظام مالی و پولی در حوزه مربوطه گامی بردارد.

طی روزهای اخیر پیش نویسی از سوی سازمان مالیاتی در این رابطه منتشر شد که با هجمه وسیع دولتمردان و متاسفانه متولیان آن در نطفه خفه شد.

بررسی کشورهای توسعه یافته و در حال توسعه عضو گروه ۲۰ (G۲۰) می تواند شاخص خوبی از وضعیت قوانین و رویههای مالیاتستانی سایر کشورها باشد. نتایج این بررسی حاکی از آن است که در بین کشورهای عضو گروه ۲۰ صرفا در عربستان سعودی سود حاصل از سپردهها معاف از مالیات است و در سایر کشورها به نحوی مشمول مالیات است. علاوه بر کشورهای عضو این گروه، ۶ کشور دیگر شامل سوئیس، ایرلند، نیوزلند، سنگاپور، مالزی و افغانستان بررسی شده است.

مرکز پژوهشهای مجلس در گزارشی آورده است: با مطالعه قوانین مالیاتی کشورها و همچنین گزارش نهادهای معتبر در این حوزه، سایر کشورهای عضو در ۳ گروه طبقهبندی شدند:

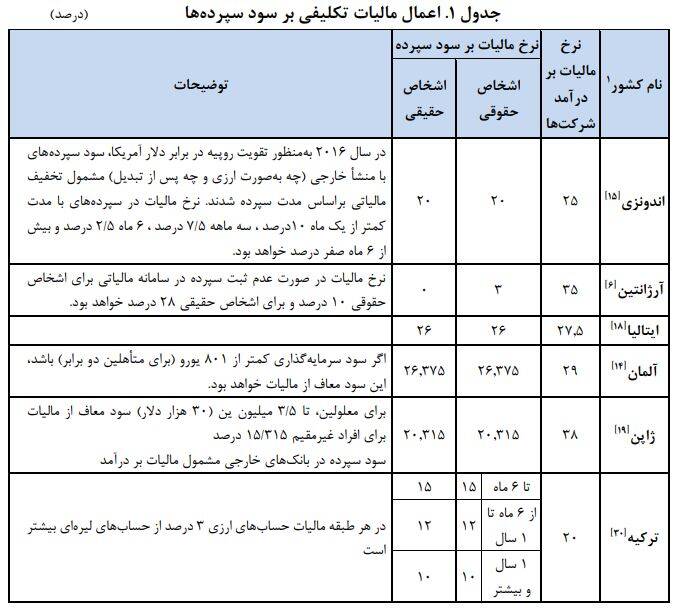

1 - 3- گروه اول: اعمال مالیات تکلیفی

در گروه اول، بخشی از سود بانکی به عنوان مالیات از سود سپردههای بانکی کسر می شود. در این رویکرد بلافاصله پس از واریز اصل سود به حساب سپرده گذار، مالیات از حساب فرد به عنوان «مالیات تکلیفی بر سود» کسر میشود. کشورهایی که از این شیوه استفاده میکنند عبارتند از: اندونزی، آرژانتین ایتالیا، آلمان، ژاپن و ترکیه.

2 - 3- گروه دوم: احتساب سود سپردهها به عنوان در آمد مشمول مالیات

در کشورهای عضو این گروه، میزان سود دریافتی باید در انتهای سال همانند سایر درآمدها و هزینههای قابل قبول مالیاتی به مراجع مالیاتی اعلام شود و در نهایت با کسر هزینهها از درآمدها و اعمال قوانین تعریف شده، مالیات قابل پرداخت تعیین شود. کشورهای عضو این گروه عبارتند از: استرالیا، آمریکا، انگلستان، برزیل، چین، روسیه، کانادا، فرانسه و آفریقای جنوبی.

۳ - ۳ - گروه سوم: رویکرد ترکیبی

در این رویکرد، اصل بر احتساب سود به عنوان درآمد مالیاتی است، اما به دلایل مختلف از جمله تأمین درآمد برای دولت در طول سال، مالیات تکلیفی با یک نرخ پایه از سود پرداختی کاسته میشود. اما نهایتا سود کسب شده به عنوان درآمد مالیاتی فرد در نظر گرفته میشود و مالیات تکلیفی پرداخت شده به عنوان هزینههای قابل قبول مالیاتی لحاظ میشود. بدین ترتیب اگر مالیات پرداختی کمتر از آنچه محاسبه میشود، تعیین شود فرد ملزم به پرداخت مابه التفاوت است و اگر مالیات پرداختی بیش از میزان محاسبه شده باشد، دولت میزان مازاد را به فرد عودت میدهد. کشورهای هندوستان، فرانسه، مکزیک و کره جنوبی از این روش استفاده می کنند.

4 - 3- مالیات بر سود سپرده در برخی کشورهای غیر عضو در گروه 20

مالیات بر سود سپرده بانکی در برخی کشورهای غیر عضو در گروه ۲۰ به شرح زیر است:

- در سوئیس ۳۵ درصد مالیات تکلیفی از سود سپرده ها کسر می شود.

- در ایرلند سود سپرده اشخاص حقوقی در درآمد مشمول مالیات محاسبه می شود، در حالی که نرخ مالیات تکلیفی سود سپردههای حقیقی در سال ۲۰۱۴ به ۴۱ درصد رسیده است (این نرخ در سال ۲۰۰۸ برابر ۲۰ درصد بوده است.) البته افراد معلول و مسن (بالاتر از ۶۵ سال) معاف از مالیات هستند.

- در نیوزلند نرخ مالیات بر سود سپرده اشخاص حقوقی با توجه به طبقات کل درآمد از 10.5 درصد تا ۳۳ درصد متغیر است. همچنین اشخاص حقیقی مشمول ۲۸ درصد مالیات تکلیفی بر سود سپردههایشان هستند (این نرخ در صورت مشخص نبودن کد مالیاتی صاحب سپرده به ۳۳ درصد می رسد).

- در افغانستان نیز ۲۰ درصد سود سپرده های پس انداز و سرمایه گذاری مدت دار به عنوان مالیات کسر میگردد.

۱۶:۳۰ - ۱۳۹۸/۰۸/۱۱

۱۶:۳۰ - ۱۳۹۸/۰۸/۱۱