به گزارش مشرق، اگر چه پیامد جهشهای قیمتی ملک طی دو سال اخیر اقتصاد اغلب خانوارهای شهری را بر هم زده است و مشکلات متعددی را برای مستاجران و متقاضیان مصرفی مسکن به همراه آورده است. طی این مدت نیز تلاشهایی از سوی دولت انجام شده اما کافی نبوده است.

* آرمان ملی

- بانک مرکزی و دولت بدون حساب و کتاب باعث حرکت نقدینگی در بازار و جامعه شدند

علی قنبری اقتصاددان اصلاحطلب در آرمان ملی نوشته است: نقدینگی یعنی ورود پول سرگردان به جامعه و وقتی هدفمند نباشد به صورت مخرب به سمت بازارهای ارز، طلا، مسکن، خودرو، بورس و ... میرود و باعث افزایش قیمتها میشود. بانک مرکزی وظیفه دارد ارزش پول ملی را حفظ و تورم را کنترل و باید تلاش کند جلوی افزایش قیمتها را با کنترل نقدینگی و تورم بگیرد. برای کنترل نقدینگی باید به سمت ثبات حرکت کنیم، بدینمعنا که نقدینگی را در بانکها با افزایش نرخ بهره حبس یا با افزایش جاذبه به سمت بازارهایی نظیر بورس یا مسکن هدایت کند.

به هر حال باید جاذبهای ایجاد شود که سرمایههای سرگردان یا نقدینگی به سمت آن محل حرکت کند. رشد نقدینگی به رشد تورم میانجامد و ارزش پول ملی هم متاثر از این دو فاکتور مهم اقتصادی کاهش مییابد. با اینکه بانک مرکزی گامهایی برای کنترل نقدینگی در دو سال گذشته برداشته، اما متاسفانه نتوانسته وظیفهاش را به صورت کامل انجام دهد و به نظر میرسد این موضوع در حال خارج شدن از حیطه کنترل بانک مرکزی است.

دولت باید سیاستهای پولی و مالی اتخاذ کند، سیاستهای پولی به عهده بانک مرکزی و سیاستهای مالی نظیر مالیات، وجوه و اوراق قرضه در دست دولت است و دولت با استفاده از این سیاستگذاریها میتواند نقدینگی را سمت درستی حرکت دهد یا جاذبه ایجاد کند تا صاحبان سرمایه در محلهایی که نیاز است، سرمایهگذاری کنند.

اگر دولت و بانک مرکزی بخواهند میتوانند با هماهنگی سیاستها موجب کنترل قیمتها شوند. البته با اتفاقاتی که در مورد موسسات مالی رخ داد، فسادهای مالی و اختلاسهای کلانی که همه شاهد آن بودهایم تقریبا اعتماد مردم از سیستم دولتی سلب شده و برای اینکه این اعتماد برگردد نیاز است که رابطه مردم و دولت یک رابطه مبتنی براعتماد باشد و دولت باید سرمایه اجتماعی را افزایش دهد تا مردم به سیاستهای دولت اعتماد کنند و زمانیکه دولت حرفی میزند مردم آن را قبول کرده و در آن جهت حرکت کنند.

متاسفانه در حال حاضر مشکل کشور این است که سرمایه اجتماعی به حداقل خود رسیده و دولت و مردم به یکدیگر اعتماد نمیکنند، بنابراین دولت باید در جهت اعتمادسازی مردم حرکت و بازار پول را در مسیری که موجب افزایش قیمت نشود و به رونق تولید بینجامد، هدایت کند. یکی از اشکالاتی که پیش آمده این است که بانک مرکزی و دولت بدون حساب و کتاب باعث حرکت نقدینگی در بازار و جامعه شدند.

در گذشته که نرخ بهره بالاتر بود مردم پولهایشان را در بانکها میگذاشتند ولی با کاهش نرخ سود بانکی مردم سرمایههای خود را از بانکها خارج و به سمت و سوی بازارهای بهصرفهتر هدایت کردند و همین موضوع یکی از دلایل ناامن شدن جامعه است. یکی از راهکارها برای هدایت نقدینگی به سمت بانکها این است که دولت و بانک مرکزی نرخ سود بهره بانکی را به شکل اطمینانبخشی تعیین کنند که نقدینگی از مسیرهای غیرتولیدی به بانکها هدایت شود و بانکها هم از این نقدینگی برای افزایش تولید استفاده کنند.

- آزمون سخت «نیما» برای بانک مرکزی

آرمان ملی به مشکلات سامانه نیما پرداخته است: بررسی آخرین آمارهای اعلامی سامانه نیما حکایت از آن دارد که بهرغم تشدید تحریمها معاملات ارز در این سامانه افزایش پیدا کرده و از ابتدای سال تا ۲۳ خرداد به دو میلیارد و ۵۳۹ میلیون یورو رسیده است. با این حال طی چند روز اخیر به دلیل افزایش نوسانات ارزی، شاهد حذف قیمت ارز از این سامانه هستیم.

از سوی دیگر، برخی از واردکنندگان هم با حضور در مقابل ساختمان بانک مرکزی انتقاداتی را نسبت به عملکرد برخی از صادرکنندگان و صرافان مطرح کردهاند. گویا این افراد پس از واریز وجه ریالی هنوز موفق به دریافت ارز نشدهاند. به گفته معترضان تعداد واردکنندگانی که موفق به دریافت ارز نشدهاند به بیش از ۷۰۰ نفر میرسد که حداقل ۴۰۰ نفر آنها تولیدکنده هم هستند.

فریال مستوفی، رئیس کمیسیون بازار پول و سرمایه اتاق بازرگانی تهران، نیز در همین زمینه به ایلنا گفته است که برخی تولیدکنندگان مدعی هستند ۶ ماه است که پول به ریال پرداخت کردهاند، اما ارزی نگرفتهاند. اما بانک مرکزی هم در این زمینه توضیحاتی ارائه داده و آنطور که از متن بیانیه برمیآید، این بانک بیشتر درصدد تبرئهکردن خود است تا اینکه خیال واردکنندگان را راحت کند. حتی در بخش از این اطلاعیه تناقضهایی مشاهده میشود. آنطور که بانک مرکزی اعلام کرده امنیت سامانه نیما «مشروط به سلامت طرفین معاملات»، کماکان پابرجاست و کوچکترین ریسکی از این محل متوجه مشتریان و مراجعان نخواهد بود.

این بانک اما در بخش دیگری از توضیحات خود اعلام کرده که عدم ایفای تعهد توسط یکی از طرفین قرارداد، ریسکی محتمل در تمام معاملات بوده و ارتباطی با بستر انجام معامله که در اینجا «نیما» ست، ندارد تا سرانجام فعالان نیمایی متوجه اندازه ریسک این سامانه نشوند.

در میانه سال ۹۷ و پس از شکست سیاست پرداخت ارز ۴۲۰۰ تومانی برای کلیه فعالیتهای وارداتی بود که دولت از نوآوری جدید خود، یعنی سامانه نیما رونمایی کرد. سامانهای که بهرغم تازگی و بدیعبودن خود تا حد زیادی به کمک دولت، بانک مرکزی و فعالان تجاری و اقتصادی کشور آمد و در التیام نسبی بازار ارز نقش موثری را ایفا کرد.

امسال نیز بهرغم تشدید تحریم و شیوع جهانی کرونا تا امروز بیش از ۵/۲ میلیارد یورو ارز از سوی صادرکنندگان به سامانه تزریق شده که واردکنندگان یک میلیارد و ۵۴۶ میلیون یورو آن را خریداری کردهاند. با اینکه این سامانه در حدود فعالیت دوساله خود باعث ساماندهی فعالیت صادرکنندگان، واردکنندگان و صرافان شد، اما اخیرا بروز مشکلاتی در این سامانه باعث نگرانی گسترده تجار و فعالان اقتصادی بهویژه واردکنندگان و تولیدکنندگان شده است.

نحوه کار با این سامانه بهنوعی است که واردکنندگان با توجه به نوع و میزان ارزی که نیاز دارند صراف و صادرکننده مورد توجه خود را انتخاب میکنند و پس از نهاییشدن طرفین معامله معامله را انجام میدهند. با این حال در چند روز اخیر شاهد تجمع برخی از متقاضیان ارز نیمایی مقابل بانک مرکزی هستیم. گویا ماجرا از آن قرار است که برخی از واردکنندگان و تولیدکنندگان پس از انتخاب واسط و طرف دیگر معامله اقدام به واریز وجه ریالی کردهاند، اما هنوز به ارز مورد تقاضای خود دست پیدا نکردهاند.

به گفته معترضان تعداد این افراد به ۷۰۰ نفر میرسد که ۴۰۰ نفر آنها فعالیت تولیدی هم دارند. با اینکه بانک مرکزی سعی دارد از زیربار پاسخگویی نسبت به این رفتار برخی از صادرکنندگان و صرافان شانه خالی کند، اما باید توجه داشت وقتی این بانک در شرایط تحریم ارزی برای تخصیص به واردکنندگان و تولیدکنندگان ندارد. حداقل انتظار میرود نظارت درستی بر عملکرد سامانهای داشته باشد که تبلیغات گستردهای برای آن انجام داده است.

شاید در آیندهای نزدیک این مشکل حل شود و به گفته بانک مرکزی مراجع قضائی پای به ماجرا بگذارند، اما در شرایط امروز تولیدکنندگان نیاز مبرمی به ارز دارند و تاخیر ششماهه در تامین ارز آنها در شرایط که وجه ریالی هم پرداخت کردهاند میتواند پایههای اقتصاد را متزلزل کند و درنهایت اعتماد بین سرمایهگذاران را هم بیش از پیش خدشهدار کند.

- متقاضیان دلسردشده بازار کار نرخ بیکاری را بهبود بخشیدند

آرمان ملی درباره نرخ بیکاری گزارش داده است: سقوط نرخ رشد اقتصادی ایران به منفی ۷ درصد و همزمان اعلام افت ۷/۱ درصدی نرخ بیکاری در زمستان ۹۸ از سوی مرکز آمار، به یکی از معماهای پیچیده اقتصاد ایران تبدیل شده است. البته برخی از مسئولان مرکز آمار ارتباط دو شاخص نرخ بیکاری و نرخ رشد اقتصادی را ناهمسو میدانند و اعتقاد دارند افت رشد اقتصادی تاثیری بر اشتغالزایی یا بیکاری افراد نمیگذارد.

بااینحال اخیرا مرکز پژوهشهای مجلس هم گزارشی منتشر کرده که نشان میدهد بهرغم ازدسترفتن شغل ۸۸۵هزار شاغل در فاصله سالهای ۹۷ تا ۹۸، نرخ بیکاری در ایران ۷/۱ درصد کاهش داشته است. حال از گزارش بازوی پژوهشی مجلس میتوان علت اصلی این تناقض آماری پی برد. بر اساس مطالعات این پژوهشگاه، از جمعیت سهمیلیون و ۲۷۰هزار نفری بیکاران در زمستان ۹۷، ۱/۳۵ درصد افراد موفق به یافتن شغل شدهاند و ۹/۲۷ درصد از بیکاران زمستان ۹۷، به دلیل دلسردشدن از یافتن شغل از بازار کار خارج شدهاند. اما ۸/۳۶ درصد افراد همچنان بیکار ماندهاند. حال باید توجه داشت اگر افراد دلسردشده همچنان در بازار کار باقی میمانند، نرخ بیکاری در زمستان ۹۸ به ۶/۱۳ درصد میرسید. یعنی سه درصد بیشتر از نرخ بیکاری ۶/۱۰ درصدی که مرکز آمار برای زمستان ۹۸ اعلام کرد.

پس از شیوع کرونا در ایران شمار زیادی از کارگران و حتی کارمندان شغل خود را از دست دادند. گروههایی هم که پای کار ماندند، با نیمی از ظرفیت به فعالیت خود ادامه دادند و در این مدت با مشکلات عدیده مواجه شدند. با اینکه انتظار میرفت این روند تاثیر مستقیمی بر نرخ بیکاری بگذارد، اما گزارش مرکز آمار از نرخ بیکاری در فصلی که کرونا وارد ایران شد نشان میدهد وضعیت بازار کار بهمراتب بهتر از زمستان سال ۹۷ بوده است.

طبق این گزارش، نرخ بیکاری در زمستان سال ۹۸ با قرار گرفتن در محدوده ۶/۱۰ درصدی، ۷/۱ درصد بهبود یافته و بر شمار شاغلان کشور افزوده شده است؛ موضوعی که مرکز پژوهشهای مجلس نیز در گزارش اخیر خود آن را تایید میکند. اما اکنون این پرسش مطرح است چطور بحرانی که بیش از نیممیلیارد از مردم جهان را به سمت فقر مطلق کشانده و عده زیادی را هم بیکار کرده تاثیری بر شاخص نرخ بیکاری ایران نداشته است؟ مگر میشود اقتصاد کشوری رشد اقتصادی منفی ۷ درصد را تجربه کند، اما اشتغالزا باشد؟

از سوی دیگر، اخیرا عیسی منصوری، معاون وزیر کار، اعلام کرد که آثار منفی کرونا بر مشاغل حداقل بین سه تا پنج سال آینده ادامه خواهد داشت و در این مدت باید شاهد بیکار شدن عده بیشتری باشیم. با تمام این اوصاف، برخی از مسئولان مرکز آمار ایران اعتقاد دارند که هیچ رابطهای بین نرخ رشد اقتصادی کشورها و شاخص بیکاری وجود ندارد. آنها چنین مقایسهای را آدرس غلط میدانند و تحلیلگران را متهم به اخلال افکار عمومی میکنند.

حال پرسش این است که نرخ رشد اقتصادی چطور محاسبه میشود که تاثیری بر نرخ بیکاری ندارد؟ مگر جز این است که تولید بیشتر کالا و محصول بر بهبود یا افت شاخص رشد اقتصادی تاثیر میگذارد؟ در نبود تولید است که رشد اقتصادی سقوط میکند و روی اعدادی نظیر منفی ۷ درصد درجا میزند. فقط کافی است دوران اجرای برجام را یادآوری کنیم. در همان اولین سال اجرای برجام، نرخ رشد اقتصادی ایران تا بیش از ۱۲ درصد هم پیش رفت. چراکه با لغو تحریمها خیل سرمایهها به سمت خاک ایران سرازیر شد و حضور شرکتهای بزرگ بینالمللی در حوزههای نفت، ناوگان هوایی، خودروسازی، لوازمخانگی و ... تولید رفتهرفته رونق گرفت؛ بنابراین اکنون که تحریم به عمق خود رسیده، حجم سرمایهگذاری، تولید و صادرات هم در بدترین حالت خود قرار دارد.

پس پرسشی که برای مسئولان مرکز آمار میتوان مطرح کرد این است که در نبود تولید و سرمایهگذاری، نیروی کار قرار است در چه بخشهایی مشغول به فعالیت شوند؟ این پرسش را بهطور مشخص معصومه محمدی، رئیس گروه آمارهای نیروی کار مرکز آمار، باید پاسخ بدهد که روز ۲۳ خرداد در گفتوگو با ایسنا اعلام کرد: «در زمان رکود اقتصادی لزوما نباید افزایش نرخ بیکاری یا کاهش آن رخ دهد و بعضی از قیاسهای نادرست در این مورد میتواند به ایجاد ابهام و تردید بین اذهان عمومی منجر شود.». اما بههرحال این تردیدی است که به درست یا غلط در افکار عمومی به وجود آمده و رسانهها هم آن را انعکاس میدهند.

سیل بیکاری از راه میرسد؟

افت شدید شاخص رشد اقتصادی در دو سال گذشته تاثیر مستقیمی بر بیکارشدن افراد داشته است. حال در پاسخ به این پرسش که چرا بهرغم افت رشد اقتصادی، آمار رسمی نشان از افت ۷/۱ درصدی نرخ بیکاری دارد به چند موضوع، ازجمله گزارش اخیر مرکز پژوهشهای مجلس میتوان توجه داشت؛ اولا اینکه تغییر معیار حداقل سن از ۱۰ سال به ۱۵ سال برای محاسبه نرخ بیکاری یکی از مهمترین عوامل افت نرخ بیکاری در دو سال گذشته به حساب میآید که البته مسئولان مرکز آمار این عامل را هم بدون تاثیر میدانند. اما برای پیبردن به معمای افت نرخ بیکاری در زمستان ۹۸ میتوان به بخشی از گزارش اخیر مرکز پژوهشهای مجلس اشاره داشت.

طبق این گزارش «از جمعیت سهمیلیون و ۲۷۰ هزار نفری بیکاران در زمستان ۱۳۹۷، ۱/۳۵ درصد موفق به یافتن شغل شدهاند و مابقی یا همچنان بیکار ماندهاند (۸/۳۶ درصد) یا عمدتا به دلیل دلسردشدن از یافتن شغل از بازار کار خارج شدهاند (۹/۲۷ درصد).» توجه به همین نکته کافی است تا به یکی از مشکلات اطلاعرسانی مرکز آمار پی ببریم. این مرکز صرفا به افراد که بهشکل رسمی جویای کار هستند توجه دارد و این افراد را جزو بیکاران شناسنامهدار خود به حساب میآورد. خود بازوی پژوهشی مجلس به این نتیجه رسیده است که اگر افراد دلسردشده همچنان در بازار کار باقی میماندند نرخ بیکاری در زمستان ۱۳۹۸ بهجای ۶/۱۰ درصد اعلامشده توسط مرکز آمار ایران، به ۶/۱۳ درصد میرسید؛ البته این مرکز این موضوع را هم میافزاید که معمولا مطالعات فصلی خود را در ماههای میانی فصول انجام میدهد.

بر این اساس، مطالعات مربوط به آمار بیکاری در زمستان ۹۸ در بهمنماه، یعنی یکماه قبل از ورود کرونا به ایران صورت گرفته است. علاوه بر این، گزارش مرکز پژوهشها به این نکته تاکید دارد که در فصل موردمطالعه ۱۵ میلیون و ۴۰۰ هزار نفر از شاغلان در کارگاههای یک تا چهارنفره مشغول به کار بودند و دومیلیون و ۱۰۰ هزار نفر هم در کارگاههای پنج تا ۹ نفره. سهم کارگاههای بالای ۵۰ نفر هم چهارمیلیون و ۶۰۰ هزار نفر اعلام شده است. در این بین باید توجه داشت که فقط ۴۰ درصد شاغلان کشور در بخش رسمی مشغول به فعالیت هستند و

۶۰ درصد فعالان بازار کار بدون هیچ قرارداد یا بیمهای مشغول به کار هستند. این مرکز پیش از این هم پیشبینی کرده بود که شمار بیکاران در سال جاری و بیشتر به دلیل شیوع کرونا ۷/۲ میلیون تا ۲/۶ میلیون نفر افزایش مییابد و بدین شکل سیل بیکاری در ایران از راه میرسد.

- جلوی استقراض دولت از بانک مرکزی گرفته شود

آرمانملی نوشته است بانک مرکزی گزیدهای از آمارهای اقتصادی در سال گذشته را منتشر کرده که طبق اطلاعات موجود در بخش پولی و بانکی، میزان نقدینگی در اسفند گذشته بیش از ۲۴۰۰ هزار میلیارد تومان است که با رشد ۳۱ درصدی مواجه شده است. علاوهبراین، سهم پول از این میزان نقدینگی ۴۲۷ هزار میلیارد تومان و سهم شبهپول از میزان نقدینگی در اسفند سال گذشته معادل ۲۰۴۴۸ هزار میلیارد تومان بوده که به ترتیب نسبتبه سال قبلش ۸/۴۹ و ۲۸ درصد افزایش یافته است. همچنین، میزان داراییهای خارجی سیستم بانکی در اسفند سال گذشته نسبتبه اسفند سال ۹۷ با رشد مواجه شده است.

در همین زمینه بهاءالدین حسینیهاشمی، تحلیلگر بازار پولی و بانکی، گفت: رشد نقدینگی بستگی دارد که از چه منبعی باشد، به این دلیل که رشد نقدینگی بهصورت کلی از محل پایه پولی است. پایه پولی سه جزو مهم دارد که هر سه مورد موجب افزایش تورم میشوند، اما در دو مورد آن، اگر نقدینگی افزایش یابد به تورم، بحران پولی، مالی، بانکی و اقتصادی منجر میشود. نوع خوب آن افزایش خالص داراییهای خارجی است.

بدین معنا که تراز پرداخت مثبت خارجی یا پیشبود منابع ارزی نسبتبه مصارف ارزی بیشتر باشد که در این صورت هم باعث افزایش نقدینگی و هم رونق میشود ولی دو جز دیگر دارد که بدترین آن قسمت افزایش مطالبات بانک مرکزی از دولت است. یعنی دولت و شرکتهای دولتی از بانک مرکزی استقراض یا اسکناس بدون پشتوانه چاپ کنند و پایه پولی افزایش یابد و با افزایش پایه پولی، بهوسیله ضریب فزاینده پولی قدرت وامدهی بانکها حتی تا ۱۰ برابر بیشتر میشود که افزایش نقدینگی را بههمراه دارد و چون مابهازای کالا در بازار وجود ندارد، این افزایش نقدیگی به بخش عمومی قیمتها منتقل و باعث افزایش قیمتها میشود. این نوع تورمزا و بسیار مخرب است و متوسط حقوقبگیران با درآمد ثابت را فقیر و فقیرها را فقیرتر و اغنیا را پولدارتر میکند و مکانیزم بدی است.

جزء دیگر پایه پولی دارد که آن هم مطالبات بانک مرکزی از بانکهاست و به اضافه برداشت بانکها از بانک مرکزی برمیگردد و این هم زمانیکه دولت وضع مالی خوبی نداشته باشد افزایش مییابد. به این دلیل که دولت با استقراض از بانکها یا ناتوانی در انجام تعهداتش، بدهکاران مطالبات بانکها را نمیدهند و بانکها با کمبود و ریسک نقدینگی مواجه میشوند و مردم هم ناچارا با اضافه برداشت از بانک مرکزی باعث افزایش پایه پولی، نقدینگی و تورم میشوند.

متاسفانه این روند مزمن و آزاردهنده در چهار دهه اخیر همیشه وجود داشته و با عوامل خارجی مانند تحریمها و موضوعات دیگری که داریم تشدید شده است. الان در اوج این بحران قرار داریم و حجم نقدینگی بدون رشد تولید، خدمات یا تولید ناخالص ملی بهشدت افزایش یافته و بحران قیمتی را موجب شده است. از طرفی درآمد ارزی هم به حداقل خودش رسیده و کسری بودجه قطعا بیشتر و باعث استقراض بیشتر دولت از بانک مرکزی خواهد شد.

نقدینگی یعنی مجموع اسکناس و مسکوکات در جریان به همراه شبهپول و سپردههای دیداری. به اسکناس و مسکوکات و مانده حسابهای جاری و چک که مردم از آن به شکل پول برای خرید کالا استفاده میکنند، اصطلاحا پول فیزیکی و به ماندههای پساندازها و حسابهای بلندمدت یعنی سپرده سرمایهگذاری کوتاهمدت، سپردههای پسانداز قرضالحسنه و سپردههای سرمایهگذاری بلندمدت هم شبهپول گفته میشود که برای تبدیل به پول باید به حسابهای جاری واریز شوند.

تمام دنیا در شرایط تورم سیاستهای انقباضی بهکار میگیرند، یعنی حجم عرضه پول در کشور را کاهش میدهند که یکی از ابزارهای آن افزایش نرخ سود سپرده است تا بهجای اینکه دارندگان سپرده خودشان مستقیم در بازارهای ارز، طلا، خودرو، زمین و ساختمان وارد شوند، پولشان را به شکل سپردهها در بانک نگه دارند و حساب پسانداز بلند یا کوتاهمدت باز کنند.

افزایش حجم شبهپول نشاندهنده پایداری سپرده در بانک بوده و سیال نیست که به بازارهای دیگر برود. در اقدام دیگر نرخ سود تسهیلات را بالاتر میبرند تا از آن طرف هم مردم تقاضای زیادی برای پول نکنند و عرضه پول کمتر شود. نرخ سپرده قانونی را هم بالا میبرند که بانکها منابع زیادی برای وامدهی نداشه باشند. این سه ابزار برای کنترل حجم نقدینگی در شرایط تورمی است، اما متاسفانه در شرایطی که با تورم لجامگسیخته مواجه هستیم و رکود عظیمی کشور را دربرگرفته است که حتی اگر درصد رشد آن نسبتبه سالهای قبل یکسان میبود، حجم زیادی دارد. در نتیجه ما سیاستهای انقباضی را بهکار نمیگیریم.

نرخ سود سپردهها را کاهشدادن، یعنی خاکریز جلوی سپردهها را برداشتن که در نتیجه آن سپردهها به بازار سهام، بورس، طلا، زمین و ساختمان و خودرو سرازیر میشود و هر جایی میتواند برود. بالا بودن نسبت پول به شبهپول در شرایط تورم بسیار خطرناک است. در شرایط رونق باید کاری کنیم که سپردهها به سمت تولید برود.

عموم مردم به سیستم بانکی بهویژه بانکهای دولتی و نیمهدولتی اعتماد دارند، درست است که بانکها با موسسات اعتباری غیرمجاز کارهایی کردند، اما آنها هم پول مردم را گرفتهاند و دولت پول سپردهگذاران را پرداخت کرد و همین تلاش برای خلق پول بهمنظور تامین سپردههایی که موسسات مالی آن را بلعیدند هم در بروز تورم موثر بود. من اگر سیاستگذار بودم در شرایط تورمی نرخ سود سپرده بانکی را به بالای ۲۰ درصد میرساندم تا به جای اینکه مردم خودشان وارد این بازارها شود بتوانند سپردهگذاری کنند. به همین دلیل اگر نرخ سود بانکی را به بالای ۲۵ درصد برسانند، پایداری سپرده در بانکها یا همان شبهپول بیشتر شده و باعث خواهد شد تا تقاضای کاذب در بازار حذف و تورم کاهش یابد.

افزایش بدهی باعث افزایش پایه پولی یا همان پول جدیدی میشود که دولت وارد سیستم بانکی میکند و بانکها آن را وام میدهند که باعث افزایش ۱۰ برابری نقدینگی اولیه کشور میشود. این است که بدهی دولت یا بانکها به بانک مرکزی افزایش مییابد باعث افزایش شدید نقدینگی و در نهایت تورم میشود که تاثیر مستقیم در کاهش ارزش پولی کشور را به همراه دارد.

* آفتاب یزد

- نگرانی از تکرار ارج برای سایپا و ایرانخودرو

آفتاب یزد درباره مشکلات خودروسازان گزارش داده است: صنعت خودروسازی ایران به ویژه در حوزه ۲ خودروساز بزرگ و دولتی کشور عمدتا زیانده بودهاند و جز چند خودروساز خصوصی معدود مانند بهمن و کرمان خودرو، حتی شرکتهای خصوصی هم سودشان ناچیز بوده است.

امیرحسین کاکایی، کارشناس صنعت خودرو در گفتوگو با روزنامه "آفتاب یزد" در خصوص دلایل تفاوت رضایت کشورهای خارجی به سود ۷ تا ۸ درصدی خودرو و اتکای آنها به سود لیزینگ در قیاس با ایران که رقم سود خودروسازان از فروش خودرو بسیار بالاست، میگوید: این مسئله را باید از ابعاد واقع بینانه و متفاوت زمانی و مکانی تولید و فروش خودرو در ایران با کشورهای دیگر قضاوت کرد. چرا که ۲ خودروساز بزرگ ما در ۲ سال گذشته ۴۰ هزار میلیارد تومان زیان هم به جا گذاشتند و رانت سودهای حاصل شده نیز فقط عاید یک میلیون و ۶۰۰ هزار خریدار آن شد.

وی با بیان اینکه در شرایط ابرتورمی ایران که به جز یک سال تورم آن دورقمی بوده است امکان تولید با صرفه و با ثبات اقتصادی برای بنگاههای تولیدی فراهم نیست و مقایسه سود ۷ درصدی خودروسازهای اروپایی در کشورهایی که نرخ تورم یک درصد و بهره بانکی آنها ۲۵ صدم درصد است قیاسی مع الفارق است.

کاکایی در تشریح این دلیل خود به این نکته اشاره کرد که وقتی تورم ۲۲ درصد باشد سود ۲۰ درصد به معنای ۲ درصد زیان است و نه سود اظهار میکند: اگرچه دولت در قبال حل اساسی و ساختاری مسئله خودرو در ایران و لزوم تحولات مثبت در آن به گونهای که سود واقعی عاید خود تولیدکننده شده و آنها نیز روی کیفیت خودرو و ارتقای سطح کمی و کیفی آن به میزانی که تقاضای داخلی را جوابگو بوده و حتی بازار خارجی به دستآورد میگوید: دلیل سود خودروسازها در بورس نیز عواملی دیگر است که همچون بسیاری واحدهای دیگر دلایلی غیراقتصادی و سود عاید از منطق اقتصادی و رشد تولید و صادرات داشته است.

این کارشناس صنعت خودرو با بیان اینکه خودروسازیهای ایران سرمایهگذاری جدی روی خطوط تولید جدید نداشتهاند و خطوط کنونی عمدتا دست دوم است و تولید با آنها صرفه اقتصادی ندارد اظهار میدارد: شوربختانه وکلای مجلس با اتخاذ مواضع احساسی و شعاری به جای کمک به حل اساسی سیاستهای تولید و بازار خودرو در ایران، کمکی در تحول کمی و کیفی خودرو در ایران نداشته و ندارند.

وی با بیان اینکه اجرای طرح پیش فروش ۲۵هزار خودرو توسط ۲ شرکت بزرگ خودروساز

کشور با برگزاری مراسم قرعه کشی اقدامی عاقلانه در هیچ اقتصادی در جهان نبوده و نیست میگوید: سرمایهگذاری تنها شرط افزایش تولید خودرو است و سرمایهگذاری در فناوریهای جدید هم نیازمند اختصاص بودجه است و به دلیل زیاندهی صنعت خودرو نیز در عمل این اقدام رخ نمیدهد.

وی با بیان اینکه روش فروش بصورت قرعهکشی مدتی متقاضیان بازار خودرو را تا پایان امسال سرگرم خواهد کرد، میافزاید: متاسفانه سیاستگذاران با این استدلال که بنا داریم بازار خودرو را کنترل کنیم و خودرو به متقاضیان واقعی عرضه شود، عملا بازار گستردهای را ایجاد کردند که به شدت برای سرمایهگذاری تحریک شده و حالا حالا تشنه خواهد بود.

عضو هیئت علمی دانشگاه علم و صنعت ایران اجرای سیاست جدید دولت برای فروش خودروسازان را به لحاظ مدیریت بازار و همچنین تولید اقدام اشتباهی میداند و میگوید: تا پیش از این تولید با سیاستهای قیمتگذاری با مشکل روبرو بود، اما امروز با سیاست جدید فروش نیز بازار تقاضا نیز به شدت تحریک شده است؛ البته پیش از این نیز بازار خودرو به جهت قیمتهای دستوری و ایجاد اختلاف قیمت زیاد در بازار، پالس مثبتی را برای خریداران و سرمایهگذاران برای کسب سود از این بازار مخابره کرده بود، اما اجرای قرعهکشی رسما بازار تقاضا را تحریک کرد و موجب شد هر شخصی که نیازی برای خرید نداشت نیز با شرایط جدید فروش برای محک شانسش وارد این بازی شود.

کاکایی معتقد است با ادامه این جریان بازار خودرو و تقاضا تا پایان سال از این هم بدتر خواهد شد، زیرا مردم به تدریج متوجه میشوند که چه قرعهکشی بزرگی است و شانسشان را برای بدستآوردن دهها میلیون تومان سود بادآورده و ظرف یک شب بصورت مجانی امتحان خواهند کرد!

وی با ابراز تاسف از اینکه سیاستگذاران با منطق غیراقتصادی میخواهند اقتصاد خودرو را درست کنند، میگوید: هر دو طرف ذینفع هم ناراضیتر از قبل میشوند، به طوری که در این جریان خودروساز هر روز زیان بیشتری را متحمل میشود و متقاضیان این بازار نیز در سوی دیگر برای خرید خودرویی ثبت نام میکنند که عملا شانس آنها نسبت به گذشته بسیار کمتر است.

این کارشناس صنعت خودرو با ابراز تاسف از رونق بازی با پول به جای تولید و فعالیت مولد و تبعات سوء این جریان بر اقتصاد کلان در کشور اظهار میدارد: در ۲ سال گذشته تفکرات اصلی حاکم بر سیاستگذاری در صنعت خودرو، عملا تفکرات متمرکز بر بازار به جای تولید بود که نتیجه آن کاملا نابودکننده این صنعت بوده است حتی با تغییر وزیر صمت نیز همچنان این سیاستها ادامه دارد.

کاکایی با اشاره به آغاز این جریان از اوایل سال ۹۷ تصریح کرد: البته به هر نحو اعلام شد که با این روش اقتصاد صنعت خودرو نابود خواهد شد، متاسفانه کسی توجهی نکرد و امروز هم مشخص نیست که چرخ تولید در این صنعت چگونه میچرخد چون با ۴۰ هزار میلیاردتومانی که در ۲ سال گذشته زیان کردند و ۳۰ هزار میلیاردتومانی که امسال با قیمتگذاری فعلی تحمیل خواهد شد این سوال مطرح میشود که محل این زیانها از کجا قرار است جبران شود.

وی با تاکید بر اینکه تا زمانی که قیمتگذاری خودرو به این شکل ادامه یابد تولید هر خودرو زیانده خواهد بود، ابزار امیدواری کرد که سرپرست وزارت صمت و رئیس جمهوری با کمک مجلس جدید در شیوه قیمتگذاری خودرو بازنگری اساسی نمایند؛ زیرا این روش قیمتگذاری کنونی مسیر درستی نیست که به خودروسازان تحمیل شده و آنها هم عدم سود را در کمیت و کیفیت تولید بروز خواهند داد.

وی با اشاره به زیان ۴۰ هزار میلیارد تومان خودروسازان در ۲ سال گذشته میگوید: به زبان دیگر در ۲ سال گذشته بالای ۴۰ هزار میلیارد تومان رانت به حداکثر یک میلیون و ۶۰۰ هزار نفر خریدار خودرو داده شده است در حالی که این عدد بیش از یارانه نقدی کشور است و در واقع با این اقدام یارانه نقدی ۵۸ میلیون نفر بین فقط یک میلیون و ۶۰۰ هزار نفر که نقدینگی ثبت نام در خرید خودرو را داشتهاند تقسیم شده که این مسیر ناعادلانه و اشتباه است.

این کارشناس صنعت خودرو در عین حال تلاش خودروسازان را در فروش و قیمتها را چارچوب سیاستگذاریها و اجرای تصمیمات و سیاستهای دولت دانست و گفت: نگرانی امروز از وضعیت این صنعت در سال جاری است که زیان قابل پیشبینی ۳۰ هزار میلیاردتومانی امسال از چه محلی جبران خواهد شد؛ چرا که قطعا تمام خسارت ناشی از زیان خودروسازان را دولت نمیپردازد بلکه مردم و سهامداران این شرکتها هستند که درصدی از این زیان از جیب آنها پرداخت میشود.

کاکایی نابودی و خسارت هزاران میلیاردی به صنعت خودرو در مقابل کسب رضایت یک میلیون نفر را نگرانکننده عنوان میکند و میگوید: از این ترس دارم که اگر کار یکی از این خودروسازان به ورطه ورشکستگی برسند، این اتفاق بخش زیادی از صنایع مختلف کشور را نیز متاثر کرده و نابود خواهد کرد.

وی با مثال از شرکت "ارج" به عنوان یک برند ملی در تولید لوازم خانگی که به دلیل تحمیل هزینه تمام شده بالا و ابرتورم رایج در ایران نتوانست روی پا بایستد میگوید: به دلیل عدم درک درست از منطق سود اقتصادی یک بنگاه تولیدی و همچنین فشار مضاعف روشهای پوپولیستی عرضه بدون سود و حتی با زیان یک کالا جهت کنترل نارضایتیها برندی مانند ارج از چرخه تولید کالاهای ایران خارج شد.

کاکایی در ادامه در خصوص دلیل عدم استفاده خودروسازان ایرانی از روش لیزینگ به مانند کشورهای خارجی نیز میگوید: متاسفانه به دلیل تعلق قوانین تجارت ایران به ۵۰ سال گذشته و به روز نشدن آن مطابق با زمان پتانسیلهای کلاهبرداری لیزینگی در ایران با وجود اینکه چند لیزینگ هم خوب کار میکردند زیاد بود؛ اما به دلیل همان فضای ابرتورمی در اقتصاد ایران امکان ایجاد یک چرخه توسعه با ثبات و دارای برنامه برای سرمایهگذاران فراهم نبوده است.

* ابتکار

- بانک مرکزی و آزمون سخت اعتماد تجار به سامانه نیما

ابتکار درباره مشکلات سامانه نیما گزارش داده است: بانک مرکزی میگوید تاخیر در عملکرد یک صادرکننده در تحویل به موقع ارز منجر به نارضایتی در سامانه نیما شده؛ اما موضوع هر چه که باشد، این درجه اعتماد معاملهگران است که نگرانکننده شده است.

یک داستان تکراری دوباره در سامانه نیما جریانساز شد. دیروز برخی از معاملهگران بازار ارز که بستر معامله ارز موردنیاز خود را سامانه نیما قرار داده بودند، مقابل بانک مرکزی جمع شدند تا به عملکرد برخی صادرکنندگانی که در سامانه نیما حضور دارند اما به تعهدات خود برای تحویل ارز عمل نکردهاند، گلایه کنند. چرا که از نگاه آنها، سامانه نیما که از سوی حاکمیت به عنوان بستری برای تبادل ارز میان صادرکنندگان و واردکنندگان ایجاد شده است، نباید اجازه کلاهبرداری را به هیچیک از بازیگران سامانه بدهد.

به گزارش مهر، نوسانات ارزی سال ۹۷ بود که پای سامانه نیما را به اقتصاد و سیاستهای ارزی کشور باز کرد؛ همان روزهایی که شیشههای ساختمان لاجوردی بانک مرکزی در خیابان میرداماد، دورنمایی از روزهای غبارآلود و پاک هوای تهران میداد. آن موقع، بستری برای معاملات ارز در اقتصاد ایران رونمایی شد و بستری را برای ثبت و ضبط ورودیها و خروجیهای ارزی کشور ایجاد کرد و اگر از حق نگذریم در بسیاری از مقاطع، این سامانه عملکرد بسیار خوبی از خود به جای گذاشته است.

حداقل عملکردی که در این سالها برای سامانه نیما میتوان متصور بود، ایجاد بستری برای ثبت درآمدهای ارزی صادرکنندگانی بود که کالایی غیر از نفت خام صادر میکردند. مسئولان اذعان کردند که وقتی از میزان اتکا به ارزهای غیرنفتی برای اداره کشور سخن به میان میآید، منبع آماری مطمئنی برای اطلاع از میزان ارز موجود در دست صادرکنندگان وجود ندارد و در مقابل، اگر قرار بود که ارزی غیر از ارزهای نفتی به واردات تخصیص یابد، محل تامین آن مشخص نیست. اما سامانه نیما این چالش مهم را برطرف کرد و بستری ایجاد شد که صادرکنندگان اقلام غیرنفتی بتوانند ارز حاصل از صادرات خود را در اختیار واردکنندگان رسمی کشور قرار دهند. این سامانه اکنون معیاری مشخص و کاملاً شفاف برای اطلاع از میزان ورود ارزهای وارداتی به کشور از محل صادرات غیرنفتی و ارزهای خارج شده از کشور برای واردات کالاها شده است؛ اما اشکالاتی هم دارد که اگرچه مشخص نیست که آیا از یکسال گذشته تاکنون برطرف شده است یا خیر، اما به دلیل تخلف چند صادرکننده و صراف، نگرانیهایی را برای بازیگران سامانه ایجاد کرده است.

نگاه نگران تجار به سامانه نیما

موضوع تجمع مقابل بانک مرکزی به یک شبهکلاهبرداری در این سامانه برمیگردد و مربوط به رفتار برخی صرافیها یا صادرکنندگان است که منجر به بیاعتمادی واردکنندگان شده است؛ در واقع، واردکنندگان برای تامین ارز مورد نیاز خود باید در سامانه نیما با وساطت یک صراف (که خود واردکننده آن را انتخاب میکند) از یک صادرکننده (که این را هم خود واردکننده انتخاب میکند) اقدام به ثبت سفارش برای خرید ارز کنند. به این صورت که ابتدا در سامانه، یکی از صادرکنندگانی که ارز عرضه کرده است را انتخاب میکند و پس از تایید و توافق با صادرکننده، یک صراف برای انتقال وجه انتخاب میکند.

در واقع هرکس نرخ مناسبتری را به واردکننده برای فروش ارز پیشنهاد دهد، به طور قطع موفق خواهد بود که نظر خریدار ارز از این سامانه را جلب کرده و از آنجا که بسیاری از خریداران و فروشندگان ارز صادراتی، سامانه نیما را یک سامانه حاکمیتی میدانند، واریز معادل ریالی ارز مورد درخواست را با وسواس کمتری انجام میدهند؛ چراکه معتقدند که نیما سامانهای متعلق به بانک مرکزی است و قطعاً نظارتهای کافی بر آن انجام خواهد شد. موضوعی که تخلف برخی صرافان و صادرکنندگان، مشکلاتی را برای واردکنندگان ایجاد کرده است.

موضوع از آن قرار است که برخی واردکنندگان علیرغم واریز وجه به حساب صرافی (به استناد معاملهای که در نیما ثبت شده است) برای خرید ارز صادرکننده، مدتهای زیادی را در انتظار برای دریافت ارز خود ماندهاند و ارز مذکور به دست واردکننده نرسیده است چرا که یا صراف یا صادرکننده، به دلایلی (اعم از قصد کلاهبرداری یا بروز مشکلات مرسوم در فرایندها) نتوانستهاند یا نخواستهاند به تعهد خود در قبال واردکننده عمل کنند. در حالی که معادل ریالی آن به حساب صراف یا صادرکننده واریز شده است. حالا واردکنندگان میگویند چون این معامله در بستر سامانه نیما انجام شده است، بانک مرکزی در قبال این کلاهبرداری یا خلف وعده، مسئول است و باید پاسخگوی خسارت واردکننده باشد.

تجمعکنندگان مقابل بانک مرکزی که تعدادشان کمتر از ۵۰ نفر بود، خواستار نظارت بانک مرکزی بر روند تخصیص ارز نیمایی به واردکنندگان بودند. یکی از افراد حاضر در این جمع گفت: ما نماینده حدود ۷۰۰ واردکنندهای هستیم که در میان آنها ۴۰۰ نفر تولیدکننده قرار دارند.

وی مبلغ واریزی در سامانه نیما از سوی واردکنندگان را حدود ۴ هزار میلیارد تومان اعلام کرد و گفت: بیش از شش ماه است که این اتفاق برای تولیدکنندگان رخ داده و این در حالی است که تولید محصول آنها به واردات مواد اولیه وابسته است، ولی نه وزارت صنعت، معدن و تجارت و نه بانک مرکزی پاسخگوی این اتفاق نیستند.

پاسخ بانک مرکزی به منتقدان سامانه نیما

البته بعد از طرح این خواسته واردکنندگان برای ورود نظارتی هر چه بیشتر بانک مرکزی به پرونده معاملات مخدوش سامانه نیما، بانک مرکزی بار دیگر تاکید کرد که رسالت سامانه نیما، ایجاد فضای مناسب برای اطلاع خریداران- فروشندگان و صادرکنندگان و وارد کنندگان ارز از میزان عرضه و تقاضا و تسهیل داد و ستد است.

بانک مرکزی در بیانیهای که درباره تجمع مقابل این بانک منتشر کرده، دلیل اصلی تجمع را تخطی چند صرافی در تحویل ارز درخواستی تعدادی از واردکنندگان دانسته و اعلام کرده است که منشا این تخطی نیز، تاخیر یک صادرکننده در تحویل ارز به آن صرافیها بوده است، بر همین اساس تاکید میشود عدم ایفای تعهد توسط یکی از طرفین قرارداد، ریسکی محتمل در تمام معاملات بوده و ارتباطی با بستر انجام معامله که در اینجا «نیما» است، ندارد.

در بیانیه بانک مرکزی آمده است: «نیما، پوشش ریسکهای معمول تجارت را در بر نمیگیرد و چنانچه یکی از طرفین معامله از تعهدات خود تخطی کند، موضوع توسط مرجع قضائی پیگیری میشود.»

این بانک به این نکته هم اشاره کرده است که امنیت سامانه نیما مشروط بهسلامت طرفین معاملات، کماکان پابرجاست و کوچکترین ریسکی از این محل متوجه مشتریان و مراجعان نخواهد بود.

بانک مرکزی به این نکته هم اشاره کرده است که بهمنظور آگاهی دادن به تمام واردکنندگان و صادرکنندگان بانکها و صرافیها در زمان آغاز فرایند معامله، هشدارهای لازم توسط سامانه داده شده است و این افراد میبایست ملاحظات و نکات امنیتی مطروحه را در طول فرایند مدنظر داشته باشند؛ بنابراین سامانه نیما بستری برای انجام مبادلات بین بانکها، صرافیها و سایر طرفین مبادلات تجاری کشور است و با توجه به خلف وعده توسط یکی از طرفین معامله، باید موضوع به مرجع قضائی منعکس و بر مبنای رای صادره نیز اقدام شود.

با این حال بانک مرکزی در چارچوب رویهها و قوانین، همکاری لازم را با مالباختگان خواهد داشت و در انعکاس موضوع به مرجع قضائی تاکنون از هیچ تلاشی فروگذار نکرده و در ادامه نیز پیگیری خواهد کرد.

به هر حال داستان سامانه نیما و اعتراضات خریداران هر چه که باشد، این اعتماد تجار و معاملهگران در سامانه نیما است که موضوعی مهم به شمار آمده و باید برای احیای آن، اقدام جدی از سوی بانک مرکزی صورت گیرد؛ به هر حال نباید فراموش کرد ضوابط و دستورالعملهایی که بانک مرکزی برای صادرکنندگان و واردکنندگان تعیین است، راهی به جز استفاده از سامانه نیما را برای تجار باقی نگذاشته است و باید مکانیزمی طراحی شود که بازیگران حاضر در سامانه، اعم از صادرکنندگان، صرافان و واردکنندگان امکان خلف وعده و ایجاد ضرر برای سایر بازیگران را نداشته باشند.

* اعتماد

- چاپ پول در تنگنای مالی

اعتماد درباره آمارهای پولی نوشته است: روز گذشته و در آخرین هفته خرداد ماه بانک مرکزی «گزیده آمارهای اقتصادی سال ۹۸» را منتشر کرد. این آمارها در ۳ بخش بازار سرمایه، ترازپرداختها، پولی و بانکی منتشر شد. انتشار این آمارها در حالی است که مهمترین بخش آن، مالی و بودجه همچنان منتشر نشده و آخرین اعداد و ارقام ارایه شده از بخش بودجهای مربوط به آذر سال ۹۷ است. در بخش مالی و بودجه، آمارهای مربوط به وضعیت بودجه

عمومی دولت، درآمدهای نفتی، درآمدهای مالیاتی و پرداختهای عمرانی ارایه میشود. در واقع این بخش نشاندهنده میزان کسری بودجه و درآمدهای نفتی است اما هیچ اطلاعاتی از میزان کسری بودجه بعد از آذر ۹۷ در دست نیست.

در بخش پولی و بانکی این آمارها، مهمترین موضوع، نقدینگی و اجزای تشکیلدهنده آن است که مطابق انتظار باز هم روند نگرانکنندهای را دنبال میکند. آنگونه که بانک مرکزی گزارش داده، حجم نقدینگی در اسفند ۹۸ نسبت به مدت مشابه سال ۹۷ بیش از ۳۱ درصد رشد داشت و به بیش از ۲۴۰۰ هزار میلیارد تومان رسیده است. رشد نقدینگی در پایان سال ۹۷ نسبت به سال ۹۶ بالغ بر ۲۳ درصد رشد داشت. با این حساب میتوان گفت که در سال گذشته، رشد نقدینگی در کشور «شتاب» بیشتری به خود گرفته است.

بانک مرکزی رشد نقدینگی در سال ۹۸ را ناشی از تشدید تحریمها در حوزه صادرات نفت عنوان کرده است. به نظر میرسد، بخش بزرگی از اثرات تحریم نفتی در بالا رفتن نقدینگی زمانی دیده میشود که «پایه پولی» و «ضریب فزاینده» به عنوان دو متغیر مهم در این حوزه، رشد بالایی داشتهاند. «پایه پولی» از سپردههای بانکهای تجاری نزد بانک مرکزی، به اضافه وجه نقد در گردش در دست مردم، به اضافه وجه نقدی تشکیل میشود که به طور فیزیکی در بانکها نگهداری میشود. هر گونه افزایش در پایه پولی منجر به افزایش چند برابر آن(معادل ضریب فزاینده پولی) در کل عرضه پول میشود.

در این تعاریف «ضریب فزاینده» ضریبی است که نشان میدهد، نظام بانکی چند برابر سپردهای که در اختیار داشته، پول بانکی خلق کرده است. حالا نگاهی بیندازیم به این دو متغیر پولی در اقتصاد ایران طی سال گذشته که چندان شرایط مناسبی نداشتهاند. پایه پولی در سال ۹۸ به رقم ۳۵۲۵۲۰ هزار میلیارد تومان رسیده که نسبت به سال ۹۷ نزدیک به ۳۳ درصد رشد کرده است. گرچه ضریب فزاینده پولی در این مدت نزدیک به یک درصد کاهش پیدا کرده است اما به نظر میرسد، کاهش درآمدهای دلاری در اقتصاد ایران موجب شده تا پول پرقدرت از طریق چاپ پول به بازارها سرازیر شود. چیزی که در ادبیات عامه به آن «پول بدون پشتوانه» نیز گفته میشود. یکی از عوامل تاثیرگذار بر تورم مصرفکننده، کسری بودجه دولت و بالا رفتن نقدینگی از طریق فشار به پایه پولی است. در ماههای آینده اثرات تورمی تغییرات نقدینگی و پایه پولی دیده خواهد شد.

بخش پولی، ناامیدی از کاهش بدهیهای دولت

بدهی بخش دولتی و غیردولتی به سیستم بانکی به ترتیب ۲۰.۵ و ۲۳.۶ درصد افزایش یافته است. در بخش تراز پرداختها از ماه دی شاهد کاهش ارزش واردات و در بخش صادرات نیز از آذر ماه شاهد کاهش ارزش دلاری اقلام صادراتی بودیم. در بخش بازار سرمایه این گزارش نیز افزایش ۱۸۷ درصدی شاخص کل در اسفند ۹۸ نسبت به اسفند ۹۷ برآورد شده است. در ابتدای گزارش بخش پولی و بانکی، آماری از داراییهای خارجی سیستم بانکی منتشر شده که بر اساس آن تا پایان سال ۹۸ کل داراییها به رقم ۱۱۶۸ هزار میلیارد تومان رسید که نسبت به پایان سال ۹۷ افزایشی ۲۷ درصدی داشته است.

در بخش دیگری از این گزارش میزان وامها و سپردههای بخش دولتی نیز با رشدی ۴۷.۳ درصدی به ۱۳۵ هزار میلیارد تومان رسید که ۱۲۹ هزار میلیارد آن وام و سپرده دولت به سیستم بانکی است. اما نکته دیگر در کاهش حساب سرمایه بانک مرکزی است که در پایان اسفند با کاهشی ۸.۹ درصدی به ۱۰ هزار میلیارد تومان رسیده است.

بانک مرکزی در دو سال اخیر سعی در کاهش التهاب بازار ارز همچنین تامین کسری بودجه دولت به وسیله عملیات بازار باز کرده است. مشاهده میشود از زمان آغاز عملیات بازار باز(۲۸ دی) و مداخله در بازار ارز، ترازنامه بانک مرکزی تغییرات فراوانی کرده که مدعای این گزاره کاهش حساب سرمایه است. به صورت کلی حساب سرمایه بیانگر استقلال بانک مرکزی در اعمال سیاستهای پولی است که اگر افت شدیدی پیدا کند، استقلال این نهاد مهم پولی و به تبع آن میزان موفقیتش در دستیابی به اهداف از پیش طراحی شده، کاهش خواهد یافت. حتی برخی معتقدند، منفی شدن حساب سرمایه به معنای نزدیکی بیشتر بانک مرکزی با دولت است که میتواند، ارزش پول ملی را بیش از پیش تضعیف کند و اعتماد عمومی به اقدامات بانک مرکزی را از بین ببرد. اما حساب سرمایه سیستم بانکی نیز با کاهشی ۱۹۱.۴ درصدی به منفی ۴۴ هزار و ۷۲۰ میلیارد تومان رسید.

به نظر میرسد، شدت تحریمها و شیوع گسترده کرونا در کشور یکی از اهداف بانک مرکزی که اصلاح نظام بانکی است را با چالش مواجه کرده است. بخش مهم دیگر در گزارش «بخش پولی و بانکی»، افزایش داراییهای خارجی بانک مرکزی و کاهش بدهیهای بانکها به بانک مرکزی است. داراییهای بانک مرکزی در پایان اسفند ۹۸ نسبت به سال قبلش با افزایشی ۱۷.۶ درصدی به ۵۴۷ هزار میلیارد تومان رسید. در سوی دیگر بدهی بانکها به بانک مرکزی نیز با کاهشی ۱۹.۸ درصدی به ۱۱۰ هزار میلیارد تومان رسید. افزایش نرخ تسعیر باعث افزایش داراییهای خارجی و کاهش بدهی بانکها به بانک مرکزی میشود.

کاهش بدهی بانکها به بانک مرکزی با ابزار افزایش نرخ تسعیر را میتوان با مقایسه بدهی بانکها به بانک مرکزی در پایان اسفند ۹۷(۱۳۸ هزارمیلیارد تومان) با اسفند سال گذشته نیز مشاهده کرد. شاید بانکها و دولت از این کار برای رفع یا کاهش تعهدات ارزی خود استفاده میکنند. اسکناس و مسکوک در دست اشخاص، سپرده بانکها و موسسات اعتباری نیز با افزایشی ۹.۱ و ۳۹.۷ درصدی به ۷۱ هزار میلیارد تومان و ۲۸۲ هزار میلیارد تومان رسید.

بدهی بخش دولتی به بانک مرکزی نیز با افزایشی ۴.۴ درصدی به ۱۰۰ هزار میلیارد تومان رسید. سپردههای بخش غیردولتی جزو دیگری از ترازنامه سیستم بانکی کشور است. حجم سپردههای این بخش طی یک سال اخیر با افزایشی ۳۱.۹ درصدی به ۲۴۱۱ هزارمیلیارد تومان رسیده که ۳۶۶ هزارمیلیارد تومان آن سپردههای دیداری و ۲۰۴۴ هزارمیلیارد آن سپردههای غیردیداری است. افزایش حدود ۵۹ درصدی سپردههای دیداری میتواند، موجبات گسیل موجی از سرمایههای سرگردان را در صورت التهاب قیمتی بازارها به آن سمت روانه کند.

بخش تراز پرداخت، واردات بیش از صادرات

بیشترین ارزش واردات به کشور در ماههای اردیبهشت و دی به ترتیب با ۴ هزار و ۴۲۹ و ۴۲۴۵ میلیون دلار رقم خورد. اما با شیوع کرونا در کشور هم از ارزش واردات و هم از میزان آن کاسته شد. به گونهای که در پایان اسفند میزان واردات ماهانه به ۳۷۹۵ میلیون دلار رسید. در سمت صادرات نیز بیشترین ارزش کالاهای صادر شده به سایر کشورها در اردیبهشت با ۵ هزار و ۸۶۵ میلیون دلار گزارش شده و مانند سمت واردات در اسفند ماه نیز از میزان صادارت کشور کم شد. متوسط نرخ فروش دلار در بازار آزاد در سال گذشته نیز ۱۵ هزار و ۲۲۳ تومان برآورد شده است.

بازار سرمایه، جذاب ناشناخته

گزارش مربوط به بازار سرمایه نشان میدهد که شاخص کل با ۱۸۷ درصد افزایش نسبت به اسفند ۹۷ به ۵۱۲ هزار و ۹۰۱ رسید. ارزش معاملات نیز با صعودی ۲۳۲ درصد صعود، قله ۴۶۷ هزارمیلیارد تومانی را فتح کرد به گونهای که تا پایان سال ۹۸ حدود ۱۰۸ میلیارد سهم جابهجا شد. ارزش بازار سهام با ۱۷۴.۳ درصد خیز به ۱۸۷۳ هزارمیلیارد تومان رسید. پس از نوسانات نرخ ارز و دخالت بانک مرکزی برای کنترل این بازار، سرمایههای سرگردان بیشتری به بازار سرمایه گسیل پیدا کردند که آمارهای ارایه شده، گواهی بر این مدعاست.

* تعادل

- دولت بزرگترین دارنده خانههای خالی است

تعادل درباره گرانی مسکن گزارش داده است: اگر چه پیامد جهشهای قیمتی ملک طی دو سال اخیر اقتصاد اغلب خانوارهای شهری را بر هم زده است و مشکلات متعددی را برای مستاجران و متقاضیان مصرفی مسکن به همراه آورده است. طی این مدت نیز تلاشهایی از سوی دولت انجام شده اما کافی نبوده است. با بحرانی شدن این شرایط، شنبه هفته جاری، ستاد اقتصادی دولت به ریاست حسن روحانی، رییسجمهور بار دیگر این مساله را مورد بررسی قرار داد و تصمیماتی را نیز اتخاذ کرد. مشروح این تصمیمها که مهمترین آنها، تلاش برای حمایت از مستاجران و اتخاذ سیاستهای انبساطی برای تسهیل فروش تراکم و صدور پروانههای ساختمانی است، در نسخه روز یکشنبه روزنامه «تعادل» درج شد.

اینک اما در گفتوگو با دکتر منصور غیبی، کارشناس ارشد بازار مسکن تلاش شده تصمیمهای دولت بررسی شود. این کارشناس بازار مسکن با بیان اینکه هر تصمیمی که اخذ میشود باید یک نسخه عملیاتی و دارای قابلیت حصول به نتیجه باشد، میگوید: هیچگاه دولت با استفاده از یکسری تهدیدات و برنامههای بازدارنده، ارعاب و تطمیع بازار جواب نگرفته است. همواره عمر این کارها چند روزه بوده و چنین دستورالعملهای حکومتی هم جوابگو نبوده است. اگر تصمیم گرفته میشود که بازار را از طریق وضع برخی مالیاتها کنترل کنند، اول دولت باید از خودش شروع کند.

دولت بزرگترین دارنده ملک خالی است و باید از شرکتها و موسسههای زیر مجموعه خودش برای اخذ مالیات بر خانههای خالی شروع کند. اگر بازار هدف سیاستگذار، اخذ مالیات از واحد مسکونی یک بازنشسته است، هیچوقت به نتیجه نخواهد رسید. در حال حاضر، ۷۰ درصد از واحدهای مسکونی منطقه ۲۲ تهران خالی است. مالکان ۹۰ درصد این واحدهای خالی، نیروهای نظامی و انتظامی، ارگانها و دوایر دولتی هستند.

غیبی میافزاید: نکته مهم دیگر اینکه ما وقتی قرار است در حوزه اقتصاد مسکن، طی یک فرایند اجرایی به دستور العملهای حاکمیتی برسیم باید برای سرمایههای در گردش افراد جامعه برنامهریزی بشود و مسیر این سرمایههای مشخص شود تا در چارچوب اقتصاد ملی در مسیر ساخت و ساز قرار گیرد. اما در حال حاضر چنین نیست و ما شاهد گردش سرمایههای زیاد بر اساس تصمیم مردم هستیم و کنترل این سرمایهها از توان دولت خارج است و بخشنامههای دولتی تاثیری در تصمیم مردم نمیگذارد.

تغییر مسیر سونامی نقدینگی

او اظهار کرد: اگر تهدید و برنامههای محدودکننده دولت در مسیری قرار گیرد که اعتماد مردم سلب شود، فقط مسیر سونامی را تغییر دادیم و شاهد تخریبها در بخشهای دیگر اقتصاد خواهیم بود. گردش مالی در دست مردم جالب است؛ چه آنکه نه در بانک، نه در خط تولید مولد، بلکه سرگردان و بدون برنامه است. این حالت یک تهدید به شمار میرود. تصمیمگیرندگان آدمها و مردم عادی هستند که به برنامههای دولتی دیگر اعتماد ندارند. تا دیروز مثلا فلان نیروگاه اوراق مشارکت منتشر و آن را تضمین میکرد یا فلان موسسه مالی و اعتباری، سپرده مردم را با پرداخت سودهای بالا جمع میکردند، اما بنا به دلایلی که میدانیم الان اعتماد مردم را از خود سلب کردهاند و مردم از این شیوهها روی گردان شدهاند و به این نتیجه رسیدهاند که خودشان راسا منابع مالی خود را مدیریت کنند. این مساله در این حجم زیاد عملیات مالی خطرناک است.

امنیت اقتصادی ایجاد شود

غیبی میافزاید: شاهدیم در بازار بورس نیز افراد غیرمتخصص دارند معامله میکنند. یعنی نشان میدهد که مردم خودشان تصمیم میگیرند که چه کار کنند و به هیچ نهادی اعتماد ندارند. لذا توصیههایی که در جلسات شبیه به جلسه ستاد هماهنگی اقتصادی دولت گرفته شده است، اگر در یک مسیر عملیاتی مشخص به طراحی مکانیسمی منجر شود که به مردم اطمینان داده و سرمایههای آنها را جذب کرده و سود آن را تضمین کند، احساس امنیت اقتصادی در مردم را افزایش دهد، باورپذیری مردم را در اقتصاد مسکن بالا ببرد و مردم احساس کنند که یک برنامهریزی وجود دارد، آن وقت نتایج تصمیمهای دولتی مثبت خواهد شد، در غیر این صورت، این سونامی نقدینگی ممکن است به هر بخشی از اقتصاد اصابت کند و پیامدهای ناگواری را به دنبال داشته باشد.

تسهیل تراکم فروشی جواب نمیدهد

یکی از تصمیمهای ستاد اقتصادی دولت در روز شنبه هفته جاری، اتخاذ و اعمال سیاستهای استنباطی در عرضه بیشتر مسکن از طریق تسهیل تراکم فروشی و تسهیل فرایند صدور پروانههای ساختمانی است. اینک سوال این است که آیا مشکل بازار مسکن، کمبود عرضه است؟

غیبی در پاسخ به این سوال میگوید: معنی اخذ مالیات از خانههای خالی چیست؟ یعنی الان تعداد واحد مسکونی مشخصی موجود است، اما بلااستفادهاند. نمیشود از آن طرف پشت بام بیفتیم. تازه با حضور آقای حناچی در راس مدیریت شهرداری تهران، یک ذره طرح تفصیلی تهران پررنگتر و

ضابطه مندتر پیش میرود و اجرا میشود. اگر قرار است این سنت حسنه ایجاد شده در کاهش تراکم فروشی را هم بشکنیم، دیگر نمیشود این بحث تراکم فروشی را جمع کرد. برای هر قطعهای یک استانداردی داریم. اندازه معبر و تعداد طبقات نیز استانداردی دارند. اگر قرار باشد هر نوع لابیگری ضوابط ساخت و ساز را بر هم زند، تمام شیرازههای شهری به هم میریزد. اصلا این نسخه صحیحی نیست.

فردا زمینهای کویر هم گران میشود

او اظهار میکند: نکته دوم اینکه الان باید خانههای خالی را پرکنیم و بعد بگویم که عرضه کم داریم. همه درد ما این است اقتصاد از درون و بیرون لطمه دیده است. پیامدهای تحریمهای اقتصادی را کتمان نکنیم. مردم نگران سرمایههای خودشان هستند و میخواهند به این سرمایهها غنا داده وآنها را حفظ کنند از این رو، به هر طریقی دارند این پول را بازی میدهند. در چند ماه اخیر، قیمت زمینهای استان مازندران به ادعای مسوولان اتحادیه املاک آن استان ۳۰ تا ۴۰ درصد افزایش پیدا کرده است. مردم عطش خرید زمین در شمال را دارند. آیا همه آنها مصرفکننده هستند؟ نه! بخشی از مردم به این نتیجه رسیدهاند که شمال بکر است و بریم آنجا زمین بخریم. اتوبوس گرفتهاند و رفتهاند آنجا. ممکن است عدهای دیگر بروند یزد و آنجا زمین خریداری شود. فردا زمینهای کویر هم گران میشود. ریشه قضیه این است که مردم امنیت اقتصادی برای حفظ و ارتقای سرمایه خود را ندارند. همهچیز در حال گران شدن است و مردم میخواهند این روند را متعادل کنند. هر چیزی که احساس کنند امروز بخرند فردا برایشان سود آور است، میخرند. در این شرایط پیچیده، آیا با ارایه نسخههای کوچک مبتنی بر کد ملی افراد و اتخاذ تصمیمهای جزیی و شرط و شروط گذاشتن برای خودرو اولیها و خانه اولیها، میتوان بازار خودرو یا مسکن را سامان داد؟

مالکان گرسنه

این کارشناس مسکن میگوید: الان منطقهای در تهران هست که طی چند ماه گذشته قیمت یک ملک ۴۵۰ میلیون تومانی در آن به ۳ میلیارد تومان رسیده است. مالک این واحد مسکونی در ماه یک کیلو گوشت هم نمیخورد، از من بپرسید، میگویم، مالک آن گرسنه است. آیا واقعا اقتصاد ماهانه و روزانه او از نظر غنا و تولید ثروت به حدی است که در روز نیازهای اولیهاش را بدون دغدغه فراهم کند؟ پس یک ثروت بادآورده ریالی و ریاضی برای مردم درست کردهایم و فکر میکنیم که ماشین ۱۵۰ میلیونی سوار میشویم، آپارتمان ۳ میلیاردی داریم همه اینها را اگر در چرخ گوشت بریزیم، ۱۰۰ گرم کباب در نمیآید که بخوریم. اینها همه کاذب است. مردم نگران این فضا هستند و بر اساس این نگرانی، رفتارهای مالی خود را تغییر داده و میدهند.

او میافزاید: جواب مسائل موجود در بازارهای مسکن و خودرو، پیچیدن نسخههای کوچک و انجام برخی ریزه کاریها با استفاده از کد ملی افراد نیست. جواب شروع کردن از بدنه خود دولت است و باید برای خودش جریمه بگذارد.

بانکها از سال ۹۳ طی یک مهلت ۳ یا ۴ ساله مجاز بودند، مازاد سرمایه ملکی خود را به بازار مسکن تزریق کرده و آزاد کنند. ۱۰ درصد این سرمایهها آزاد نشده و ۹۰ درصدش همچنان در اختیار بانکها قرار دارند. مصوبه دولت است که بانکها این کار را انجام دهند و به ازای هر سال عدم تحقق این مصوبه حدود ۲۷ درصد جریمه تعیین کرده بودند. کدامیک از این طرحها عملیاتی شد؟ حالا به یک بازنشسته میگویند که واحدی ۱۰۰ متری خالی داری و باید مالیات بدهی؟

بر اساس مصوبه ستاد اقتصادی دولت در روز شنبه هفته جاری، کمیتهای چند جانبه مرکب از اعضای کابینه موظف هستند که شیوه کمک به مستاجران را در شرایط اقتصادی سخت کرونایی بررسی کنند و تسهیلاتی را برای مستاجرا در نظر بگیرند.

غیبی در این باره معتقد است، دولت منابع مالی و اعتباریاش را اگر دارد، به مستاجران تسهیلات بدهد. از کجا میخواهند بدهند. الان دولت در هزینه کرد امور خود مشکل دارد. در سالهای گذشته هم دولت، برای افزایش سالانه اجارهبها درصد تعیین کرده بود که مثلا موجران سالی بیش از ۱۰ درصد به اجارهبها اضافه نکنند. من میتوانم بگویم آقای دولت شما چرا ۴۰ درصد تورم درست میکنی، باید ۱۰ درصد درست میکردی؟ از این رو، پیشنهادم این است که هر تصمیمی که گرفته میشود در یک شهر یا منطقه اجرا و آزمایش شود و بعد در صورتی که نتایج مثبتی داشت، به سایر شهرها و مناطق و کل کشور تسری دهند.

تامین سرمایههای بزرگ در ۴۸ ساعت

این کارشناس بازار مسکن با بیان اینکه حدود ۷ میلیون نفر برای خرید خودرو ثبت نام کردند، اظهار میکند: این افراد باید طی ۴۸ ساعت، ۱۰۰ میلیون تومان پول واریز میکردند.

فرض کنیم که نیمی از این افراد، متقاضی واقعی نبودند و فیک بودند. اگر نیمی از این جمعیت را در میزان پولی که در دست داشتند را ضرب و محاسبه کنیم به عدد بزرگی در حد بودجه سال جاری کشور یا در حدود درآمدهای حاصل از فروش ۵ سال نفت دست پیدا میکنیم که قابلیت تامین آن طی ۴۸ ساعت در کشور وجود دارد.

او میافزاید: بنا براین، هم مملکت و هم مردم ثروتمندی داریم، اما نمیتوانیم از این منابع به درستی استفاده کنیم. این سرمایهها به دلیل اینکه مردم تصمیم گرفتهاند، بهطور مستقیم و فارغ از سیاستهای دولتی آن را مدیریت کنند، در مسیر مشخصی حرکت نمیکند و برنامههای دولت، مجلس و حاکمیت را پوشش نمیدهد. دولت فقط برای مردم اپراتوری میکند، بانک و بیمه تاسیس کرده اما مردم به صورت انفرادی و پراکنده سرمایههای خود را مدیریت میکنند.

* جهان صنعت

- سونامی پول

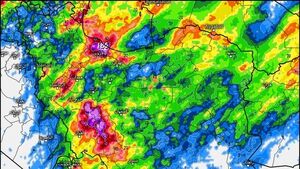

جهان صنعت درباره آمار رشد نقدینگی گزارش داده است: بانک مرکزی گزیده آمارهای اقتصادی سال ۹۸ را منتشر کرد. آمارهای ارائه شده از رشد ۶/۳۲ درصدی پایه پولی در سال گذشته خبر میدهند. بررسیها نشان میدهد افزایش داراییهای خارجی بانک مرکزی و افزایش مطالبات بانک مرکزی از بانکهای تجاری، دو عامل اصلی افزایش پایه پولی بوده است. آمارهای منتشر شده همچنین حاکی از تغییر ترکیب نقدینگی به سمت افزایش پول است به طوری که نرخ رشد پول تقریبا دو برابر نرخ رشد شبهپول عنوان شده است.

این موضوع نشان میدهد حجم پول در جریان بیشتر شده و امکان جابهجایی آن در بازارهای مختلف مالی به میزان زیادی فراهم بوده است. به باور کارشناسان، مهار رشد پایه پولی از سه مسیر اصلی انتشار اوراق بدهی، تعمیق بازار سرمایه و کاهش هزینههای دولت میگذرد. در غیر این صورت طغیان حجم نقدینگی به جاری شدن سیل جدید تورمی منجر خواهد شد.

بررسیها نشان میدهد که پایه پولی در سال گذشته با رشد بیش از ۳۲ درصدی مواجه بوده است. آمارههای بانک مرکزی حاکی از آن است که ترکیب اجزای پایه پولی به سمت افزایش بدهی بانکهای تجاری به بانک مرکزی و افزایش داراییهای خارجی بانک مرکزی تغییر کرده است. نرخ رشد این دو به ترتیب ۶/۴۸ و ۶/۱۷ درصد اعلام شده است. اگرچه بدهی دولت به بانک مرکزی نیز به عنوان یکی از اجزای اصلی پایه پولی مطرح میشود، با این حال رشد ۴/۴ درصدی مطالبات بانک مرکزی از دولت موید سهم اندک آن در افزایش پایه پولی است. به نظر میرسد افزایش داراییهای خارجی بانک مرکزی در نتیجه تسعیر نرخ ارز و کاهش بدهیهای ارزی آن اتفاق افتاده باشد. افزایش بدهی بانکهای تجاری به بانک مرکزی نیز حاکی از افزایش برداشتها از منابع این بانک بوده است.

سبقت پول از شبهپول

آمارههای بانک مرکزی همچنین از افزایش سرعت رشد پول در اقتصاد خبر میدهد. بررسیها نشان میدهد نرخ رشد پول معادل ۸/۴۹ درصد و نرخ رشد شبهپول معادل ۲۸ درصد بوده است. به این ترتیب سیالیت نقدینگی در اقتصاد بیشتر شده و امکان جابهجایی سرمایههای سرگردان در بازارهای مختلف مالی به میزان زیادی وجود داشته است. بر اساس گزارش تازه بانک مرکزی، حجم شبهپول به ۲۰۴۴ هزار میلیارد تومان و حجم پول به ۴۲۷ هزار میلیارد تومان در سال گذشته رسیده است. اگرچه بالاتر بودن حجم شبهپول از حجم پول موید بیشتر بودن حجم سپردههای غیردیداری بانکها در مقایسه با حجم اسکناس و مسکوک و سپردههای دیداری است. با این حال سبقت رشد پول از رشد شبهپول نشان میدهد ترکیب نقدینگی به نفع افزایش حجم پول تغییر کرده است. با توجه به اینکه نقدینگی از دو جزء پول و شبهپول تشکیل شده، تجمیع این دو حجم نقدینگی را به ۲۴۷۲ هزار میلیارد تومان رسانده که موید رشد ۳/۳۱ درصدی آن در مقایسه با سال ۹۷ است.

کارشناسان نسبت به افزایش حجم نقدینگی و بالا بودن درجه سیالیت آن ابراز نگرانی میکنند. به باور آنان رکود حاکم بر ساختار اقتصاد ایران و ناتوانی سیاستگذار در جذب سرمایه و هدایت آن به سمت بازارهای تولیدی مسیر عبور و مرور سرمایههای سرگردان در بازارهای موازی و غیرمولد را هموار کرده است. ناهمگونی رشد تولید و رشد نقدینگی و حضور مستمر سرمایههای سرگردان در بازارهای موازی انتظارات تورمی و در نتیجه نرخ رشد تورم را بالا برده است. گزارش تحولات اقتصادی بانک مرکزی نیز کوچک شدن کیک اقتصادی کشور در سال گذشته را تایید میکند. بر اساس اعلام بانک مرکزی، نرخ رشد محصول ناخالص داخلی با نفت به منفی ۵/۶ درصد و بدون نفت به مثبت ۱/۱ درصد رسیده است.

کوچک شدن کیک اقتصاد

اگرچه رشد اقتصادی بدون نفت اعلامی از سوی بانک مرکزی موید اختلاف ۱/۷ درصدی آن با نرخ رشد منفی ۶/۰ درصدی اعلامی از سوی مرکز آمار است. با این وجود آمارههای هر دو نهاد دولتی بر عدم رونق فعالیتهای اقتصادی در سال گذشته دلالت دارد. سیاستگذار در غیاب درآمدهای نفتی و کاهش سهم بودجه از صادرات نفت، بر افزایش صادرات غیرنفتی و بهبود وضعیت بخشهای مختلف اقتصادی تاکید میورزید. بررسیها نشان میدهد سیاستگذاری دولت به هدف افزایش صادرات غیرنفتی اصابت نکرده و کیک اقتصاد کشور کوچکتر شده است. آمارههای هر دو نهاد دولتی موید وضعیت مناسبتر بخش کشاورزی در سال گذشته بوده، به طوری که نرخ رشد بخش کشاورزی به ترتیب ۸/۸ درصد از سوی بانک مرکزی و ۳ درصد از سوی مرکز آمار اعلام شده است.

در نگاهی کلی آمارها عبور نقدینگی از تولید ناخالص داخلی را تایید میکنند. در حالی که حجم نقدینگی به ۲۴۷۲ هزار میلیارد تومان در سال گذشته رسیده، اما حجم تولید ناخالص داخلی بدون نفت حدود ۶۱۲ هزار میلیارد تومان و با نفت حدود ۷۵۶ هزار میلیارد تومان در سال گذشته بوده است. عقبماندگی تولید ناخالص داخلی از نقدینگی به تعمیق رکود و کاهش حضور فعالان تولیدی در صحنه اقتصادی کشور منجر شده است. در عین حال افزایش درجه سیالیت نقدینگی فرصت حضور سرمایههای سرگردان در بازارهای موازی را بیشتر کرده است. جابهجایی سرمایههای مالی بین بازارهای ارز و سرمایه از جمله مواردی است که افزایش حجم پول نسبت به شبهپول و افزایش نگرانیها در خصوص افزایش تورم را تایید میکند.

راهکار مهار نقدینگی

بررسیها نشان میدهد ناتوانی سیاستگذار در کنترل نقدینگی و سرگردانی سرمایههای مالی در بازارهای اقتصادی، جذابیت بازارهای موازی را بالا میبرد و حجم سرمایهگذاری تولیدی در اقتصاد را کاهش میدهد. از همین رو باید نگران افزایش نرخ تورم و کاهش قدرت خرید خانوارها باشیم. کارشناسان برای مهار رشد پایه پولی و نقدینگی چند راهکار اساسی را مطرح میکنند. افزایش انتشار اوراق مالی و قرض گرفتن از مردم یکی از کمخطرترین و موثرترین راههایی است که در این خصوص مطرح میشود. دولت میتواند با فروش اوراق مالی، بخشی از سرمایههای در دست مردم را جذب و آن را صرف جبران بدهیهای خود کند. در این شرایط حجم نقدینگی در اقتصاد کم میشود و به نگرانیها در خصوص افزایش انتظارات تورمی و افزایش نرخ تورم پایان میدهد.

تعمیق بازار سرمایه راهکار دیگری است که کارشناسان بر آن تاکید میورزند. به باور آنان سیاستگذار میتواند جذابیت حضور سرمایههای مالی در این بازار را افزایش دهد و نقدینگی موجود را کنترل کند. اگرچه به باور برخی کارشناسان هدایت بخش زیادی از سرمایههای مالی میتواند با انگیزه سفتهبازی انجام شود، با این حال عرضه شرکتهای دولتی در این بازار و افزایش بازدهی شرکتهای حاضر در این بازار میتواند از تمایلات مردم برای حضور در بازارهای غیرمولد همچون ارز و مسکن بکاهد و سرمایههای سرگردان در دست آنها را جمعآوری کند. بررسیها نیز موید افزایش تمایلات دولت برای تعمیق بازار سهام است.

رشد خیرهکننده شاخص بازار سهام در سال گذشته و به ویژه در سه ماهه ابتدایی سال جاری نیز این موضوع را تایید میکند. با این حال تداوم حضور سرمایههای مالی در این بازار منوط به نظارت بالا بر معاملات بازار سهام است، در غیر این صورت با خروج سرمایهها از این بازار باید منتظر شکلگیری دور تازهای از معاملات در بازارهای غیرموازی همچون ارز و مسکن باشیم. اما با وجود تاکیدات بسیار سیاستگذار بر استفاده از این دو راهکار و عدم استفاده از منابع بانک مرکزی برای جبران هزینههای شکل گرفته، نگرانیها در خصوص استقراض دولت از بانک مرکزی و افزایش دوباره پایه پولی ادامهدارد. بسیاری معتقدند که سیاستگذار توان تامین تمام مایحتاج خود از این دو بازار را ندارد و بنابراین ناچار است از بانک مرکزی قرض بگیرد. بدیهی است این موضوع تمام معادلات دولت را به هم میزند و به افزایش بیشتر حجم پول در اقتصاد و در نتیجه افزایش تورم دامن میزند. ضمن آنکه انتشار ۲۳۰ هزار میلیارد تومان اوراق مالی در سال جاری نیز به معنای افزایش بدهی دولتهای آینده است. اگرچه این مهم کمخطرترین راهکار سیاستی محسوب میشود، با این حال کاهش هزینههای جاری دولت نیز باید به عنوان یکی از گزینههای مهم و اساسی در کاهش نقدینگی و بهبود وضعیت اقتصادی در نظر آورده شود.

* دنیای اقتصاد

- ذوب یخچالهای پولی

دنیای اقتصاد درباره آمارهای پولی نوشته است: آمارهای بانک مرکزی نشان میدهد رشد نقدینگی در پایان سال ۱۳۹۸ به رقم ۳/۳۱ درصد رسیده است. این رشد نقدینگی بالاترین سطح در ۵ سال اخیر است. دیگر آمار بانک مرکزی نیز حاکی از آن است که رشد پایه پولی در پایان سال قبل به سطح ۷/۳۲ درصد رسیده است. این رقم نیز در هفت سال اخیر در بیشترین سطح ثبت شده است. این دو آمار نشان میدهد که دمای متغیرهای پولی در انتهای سال گذشته بالا رفته است.

بر اساس آخرین آمارها رقم کل نقدینگی در پایان سال قبل به۲۴۷۲ هزار میلیارد تومان رسیده است، رقمی که ۸۷ هزار میلیارد تومان از رقم تولید ناخالص داخلی این سال بیشتر است. نسبت تولید به نقدینگی نشاندهنده سرعت گردش پول است، این موضوع نشان میدهد نقدینگی برای تولید ناخالص داخلی یک بار چرخش میکند، این در حالی است که اگر سرعت گردش پول در اقتصاد کشور بیشتر شود، میتواند روی افزایش نرخ تورم اثر گذار باشد. آمارهای بانک مرکزی نشان میدهد که رقم پایه پولی نیز در پایان سال قبل به رقم ۳۵۲ هزار میلیارد تومان رسیده است، این رقم در پایان سال ۱۳۹۷ به میزان ۲۶۵ هزار میلیارد تومان بوده است. دیگر بررسیها نشان میدهد که در پایان اسفند ماه سهم پول از نقدینگی به بیش از ۱۷ درصد رسیده که این موضوع نیز در پنج سال اخیر بیشترین سطح است.

افزایش وزن پول در نقدینگی

بررسی آمارهای بانک مرکزی نشان میدهد که تا پایان سال قبل رقم نقدینگی به سطح ۲۴۷۲ هزار میلیارد تومان رسیده است. همزمان با انتشار این آمار، رقم تولید ناخالص داخلی به قیمتهای جاری نیز در سطح ۲۳۸۵ هزار میلیارد تومان بوده است. بنابراین این موضوع نشان میدهد که در پایان سال قبل نسبت نقدینگی به تولید ناخالص داخلی به عدد یک رسیده است. اما میزان نقدینگی نسبت به سال قبل رشدی معادل ۳/۳۱ درصد بوده است. این رقم بیشترین سطح در نیم دهه اخیر است. آخرین بار در بهمنماه سال ۱۳۹۳ میزان رشد نقدینگی با ثبت رقم ۸/۳۱ درصد بیشتر از این سطح گزارش شده بود. همچنین رشد نقدینگی در پایان سال ۱۳۹۷ به رقم ۱/۲۳ درصد رسیده بود. بنابراین طی یک سال ۷/۸ واحد درصد به نقدینگی افزوده شده است. نقدینگی از دو جزء «پول» و «شبه پول» تشکیل شده است. پول معادل با اسکناس و مسکوک و سپردههای دیداری است، اما شبهپول به سپردههای غیردیداری (مدتدار) اطلاق میشود. رقم پول در اسفند ماه سال قبل به رقم ۴۲۷ هزار میلیارد تومان رسیده است، اما سطح شبه پول در پایان سال قبل به رقم ۲۰۴۵ هزار میلیارد تومان رسیده است. بنابراین بر اساس این آمارها سهم پول از نقدینگی در پایان اسفند ماه به رقم ۳/۱۷ درصد رسیده است. البته در بهمنماه این رقم به میزان ۵/۱۷ درصد گزارش شده بود. این رقم از ابتدای سال ۱۳۹۳ بیشترین سطح بوده است. اما افزایش سطح پول از نقدینگی به چه معنی است؟

هنگامی که سهم پول از نقدینگی افزایش و در نتیجه سهم شبه پول از نقدینگی کاسته میشود، اثرگذاری رشد نقدینگی بر نرخ تورم بیشتر میشود. بر اساس پژوهشهای اقتصادی، همبستگی رشد «پول» با نرخ تورم بسیار بالا است. در نتیجه افزایش رشد پول میتواند یک تهدید برای نرخ تورم در ماههای آینده و بازارهای دارایی نظیر ارز، مسکن و طلا باشد. بررسیها نشان میدهد که در پایان سال ۱۳۹۸ رشد نقطه به نقطه به ۸/۴۹ درصد رسیده است.

این در حالی است که در شهریور ماه سال قبل این رشد به سطح ۳۶ درصد کاهش یافته بود، اما رخدادهای سال قبل در نیمه دوم سال قبل نشان میدهد که دوباره رشد پول، روی دور تند افتاده است. در مقابل، روند رشد «شبه پول» در پایان سال قبل به نسبت به رشد «پول» بیشتر بوده است. بررسیها حاکی از آن است که در پایان اسفند ماه رشد شبه پول معادل ۲۸ درصد بوده است. البته نسبت به سال قبل رشد شبه پول نیز روند افزایشی داشته است، زیرا در سال ۱۳۹۷ رشد شبه پول معادل ۶/۱۹ درصد بوده است. این موضوع نشان میدهد رشد شبه پول نیز در سال قبل صعودی بوده است. به نظر میرسد منفی بودن نرخ واقعی سود بانکی در سال گذشته، در افزایش سهم پول از نقدینگی نقش ایفا کرده است.

در سالهای ۱۳۹۳ تا ۱۳۹۶ به دلیل پایین بودن نرخ تورم، نرخ واقعی سود بانکی مثبت بود و در این شرایط، بسیاری از افراد سپردههای خود را در بانک سپردهگذاری میکردند. اما جهش تورم در دو سال اخیر عملا باعث شده که سپردهگذاری در بانکها بازدهی مناسبی نداشته باشد، در حال حاضر نیز بازدهی بالای بورس باعث شده اقبال به این بازار افزایش یابد. در این شرایط بسیاری از مردم سپردههای بلندمدت خود را به سپردههای کوتاهمدت تبدیل خواهند کرد. در نتیجه خطر برای افزایش تورم در سال جاری وجود دارد. بانک مرکزی در نظر دارد، با به کارگیری ابزارهای جدید سیاستهای پولی نرخ تورم را در سطح هدف سال جاری کنترل کند. نرخ تورم هدف ۲۲ درصد با دامنه ۲ واحد درصدی اعلام شده است.

رشد ۲۰۰ درصدی ذخایر دیداری

روز گذشته علاوه بر آمارهای پولی، آخرین تصویر از ترازنامه بانک مرکزی نیز به روز شد. نکته نخست این است که رقم داراییهای خارجی بانک مرکزی به ۵۴۷ هزار میلیارد تومان رسید که نسبت به سال ۱۳۹۷ رشد ۶/۱۷ درصدی را ثبت کرده است. این رشد سالانه بیشترین سطح در چهار سال اخیر است، بنابراین رشد دارایی خارجی بانک مرکزی نیز در بالا رفتن رشد پایه پولی نقش داشته است. البته به نظر میرسد این افزایش داراییها به دلیل بالا رفتن قیمت ارز است، اما به نظر نمیرسد به حجم دلاری ذخایر بانک مرکزی افزوده شده است. در آمارهای بانک مرکزی رشد سالانه بدهی بانکها به بانک مرکزی به رقم منفی ۲۰ درصد رسیده است. این در حالی است که بدهی بانکها به بانک مرکزی یکی از عوامل رشد پایه پولی در سالهای گذشته بوده است.

این موضوع نیز به دلیل تهاتر بدهیهای بانکها به بانک مرکزی با بدهیهای دولت به بانک مرکزی بوده است که یک عملیات حسابداری تلقی میشود. میزان بدهیهای بانکها به بانک مرکزی در پایان سال قبل به رقم ۱۱۰ هزار میلیارد تومان رسیده است، این در حالی است که میزان بدهی بخش دولتی به بانک مرکزی ۱۰۰ هزار میلیارد تومان گزارش شده است. بدهی دولت به بانک مرکزی نیز در پایان سال قبل انقباض ۶/۵ درصدی را ثبت کرده است. بررسیها نشان میدهد در اسفند ماه سال قبل مجموع سپردههای قانونی و دیداری بانکها به رقم ۲۸۲ هزار میلیارد تومان رسیده است. رشد یک ساله سپردههای قانونی بانکها ۳۴ درصد بوده، این در حالی است که رشد سپردههای دیداری بانکها در بانک مرکزی ۲۰۰ درصد گزارش شده است. این سپردهها شامل سپردههای ارزی دیداری بانکها نزد بانک مرکزی است.

- قیمت دلار به سقف تاریخی رسید

دنیای اقتصاد درباره نرخ ارز نوشته است: در سومین روز هفته، دلار به بالاترین قیمت بسته شده تاریخ خود رسید. روز دوشنبه، شاخص ارزی ۲۱۰ تومان افزایش را به ثبت رساند و به بهای ۱۸ هزار و ۲۵۰ تومان رسید. دلار هرگز در طول تاریخ، در قیمتی بالاتر از این سطح معاملات روزانه خود را به پایان نرسانده بود؛ تنها در تاریخ ۴ مهر۹۷ بود که میزان نوسانات در بازار ارز بسیار زیاد بود و قیمت این ارز به بالای کانال ۱۹ هزار تومانی نیز رفت؛ با این حال، در این تاریخ در کانال یاد شده باقی نماند و به سرعت در مسیر ریزشی قرار گرفت. بالاترین قیمت بسته شده برای دلار طی یک روز به همان تاریخ ۴ مهر ۹۷ بازمی گردد که عدد ۱۸ هزار و ۲۰۰ تومانی ثبت شده بود.

ترقی دلار درکانال ۱۸

ثبت رکوردی جدید در بازار ارز میزان هیجانات را بالا برده بود. عدهای از این صحبت میکردند که دلار از مدیریت بازارساز خارج شده است و به سوی کانال ۲۰ هزار تومانی حرکت میکند؛ این در حالی بود که عده دیگری باور داشتند باید در چنین سقفهای قیمتی با احتیاط موقعیت خرید و فروش گرفت. از نظر آنها، هر زمان قیمت به سقف تازهای برخورد میکند، ممکن است عرضه ارز از دو سو افزایش پیدا کند؛ یکی از عرضهکنندگان احتمالی، بازیگرانی هستند که در قیمتهای پایین تر اقدام به خرید کردهاند و بهدنبال آن هستند که با فروش در قیمتهای بالا کسب سود کنند. عرضهکننده مهم دیگر میتواند بازارساز و بازیگران منتخب او باشند که با فروش در قیمتهای بالا میتوانند نوسانگیران را دچار ضرر کنند. در واقع بازارساز میتواند با فروش ضربتی در بازار این اجازه را به نوسانگیران ندهد که در قیمتهای بالا اقدام به عرضه کنند و با پایین آوردن قیمتها، دلار با قیمت بالا را روی دست نوسانگیران بگذارند. این موضوع، توان نوسانگیران را برای تاثیرگذاری در مورد قیمتهای بازار تحتتاثیر قرار میدهد و آنها نمیتوانند با ورود سنگین به بازار قیمتها را به سمت بالا جابهجا کنند.

به گفته برخی بازیگران باتجربه بازار، بازارساز در چند مقطع زمانی از این تاکتیک استفاده کرد و توانست توان نوسانگیران را کاهش دهد. با این حال، در موقعیت کنونی، برخی بازیگران ارزی باور دارند که شرایط متفاوتی بر معاملات حاکم است. به گفته آنها در شرایط کنونی بازار به آرامی و با آرامش به سوی قیمتهای بالا حرکت میکند و خبری از هیجانهای دفعتی شدید افزایشی نیست. از نظر آنها، این موضوع پشتوانه افزایشی دلار را قویتر میکند و احتمال ضرر نوسانگیران را پایینتر میآورد. نوسانات روزهای اخیر پیچیدگیهای زیادی را برای معاملهگران به وجود آورده است؛ دلار به مرز حساسی رسیده است و گمانهزنیهای زیادی در مورد روند آینده آن شنیده میشود که میتواند دوگانه هیجان و احتیاط را در بازار ایجاد کند. آنچه مسلم است روند بازار ارز در روز سهشنبه از اهمیت زیادی برخوردار است که قیمت به پیشروی خود ادامه میدهد یا راه نزولی به زیر کانال ۱۸ هزار تومانی را در پیش خواهد گرفت.

به گفته فعالان، در روزهای اخیر آنچه بیشتر زمینهساز رشد قیمت دلار شده است، افزایش نرخهای حوالهای بوده است: از جمله نرخ حواله درهم که گفته میشد روز دوشنبه به بالای مرز ۵ هزار و ۱۰۰ تومان رسید. این سطح از نرخ حواله درهم در طول تاریخ بیسابقه و طبیعی بود که فضای بازار داخلی را نیز از خود متاثر کند. گروهی از نوسانگیران نیز دیروز سعی داشتند پیرامون افزایش قیمت دلار جوسازی کنند. آنها عنوان میکردند دلار در صورتی که سقف پیشین خود یعنی عدد ۱۹ هزار و ۲۰۰ تومانی را بشکند و به بالای ۲۰ هزار تومان برسد، بیشتر رشد خواهد کرد. با این حال، نمیتوان از نظر دور داشت که هر زمان رکوردی در بازار ثبت شده است، عدهای از معاملهگران در پیشبینیهای خود اغراق میکنند.

روز دوشنبه، رشد قیمت دلار، روند سکه تمام بهار آزادی را نیز تحتتاثیر قرار داد. فلز گرانبهای داخلی در سومین روز هفته، ۶۰ هزار تومان افزایش را تجربه کرد و به بهای ۷ میلیون و ۶۷۰ هزار تومان رسید. در این میان، روند بهای طلای جهانی تا ساعت ۴ بعدازظهر کاهشی بود و همین مساله موجب شد که قیمت فلز گرانبهای داخلی رشد بیشتری را تجربه نکند.

- پیگیری وزارت صنعت برای افزایش دوباره قیمت مصوب خودرو

دنیایاقتصاد درباره قیمت خودرو گزارش داده است: با وجود آنکه شورای رقابت اواخر اردیبهشت امسال قیمت نهایی خودروهای داخلی را اعلام کرد، به نظر میرسد وزارت صنعت، معدن و تجارت بهدنبال مذاکره با این شورا برای ایجاد تغییراتی در قیمت یا فرمول قیمتگذاری است.

در این مورد، یک منبع آگاه که نخواست نامش فاش شود، به «دنیایاقتصاد» گفت: مسوولان وزارت صمت متوجه زیاندهی هنگفت خودروسازان از ناحیه قیمتهای اعلامی شورای رقابت شدهاند و از همین رو بهدنبال جلب نظر این شورا برای تغییر در قیمت یا فرمول قیمتگذاری هستند.

وی با بیان اینکه خودروسازان خواستار رشد ۶۰ درصدی قیمت محصولاتشان هستند، افزود:اگر با میزان افزایش قیمت موافقت شود، زیان خودروسازی تا حدی جبران خواهد شد، هرچند اختلاف بین قیمت کارخانه و بازار خودرو همچنان وجود خواهد داشت. این منبع آگاه همچنین تاکید کرد که در صورت موافقت شورای رقابت با افزایش دوباره قیمت، نرخهای جدید در فروش فوق العاده قبلی اعمال نشده و برای فروشهای آتی لحاظ میشود.

فایل افزایش قیمت خودرو باز شد

اظهارات این منبع آگاه اما با تصمیمی که اخیرا در کمیته خودرو اتخاذ شده نیز همخوانی دارد و نشان میدهد عزم وزارت صمت و خودروسازان برای افزایش دوباره قیمت خودرو جزم است. در جلسه روز جمعه کمیته خودرو، موضوع قیمت مورد بررسی قرار گرفته و مقرر شده جلسات مشترکی بین سازمان گسترش و نوسازی صنایع ایران و سازمان حمایت مصرفکنندگان و تولیدکنندگان با شورای رقابت برگزار شود. هرچند اعضای کمیته خودرو دقیقا نگفتهاند که هدف از برگزاری نشست مشترک با شورای رقابت چیست، اما ازآنجاکه این شورا مرجع تعیین قیمت خودروهای داخلی به شمار میرود، موضوع مذاکره طرفین به احتمال فراوان به تغییر قیمت یا فرمول قیمتگذاری مربوط میشود.

در واقع به نظر میرسد مسوولان سازمان گسترش و سازمان حمایت به نمایندگی از وزارت صمت بهدنبال مذاکره با شورای رقابت برای ایجاد تغییرات در قیمت و فرمول قیمتگذاری هستند. قیمتهایی که شورای رقابت چند هفته پیش مصوب کرد، نه به مذاق خودروسازان خوش آمد و نه مسوولان وزارت صمت. آنها بر این باورند که قیمتهای اعلامی از سوی شورای رقابت، با واقعیات تولید همخوانی نداشته و سبب شده خودروهای داخلی با قیمتی کمتر از هزینه تولید، عرضه شوند. خودروسازان و البته برخی مسوولان وزارت صمت این را هم میگویند که زیان انباشته هنگفت صنعت خودرو، ناشی از سیاست قیمتگذاری دستوری است، سیاستی که شورای رقابت مجری آن محسوب میشود. هرچه هست، به نظر میرسد موضوع تغییر (افزایش) قیمت خودروهای داخلی یا چکش کاری فرمول قیمتگذاری شورای رقابت، محور اصلی گفتوگوی آتی نمایندگان وزارت صمت با شورای رقابت است.

پیش از آنکه به بررسی این موضوع بپردازیم، ابتدا نگاهی میکنیم به آنچه در ماجرای قیمتگذاری خودروهای داخلی طی سال جاری رخ داد. تا اواسط اردیبهشت امسال، فرمان قیمتگذاری خودرو در دست وزارت صمت بود و سازمان حمایت و ستاد تنظیم بازار به نمایندگی از این وزارتخانه برای قیمتها تصمیم میگرفتند. در نهایت اما مجموعه اتفاقات رخ داده (از جمله رشد شدید قیمت در بازار خودرو و همچنین شکایت شورای رقابت به سازمان بازرسی) سبب شد شورای رقابت پس از ماهها غیبت، دوباره به قیمتگذاری خودرو بازگردد. این شورا شهریور ۹۷ با تصمیم شورای هماهنگی اقتصادی سران قوا از پروسه قیمتگذاری خودرو کنار گذاشته شد تا سازمان حمایت و ستاد تنظیم بازار جایگزین آن شوند. با این حال شورای رقابت به سازمان بازرسی کل کشور شکایت و عنوان کرد که طبق قانون همچنان مسوول تعیین دستورالعمل قیمتگذاری خودرو است و تنها باید مصوبات خود را به ستاد تنظیم بازار ارائه کند. از آن سو وزارت صمت (در دوران مسوولیت رضا رحمانی) نیز که بابت التهاب بازار خودرو و اوجگیری قیمتها به شدت تحت فشار بود، به نوعی از زیر بار قیمتگذاری شانه خالی کرد تا شورای رقابت دوباره به این پروسه برگردد. در نهایت شورای رقابت با تکیه بر فرمول ابداعی خود، قیمت خودروهای داخلی را تعیین کرد تا نرخهای جدید مبنای فروش خودروسازان قرار بگیرند. نرخهای اعلامی از سوی شورای رقابت اما بسیار پایین تر از قیمتهای موجود در بازار خودرو بود و طبعا نارضایتی خودروسازان و البته مسوولان وزارت صمت را بهدنبال داشت. اگرچه خودروسازان به صراحت در نقد قیمتهای اعلامی از سوی شورای رقابت صحبت به میان نیاوردند، اما با در نظر گرفتن دیگر اظهارات آنها مبنی بر زیانده بودن تولید، مشکلات مالی و وجود دلالی و واسطه گری در بازار خودرو، مشخص است که آنها از نرخهای جدید رضایت ندارند. از آن سو اما مسوولان وزارت صمت طی چند وقت اخیر تلویحا در اظهارات خود به نقد فرمول قیمتگذاری خودرو و اصل ماجرای قیمتگذاری دستوری پرداختهاند. همین چند روز پیش بود که حسین مدرس خیابانی از زیان ۴۰ هزار میلیارد تومانی خودروسازان (ناشی از قیمتگذاری دستوری) صحبت به میان آورد و همچنین به استقبال بیشتر مشتریان از خودروهای دارای حاشیه بازار (فاصله قیمت کارخانه و بازار خودروها) کنایه زد. آنچه از دل اظهارات وی بر میآمد این بود که قیمتگذاری دستوری چه در گذشته و چه حالا که شورای رقابت دوباره بازگشته، عامل زیان خودروسازی و دلال پروری در بازار خودرو شده است. برخی دیگر از مسوولان وزارت صمت اما صریح تر این موضوع را مورد نقد قرار دادند، تا جایی که شورای رقابت را به جانبداری بیش از حد از مصرفکننده (در مقابل تولیدکننده) متهم کردند.

تغییر قیمت برای کاهش زیان خودروسازی

در مجموع به نظر میرسد مسوولان وزارت صمت با اصل قیمتگذاری دستوری خودرو مشکل دارند، اما چون تغییر این سیاست را فعلا امکانپذیر نمیدانند، بهدنبال راهی برای کاستن زیان خودروسازان هستند. این هم که وزارت صمتیها بهدنبال مذاکره با شورای رقابت هستند، به احتمال فراوان از سه موضوع زیر خارج نیست. بر این اساس، مسوولان وزارت صمت یا میخواهند مجوز افزایش قیمتی دوباره را از شورای رقابت بگیرند، یا بهدنبال تغییر فرمول قیمتگذاری خودرو هستند یا قصد دارند برای محصولات جدیدی که هنوز تعیین قیمت نشدهاند، رایزنی کنند. البته ممکن است همه این موارد نیز یکجا جزو انتظارات و خواستههای وزارت صمت و خودروسازان از شورای رقابت باشد، که در این صورت آنها کار سختی برای قانع کردن این شورا خواهند داشت.

اگر فرض کنیم وزارت صمت و خودروسازان بهدنبال تغییر قیمت محصولات هستند، احتمال اینکه شورای رقابت با خواسته آنها موافقت کند، زیاد است. در گذشته نیز سابقه داشته که شورای رقابت پس از شنیدن دلایل خودروسازان و دریافت مستندات آنها، بیش از یکبار در سال نسبت به تغییر قیمت خودروهای داخلی اقدام کرده باشد. در حال حاضر نیز با توجه به تداوم زیاندهی خودروسازان و کمبود نقدینگی آنها از یکسو و تداوم التهاب قیمت در بازار خودرو از سوی دیگر ممکن است شورای رقابت به افزایش قیمت دوباره خودروها رضایت دهد، افزایشی که به احتمال فراوان با خواسته خودروسازان فاصله خواهد داشت. از نظر خودروسازان افزایش قیمت حداقل ۶۰ درصدی میتواند تا حدی زیان آنها را پوشش داده و خزانهشان را شارژ کند، حال آنکه شورای رقابت در این سالها نشان داده اعتقادی به رشد قیمت مدنظر شرکتهای خودروساز ندارد. مسوولان این شورا چه در دور نخست حضور در قیمتگذاری خودرو و چه حالا بارها تاکید کردهاند قیمتهای اعلامی از سوی این شورا کاملا با واقعیات تولید و مسائل کیفی متناسب است و از همین رو موضعی سرسختانه در قبال تغییر قیمتهای اعلامی داشتهاند. در حال حاضر نیز اگرچه ممکن است وزارت صمت و خودروسازان بتوانند مجوز اعمال افزایش قیمتی جدید را از شورای رقابت بگیرند، اما بسیار بعید است اعداد و ارقام مدنظر آنها (رشد ۶۰ درصدی) محقق شود. البته برای خودروسازانی که در ضرر هستند، هر میزان افزایش قیمت دوباره از سوی شورای رقابت میتواند از زیان آنها بکاهد، اما با توجه به اصرار بر قیمتگذاری دستوری، سایه ضرر کماکان بر سر آنها باقی خواهد ماند.

مساله دیگر اما اینجاست که قیمتهای اعلامی از سوی شورای رقابت، فاصله زیادی با نرخهای بازار دارند و این موضوع به دلالی و واسطهگری دامن میزند؛ بنابراین تا وقتی پای قیمتگذاری دستوری در میان بوده و فرمول حاشیه بازار به اجرا در نیاید، این چالش همچنان برقرار خواهد بود. در حال حاضر کف اختلاف قیمت کارخانه و بازار خودرو به حداقل ۲۵ میلیون تومان رسیده که ریشه در قیمتگذاری دستوری دارد. شورای رقابت میتوانست قیمت کارخانهای خودروها را طوری تعیین کند که فاصله با نرخهای بازار بسیار کمتر از حال باشد، اما این کار را انجام نداد و با در نظر گرفتن قیمتهایی بسیار پایینتر (نسبت به بازار) گستره رانت و واسطهگری را فراخ تر کرد. اتفاقا دو طرح فروشی که خودروسازان با هدف تامین نیاز مصرفکنندگان واقعی اجرا کردند، نشان داد چند میلیون نفر شهروند ایرانی بهدنبال استفاده از رانت ناشی از اختلاف قیمت کارخانه و بازار خودروها هستند. تازه اگر وزارت صمت و خودروسازان برخی محدودیتها را اعمال نمیکردند، بیش از پنج میلیون تقاضا در طرح فروش فوق العاده خودروسازان به ثبت میرسید، زیرا طبعا هر کس که امکانش را داشت، میخواست از رانت موجود استفاده کند. با وجود اثبات رانتزا بودن قیمتگذاری دستوری و تحمیل زیان به خودروسازان، شورای رقابت کماکان بر تعیین قیمت رسمی خودروهای داخلی بسیار پایینتر از نرخهای بازار اصرار میکند و دولت نیز به اجرای فرمول حاشیه بازار رضایت نمیدهد. در این شرایط باید منتظر ماند و دید در جریان مذاکرات وزارت صمت و خودروسازان با شورای رقابت، آیا مجوز افزایش قیمت صادر خواهد شد و اگر میشود، شورا تا چند درصد رضایت خواهد داد. البته تغییر فرمول قیمتگذاری نیز میتواند محور مذاکره آتی وزارت صمت و شورای رقابت باشد، هرچند این شورا نشان داده روی فرمول ابداعی خود تعصب دارد و با تغییر آن سخت کنار میآید.

- سردرگمی منتخبان قرعهکشی خودرو

دنیای اقتصاد درباره خرید خودرو گزارش داده است: در شرایطی منتخبان قرعهکشی طرح پیش فروش دو خودروساز بزرگ کشور برای تکمیل فرآیند پیش خرید خودروی خود باید اقدام به واریز وجه پیش پرداخت به حساب خودروسازان کنند که واریز وجه برای منتخبان با چالشهایی همراه شده است.

عمده ترین چالش در این زمینه از سوی منتخبان، عدم تطبیق مشخصات افراد با شماره حسابهای اعلامی است.

در این زمینه روز گذشته چند تن از منتخبان قرعه کشی پیش فروش محصولات ایران خودرو در تماس با «دنیای اقتصاد» عنوان کردند که هنگام واریز وجه با پیغام عدم تطبیق مشخصات فردی با حساب بانکی خود مواجه شده و نمیتوانند پولی به حساب ایران خودرو واریز کنند.

وزارت صمت در طرحهای فروش خودروسازان به دنبال کوتاه کردن دست دلالان و واسطهها از بازار خودرو بود و در این مسیر به تبیین مقرراتی برای ثبت نامهای بی هدف در فروشهای فوقالعاده و پیش فروش قرار داد.

در این مسیر، متقاضیان در زمان ثبت نام باید مشخصات حساب بانکی خود را در اختیار خودروسازان قرار میدادند تا در صورت برنده شدن در قرعه کشی مبالغ اعلام شده را تنها از طریق حسابهای اعلامی در زمان ثبت نام به حساب خودروسازان واریز کنند. حال که برخی از منتخبان برای تکمیل فرآیند پیش خرید خودروی خود به سایت ایران خودرو مراجعه کرده اما، قادر به پرداخت مبالغ اعلامی برای پیش پرداخت به حساب خودروسازان نبودند.

البته روز گذشته ایران خودرو به این مساله واکنش نشان داد و معاون مهندسی سازمان و سیستمهای این خودروساز در گفتوگو با «ایرنا» ضمن تایید این مساله بروز آن را متوجه بانکها و شرکتهایی که وظیفه نقل و انتقال مالی را بر عهده دارند دانسته و عنوان کرده در این زمینه کاری از دست این خودروساز بر نمیآید.

اصغر حق پناه در ارتباط با چرایی این اتفاق میگوید بانکهای اطلاعاتی شرکتهایی که در زمینه نقل و انتقالهای مالی فعال هستند، به روز نیست و این اتفاق سبب شده تا در برخی موارد، شاهد ارسال پیغامهای خطا برای منتخبان باشیم و همین مساله ادامه کار تکمیل وجه را برای آنها غیرممکن میکند.

البته معاون مهندسی سازمان و سیستمهای ایران خودرو از مکاتبه این خودروساز با وزارت صمت برای حل این مشکل خبر داده است.

به گفته این مقام مسوول در ایران خودرو این شرکت در مکاتبه خود از مسوولان ِوزارت صمت درخواست کرده تا شرط واریز وجه از حساب شخصی منتخبان حذف شود تا آنها بتوانند از هر حساب بانکی دیگری اقدام به واریز مبالغ اعلام شده بهعنوان پیش پرداخت به حساب ایران خودرو کرده و فرآیند ثبت نام خود را تکمیل کنند.

در حالی این اتفاق برای منتخبان طرح پیش فروش ایران خودرو افتاده است که منتخبان رزرو طرح فروش فوقالعاده این خودروساز نیز با چالشهایی برای پرداخت وجه مواجه بودند.

منتخبان رزرو اعلام کردند واریز وجه بیش از ۵۰ میلیون تومان برای آنها امکان پذیر نبوده است این در حالیست که آنها باید برای تکمیل فرآیند خرید خودرو مبالغی بیش از ۵۰ میلیون تومان را به حساب این خودروساز واریز میکردند.

یکی از این منتخبان به خبرنگار ما گفت مبلغ ۵۰ میلیون تومان را به حساب ایران خودرو واریز کرده و با گذشت ۲۴ ساعت برای واریز باقی مبلغ اقدام کرده که با این پیغام مواجه شده که مدت زمان پرداخت وجه تمام شده است.

در لحظات پایانی تنظیم این خبر ایرانخودرو اعلام کرد با همکاری سیستم بانکی این مشکل رفع شده است.

* شرق

- چرا ارز گران شد

شرق درباره گرانی دلار نوشته است: دلار در روزهای اخیر بار دیگر مرز ۱۸ هزارتومانی را لمس میکند. آخرین بار چهارم مهرماه ۹۷ شاخص ارزی در کانال ۱۸ هزارتومانی نوسان کرده بود. در بیستوپنجمین روز خردادماه پس از سه روز، نوسان در محدوده ۱۷ هزارتومانی، دلار بار دیگر به آرامی وارد کانال ۱۸ هزار تومان شد و روی ۱۸ هزار و ۴۰ تومان ایستاد. دوشنبه نیز قیمت این ارز با کمی کاهش در صرافیهای بانکی برای فروش، به ۱۷ هزار و ۸۸۰ تومان رسید.

به نظر میرسد دلار در تاریخ خود قیمتهای بالای این کانال را تجربه نکرده است و تنها برای لحظاتی در سال ۹۷، با قیمت ۱۹ هزار و ۲۰۰ تومانی نیز خرید و فروش شده است. برخی آشفتگی این روزهای بازار ارز را محصول فضای ایجادشده بر اثر تجمعات اخیر مقابل ساختمان شیشهای میرداماد میدانند.

کامران سلطانیزاده، رئیس شورای عالی کانون صرافان دراینباره به «شرق» میگوید: به دلیل اینکه ما وقفهای سه، چهار ماهه به دلیل کرونا داشتیم، کار قدری به تأخیر افتاد، تعطیلیهای اخیر هم مزید بر علت شد و قولوقرارهای گذاشتهشده برای رفع تعهد کمی جابهجا شد اما تا جایی که ما در جریان هستیم و اطلاع داریم، هم بانک مرکزی و هم قوه قضائیه روی روند رفع تعهد شرکتصادرکننده و صرافیها نظارت دارند و این کار بهصورت مرحلهبهمرحله در حال انجام است؛ منتها مسئلهای که در بازار ارز وجود دارد، به علت عرضه است و اگر عرضه کمی بهبود پیدا کند که روند عرضه درحالحاضر هم در حال افزایش است، قطعا مشکل رفع میشود و قیمت به تعادل میرسد؛ چون عرضه به قدری میرسد که بتواند افزایش تقاضای فعلی را پوشش دهد

قیمت، قیمت حقیقی است

بیشتر فعالان باور دارند آنچه در سال ۹۹ و حتی در روزهای اخیر زمینهساز افزایش قیمت شده است، بیشتر مربوط به ضعف عرضه است تا قدرتنمایی سمت تقاضا. کامران سلطانیزاده، رئیس شورای عالی کانون صرافان درباره نرخ ارز در شرایط فعلی میگوید: قیمت ۱۸ هزار تومان در بازار تقاضا دارد و به نظر میرسد قیمت حقیقی باشد، بانک مرکزی هم که در نرخ دخالتی ندارد. البته تجربه ثابت کرده است زمانی که نرخ افزایش مییابد، عرضهکنندگان نیز تمایل به فروش پیدا میکنند، خود این امر نیز به تعادل بازار کمک میکند. اگر قیمت ارز این روزها افزایش پیدا کرده، مطمئنا با افزایش عرضهای که صورت خواهد گرفت، به تعادل میرسد.

او به این سؤال که فشار موجود بر بازار صرفا به علت عرضه است یا اینکه کاهش نرخ سود بانکی ممکن است قدری در افزایش تقاضا مؤثر بوده باشد، پاسخ میدهد: تقاضایی که ما در بازار ارز داریم، بیشتر تقاضای واردکنندگان است نه مصرفکننده مردمی. درحالحاضر به خاطر وضعیتی که کرونا ایجاد کرده است، نه توریست داریم نه مسافر و عملا ارزی که مردم خریداری میکنند، حوالهجات نیمایی است که در سامانه سنا مصرف میشود. اگر ارز سامانه نیما تقویت شود، مطمئنا در قیمت ارز تأثیر مثبت خواهد داشت.

تکرار سناریوی سال گذشته

برخی از تحلیلگران هم بر این باورند که ماجرای سال گذشته تکرار شده است و برگزاری تجمع گروهی از معترضان مقابل بانک مرکزی در آستانه ورود نرخ دلار به کانال ۱۸ هزارتومان با فشار به سیاستگذار پولی در جهت بههمریختن بازار ارز بیارتباط نیست. دو روز گذشته گروهی که معتقد بودند پس از واریز وجه ریالی ارز موردنیاز خود از سامانه نیما، ارزی دریافت نکردهاند، مقابل ساختمان اصلی بانک مرکزی در خیابان میرداماد تهران تجمع کردند و خواستار استعفای رئیس کل بانک مرکزی شدند. ظاهرا اغلب معترضان تولیدکنندگانی هستند که ارز نیمایی خریداری کردهاند اما پس از شش ماه نهتنها هنوز ارز خود را دریافت نکردهاند بلکه هیچ پاسخی از سوی مسئولان بانک و صرافیهای مشخصشده از سوی بانک مرکزی دریافت نکردهاند. این دومین باری است که متقاضیان ارز با قیمت پایینتر از نرخ بازار آزاد مقابل بانک مرکزی دست به تجمع میزنند.

اسفند سال گذشته هم تجمع اعتراضی مشابهی مقابل ساختمان شیشهای میرداماد، برگزار شده بود که در آن تجمع هم معترضان به تخصیصنیافتن ارز مورد نیاز خود با وجود پرداخت معادل ریالی آن اعتراض داشتند. آن تجمع هم در حالی برگزار شد که قیمت دلار پس از یک دوره آرامش سهماهه، در بازار با نوساناتی همراه شد. حالا هم برخی کارشناسان به مدیریت بازار ارز در ماههای گذشته که با حدف سفتهبازی از بازار ارز همراه بوده اشاره کرده و معتقدند همزمانی رویدادهای افزایش نرخ ارز و تجمعهای اینچنینی، شرایط را برای بههمریختگی بازار آزاد ارز فراهم میکند.

رئیس شورای کانون صرافان دراینباره توضیح میدهد: دیروز نماینده شرکتهای بستانکار توضیح داد که بانک مرکزی بهموقع ورود کرده حتی کانون صرافان هم دعوت شده تا راهکار ارائه دهد. این مورد در حال انجام است اما به دلیل اینکه ما وقفهای سه، چهار ماهه که به دلیل کرونا داشتیم، کار قدری به تأخیر افتاد و پیشبینی زمانی که برای حل این مشکل داشتیم تا صادرکننده بتواند کالای خودش را صادر کند و ارز آن را برگرداند، تعطیلیهای اخیر و قولوقرارهای رفع تعهد جابهجا شده است اما تا جایی که ما در جریان هستیم و اطلاع داریم هم بانک مرکزی و هم قوه قضائیه روی روند رفع تعهد شرکت صادرکننده و صرافیها نظارت دارند و این کار بهصورت مرحلهبهمرحله در حال انجام است؛ منتها به دلیل ابعاد گسترده موضوع رفع کامل این تعهدات زمانبر خواهد بود. مسئلهای که در بازار ارز وجود دارد، به علت عرضه است و اگر عرضه کمی بهبود پیدا کند که روند عرضه درحالحاضر هم در حال افزایش است، قطعا مشکل رفع میشود و قیمت به تعادل میرسد؛ چون عرضه به قدری میرسد که بتواند افزایش تقاضای فعلی را پوشش دهد.

۱۸:۵۴ - ۱۳۹۹/۰۳/۲۷

۱۸:۵۴ - ۱۳۹۹/۰۳/۲۷

۱۸:۵۷ - ۱۳۹۹/۰۳/۲۹

۱۸:۵۷ - ۱۳۹۹/۰۳/۲۹