به گزارش سرویس بورس مشرق، تا پیش از این در دوره اوج گرفتن شاخص بازار سهام کمتر سهامداری فرصت یا تمایل به شنیدن توصیههای کارشناسان بورسی داشت. استراتژی یا هدف مالی داشتن برای آنها خیلی اهمیت نداشت و شاید مهمترین آسیب رشد شیرین شاخص قیمت سهام آن بود که خیلی از سهامداران را نسبت به فراگیری رفتار مناسب در بازارهای مالی بینیاز میکرد. در دورههای رشد چشمگیری شاخص بازار سهام تقریبا هر سهامداری با خرید حتی بدون مطالعه و بررسی هم میتوانست به سودی دست پیدا کند که بعدها به راحتی مدعی شود معامله در بورس چندان هم کار سختی نیست.

بیشتر بخوانید:

فروش هیجانی، بازار سرمایه را ملتهب کرد

اما با ریزش شاخص بورس گلایههای سهامداران شروع شده است. آنهایی که تا پیش از این داشتن استراتژی و معامله هدفمند را تنها یک شوخی میدانستند حال به دنبال آن هستند که بدانند دقیقا در این دوران ریزش چه باید کرد؟ به همین دلیل هم است که از نگاه برخی از کارشناسان بازار سرمایه افزایش تمایل سهامداران به فراگیری رفتار صحیح همزمان با نزولی شدن شاخص بورس را شاید بتوان یک فرصت مناسب مالی تلقی کرد.

آموزش و صبوری. دو عبارتی است که این روزها به هر سهامداری توصیه میشود. درباره آموزش سهامداران شاید در این روزها نحوه رفتار منطقی را در بازار سهام یاد بگیرند تا با این کار در سرمایهگذاریهای خود تصمیمات معقولتری بگیرند. اما درباره مقوله دوم، یعنی صبوری، چرا خیلی از کارشناسان مردم را به صبوری دعوت میکنند؟ آیا مراجعه به تجربه گذشته اقتصاد ایران این فرضیه را تایید میکند که در بلندمدت بازار سهام میتواند گذشته تلخ را به یک تجربه شیرین تبدیل کند؟

آخرین کارنامه هفتگی مربوط به بازدهی بازارها نشان میدهد که بیشترین سود در دوره نزولی شاخص بازار سهام، نصیب فعالان بازار طلا شده است.

آخرین کارنامه هفتگی بازارها

این اتفاق در کارنامه ماهانه بازارها هم به شکلی دیگر رخ داده است و در دوره یک ماهه یعنی مرداد ماه سال 99 یعنی دقیقا زمانی که شاخص بازار سهام روندی نزولی به خود گرفته بود، بیشترین سود ماهانه سرمایهگذاری نصیب مالکان مسکن شد. با این حال هرچه که دورههای مورد بررسی طولانیتر شود به نظر میرسد نتایج جالبتر و برای سهامداران مهمتر میشود.

آخرین کارنامه ماهانه بازارها

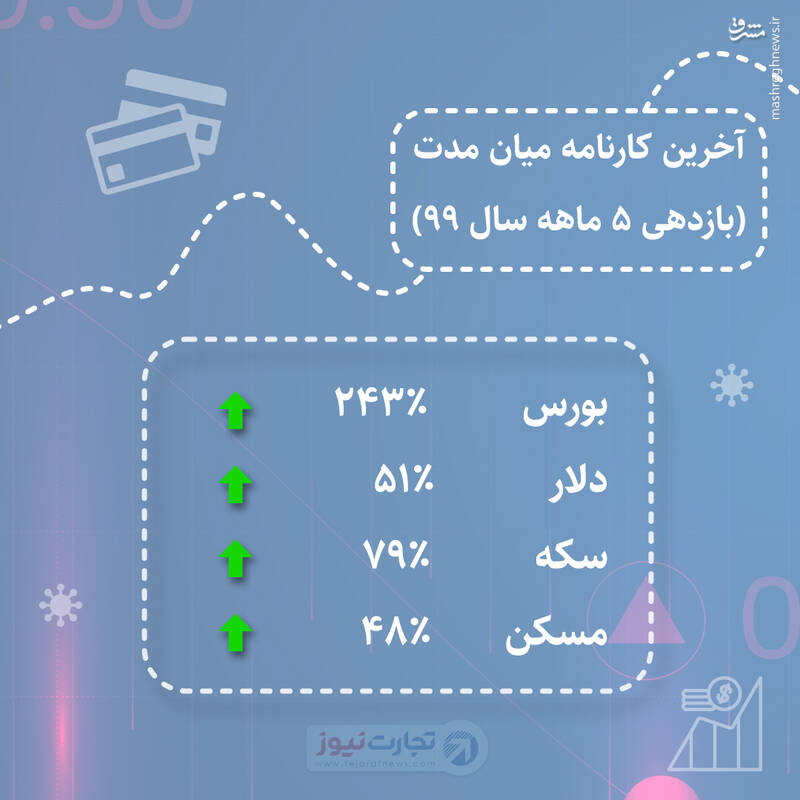

در دورهای کمی مدتدارتر یعنی پنج ماهه نخست امسال وضعیت بازارها چطور بوده است؟ در دورهای که بازدهی سه بازار دلار، سکه و مسکن در بالاترین حد ممکن به 80 درصد هم نرسیده بود اما بازدهی شاخص بورس سه برابر این میزان بوده است. سهامداران بازار سرمایه از ابتدای سال تا پایان ماه پنجم این سال میتوانستند بازدهیای معادل 243 درصد رشد شاخص کسب کنند. رقمی که برای دیگر بازارها در حد یک رویا بود. این اتفاق در دوره بلندتر یعنی سالانه هم قابل مشاهده است.

کارنامه میانمدت بازارها در دوره 5 ماهه نخست امسال

آخرین کارنامه سالانه بازارها چه پیامی دارد؟ بازدهی حدود پنج برابری بازار سهام نسبت به نهایت بازدهی در دیگر بازارها. در سال گذشته بیشترین بازدهی بازارها مربوط به بورس با رشد بیش از 189 درصدی بود و پس از این بازار نهایت بازدهی در دیگر بازارها 40 درصد آن هم متعلق به طلا بود. بنابراین تا اینجا به نظر میرسد در دورههای کمی بلندمدتتر از یک دوره ماهانه، بازدهی بورس چشمگیرتر از دیگر بازارها بوده است.

آخرین کارنامه سالانه بازارها

با این حال شاید از نگاه برخی این دورهها را نتوان بلندمدت تلقی کرد. در دوره طولانیتر وضعیت بازارها چطور بوده است؟ مثلا در یک دهه اخیر کدام بازار سود بیشتری داشته است؟ بازدهی دوره 10 ساله 1388 تا 1398 نشان میدهد این بار میزان رشد شاخص بازار سهام 1.5 برابر میزان نهایت بازدهی در دیگر بازارها بوده است. در این دوره 10 ساله هرچند شاخص بازار سهام 27 برابر شده اما بازار دوم از نظر بالاترین میزان بازدهی یعنی ارز تنها 17 برابر رشد داشته است.

آخرین کارنامه 10 ساله بازارها

آیا اگر این دوره بلندمدتردار باشد هم مجددا چنین وضعیتی قابل مشاهده است؟ پاسخ بله است. در دوره 20 ساله سالهای 1376 تا 1396 بیشترین بازدهی بازارها مربوط به بورس با 5341 درصد است که این میزان رشد حدود 1.5 برابر نهایت رشد دیگر بازارها است. بازار سکه طی این دوره تنها 3710 درصد افزایش داشته است.

آخرین کارنامه 20 ساله بازارها

بنابراین میتوان گفت هرچند در دوره یک هفته و یک ماهه اخیر بورس نسبت به دیگر بازارها عقب مانده اما در دوره پنج ماهه امسال، آخرین دوره یک ساله، آخرین دوره 10 ساله و آخرین دوره 20 ساله نسبت به بیشترین بازدهی در دیگر بازارها به ترتیب سه ، پنج، 1.5 و 1.5 برابر بیشتر بازدهی داشته است.

با این حال آیا این عملکرد بازارها بهترین معیار برای سرمایهگذاری است؟ پاسخ بله نیست. چرا که این معیار تنها یکی از معیارهای هر تصمیمگیری مالی میتواند باشد و در کنار مولفههایی مثل تشخیص قدرت ریسک، میزان مدت سرمایه نقدشوندگی و تعیین هدف مالی میتواند قرار بگیرد.

آنچه نیاز روز هر سهامدار میتواند محسوب شود، توجه به روند بازارها در گذشته و فراگیری رفتار صحیح سرمایهگذاری مالی است. شاید اگر این دوره باعث یادگیری رفتارهای صحیح و منطقی هر سرمایهگذاری شود، آن وقت این دوره تهدید ریزش شاخص بورس به یک دوره فرصت مالی مناسب تبدیل خواهد شد.

منبع: تجارتنیوز

۱۵:۱۷ - ۱۳۹۹/۰۶/۱۷

۱۵:۱۷ - ۱۳۹۹/۰۶/۱۷

۲۱:۰۱ - ۱۳۹۹/۰۶/۱۷

۲۱:۰۱ - ۱۳۹۹/۰۶/۱۷

۲۲:۰۸ - ۱۳۹۹/۰۶/۱۷

۲۲:۰۸ - ۱۳۹۹/۰۶/۱۷