به گزارش مشرق، مسکن یکی از مهمترین بخشهای اقتصادی ایران است که سهم عمدهای در تولید ناخالص داخلی، سرمایهگذاری و اشتغال داشته و به لحاظ دارا بودن ارتباط قوی پیشین با سایر بخشهای اقتصادی بهعنوان محرک بسیاری از فعالیتهای اقتصادی عمل میکند. علاوه بر نقش انکارناپذیر مسکن در اقتصاد کلان، مسکن نقشی بسیار حیاتی در اقتصاد خانوار نیز ایفا نموده و گرانترین کالایی است که خانوادهها در طول دوران زندگی خریداری میکنند.

طی سالهای اخیر نیز توسعه بازار مسکن بهطور عام و قیمت مسکن بهطور خاص توجه اقتصاددانان و سیاستگذران اقتصادی کشور را به خود جلب کرده است. هدف دولت در حوزه مسکن حصول اطمینان از وجود موجودی کافی در این بخش متناسب با تعداد و ترکیب خانوارها و اطمینان از توانمندی خانوارها برای واحدهای مسکونی است.

در این راستا دولت بهعنوان قانونگذار و نهاد ناظر بر حوزه املاک و مستغلات جهت تقویت و ایجاد تعادل بین عرضه و تقاضا در بازار مسکن عمل میکند. منظور از نظارت کار پیمانکاری ساخت مسکن یا مجموعههای شهری قیمتگذاری و اقداماتی از قبیل اجرای طرح مسکن مهر نیست؛ بلکه منظور برقراری مجموعهای از قوانین، مقررات و دستورالعملهای اجرایی است که در آن چارچوب بازار زمین و ساختمان بتواند بهشکلی کارآمد میتنی بر اقتصاد رقابتی و بخش خصوصی عمل کند.

بر این اساس وزرات راه و شهرسازی مجموعهای از اقدامات را در دستور کار خود قرار داده که بر مطالعات گسترده طرح جامع مسکن کشور مبتنی است. در ادامه شرح مختصری از مجموعه سیاستهای دولت دراین حوزه در قالب تشکیل صندوقهای ملی توسعه مسکن جمهوری اسلامی ایران بهعنوان بازوی تامین مالی سیاستهای این حوزه تبین میشود.

پیشنهاد صندوق ملی توسعه مسکن بر اساس راهبردهای طرح جامع مسکن ارائه شده است. وظیفه اصلی این صندوق تامین مالی منابع مورد نیاز برای اجرای طرحهای مرتبط با مسکن در دولت جمهوری اسلامی ایران است.

هیئت امنای این صندوق مرکب از وزیر امور اقتصادی و دارایی، وزیر راه و شهرسازی و معاون برنامهریزی رئیسجمهوری پیشنهاد میشود. پس از تصویب اولیه این برنامه، اساسنامه صندوق توسط کارشناسان سه نهاد یاد شده تهیه و به دولت پیشنهاد میشود.

به منظور برقراری بازار کارآمد و رقابتی مسکن به مثابه محصولی اجتماعی خالص موجودی مسکن کشور (تعداد واحدهای مسکونی) در سطح 5 درصد بالاتر از میزان نیاز خانوارها به مسکن برنامهریزی میشود که میتواند نیازهای متعددی از جمله «نیاز به خانه دوم برای دهکهای متنعم خانوارها»، «تبدیل نشدن مسکن به وسیلهای برای سفتهبازی» و «واحدهای مسکونی مورد نیاز برای ضرورتهای جابجایی از قبیل جابجایی جهت اشتغال، آموزش و ...» را پاسخ میدهد. لازم به ذکر است تعداد واحدهای مسکونی مورد نیاز کشور طی دوره برنامهریزی 4 ساله بیش از یک میلیون واحد در سال میباشد.

سازوکار مالی حمایت دولت عمدتا به منظور تقویت طرف تقاضا و با هدف تامین نیاز بازار، در قالب برنامههای «مسکن اجتماعی»، «مسکن حمایتی با در نظر گرفتن دو الگوی حمایت 10 ساله ثابت و 5 ساله پلکانی»، «بهسازی سکونتگاههای غیررسمی» و «تامین سرمایه در گردش بازار ثانویه رهن»، طراحی و تدوین شده است.

از آنجا که به نظر نمیرسد منابع کافی برای دستیابی به کلیه اهداف این برنامه فراهم شود، طبعاً متناسب با منابع موجود، دوره برنامه چهار ساله طولانیتر میشود. بدیهی است طولانی شدن اجرای برنامه در مسیر تحقق اهداف آن است و کلیت برنامه را دچار مخاطره نمیسازد.

*منابع صندوق ملی توسعه مسکن

برنامههای حمایتی بخش مسکن از طریق صندوق ملی توسعه مسکن تامین مالی خواهد شد. پیشنهاد وزارت راه و شهرسازی در اینباره آن است که منابع صندوق از محل بودجههای سالانه و بازپرداخت اقساط مسکن مهر که به طور متوسط سالانه معادل 2 هزار میلیارد تومان است، تامین شود.

در صورت گشایش درآمد ریالی و ارزی، دولت میتواند از محل بودجه عمومی نیز به اجرای طرح کمک کند. از آنجا که به نظر نمیرسد حتی با توافق بازگشت اقساط مسکن مهر به این صندوق، منابع یاد شده تامین شود، اجرای برنامه در بازه زمانی طولانیتری ممکن خواهد شد.

مهم آن است که بپذیریم تشکیل بازار مالی مسکن ضرورت دارد و دولت جمهوری اسلامی ایران بعد از گذشت نزدیک به 35 سال از عمر خود، به این مهم اهتمام دارد.

لازم به ذکر است منابع این صندوق به صورت وجوه اداره شده در صندوق ملی توسعه مسکن سپردهگذاری و از محل سود آن مخارج لازم برای اجرای برنامههای حمایتی، در طول دوره حمایت، تامین مالی گردد.

*برنامههای بخش مسکن برای حمایت از اقشار درآمدی متوسط و پایین

سیاستگذاری در بخش مسکن با تمرکز بر اقشار درآمدی متوسط و پایین جامعه از طریق تشکیل صندوقهای پسانداز مسکن و ظرفیت نظام بانکی کشور برنامهریزی شده است.

آورده دولت در این برنامه به صورت سپرده (وجوه اداره شده) در صندوقهای پسانداز مسکن است و در قالب هزینههای جاری نخواهد بود. میزان این آورده، معادل ارزش حال کل سهم دولت در اجرای برنامههای حمایتی در طول دوره حمایت برنامهریزی شده بوده که در سال اول در سیستم بانکی سپردهگذاری میشود.

در صورت اجرای این برنامه، برای اولینبار در تاریخ جمهوری اسلامی ایران، دولت برای تشکیل بازار مالی مسکن قبول مسئولیت کرده است. در سالهای دورتر و با کنترل نرخ تورم، امید میرود سپردههای یاد شده از نظام بانکی خارج شده و به دولت برگردد. بدیهی است بانک مرکزی نیز میتواند در سالهای موردنیاز، با خارج کردن این وجوه از جریان سپردههای بانکی، از این ابزار به عنوان وسیلهای برای اعمال سیاست پولی استفاده کند.

مسکن اجتماعی، مسکن حمایتی، بهسازی سکونتگاههای غیررسمی و تامین سرمایه در گردش بازار ثانویه رهن برنامههای طراحی شده دولت در حوزه مسکن هستند که در ادامه سازوکار مالی اجرای آنها تبیین خواهد شد.

سهم 46 درصدی وزارت راه در مسکن اجتماعی

براساس اطلاعات هزینه درآمد شهری و سرشماری سال 1390، درصد خانوارهای اجارهنشین شهری در دهک اول و دوم در کشور در سال 1391 به ترتیب 14.5 و 13.7 درصد برآورد شده است. چنانچه دولت برای حمایت از 15 الی 20 درصد از خانوارهای دهکهای اول و دوم برنامه ریزی نماید، سالیانه 150 هزار واحد تحت پوشش برنامه مسکن اجتماعی قرار خواهند گرفت.

مسکن اجتماعی میتواند به صور مختلف تامین شود که پارهای از مهمترین آنها عبارتند از عرضه مستقیم مسکن اجاری توسط بخش دولتی یا عمومی (شهرداری)، عرصه مسکن اجارهای توسط شرکتها (انجمنهای) غیرانتفاعی با یارانههای زمین، وام ارزان و ...، مالکیت مسکن مناسب توانپذیر (affordable) به طور فردی با یارانه های زمین، وام ساخت ارزان و ...، مالکیت مشاع مسکن مناسب توانپذیر (affordable) توسط شرکتها (انجمنهای) غیرانتفاعی با یارانههای زمین، وام ساخت ارزان و ...، ساز و کار وام رهنی ارزان و بازگشت وام تضمین شده برای تملک فردی یا مشاع مسکن مناسب با دادن یارانه و یارانه مستقیم برای اجارهبهای مسکن مناسب.

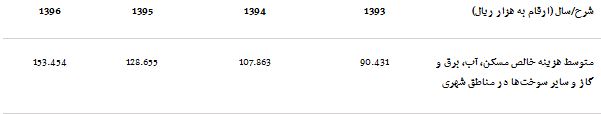

در برنامه حاضر، هدف سالانه حمایت از 150 هزار خانوار اجارهنشین (از دهکهای اول و دوم درآمدی) در قالب تامین 60 درصد مبلغ اجارهبهای یک واحد مسکونی است. از این تعداد، 70 هزار واحد آن توسط وزارت راه و شهرسازی (46.6 درصد) در قالب پرداخت کمک اجارهبها و 80 هزار واحد دیگر از طریق ساخت یا اجاره واحدها توسط شهرداریها و بنیادهای خیریه تحت پوشش قرار میگیرند.

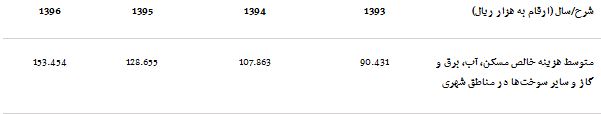

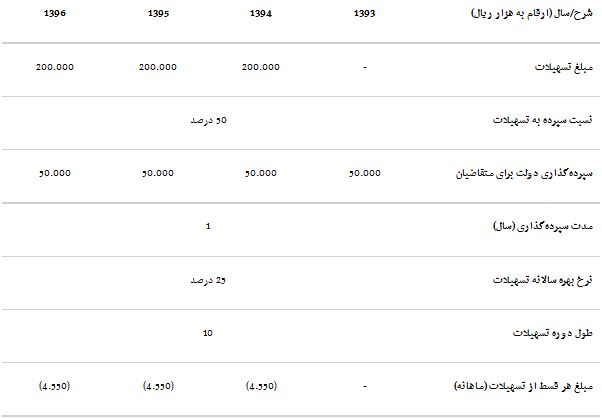

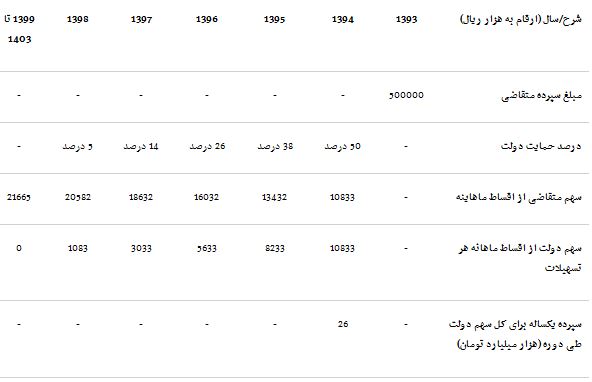

اطلاعات مربوط به سهم اجارهبهای متقاضیان و سپرده متناظر سهم دولت در این برنامه در جدول زیر گزارش شده است.

برنامه مسکن حمایتی (با طراحی دو الگوی حمایت 10 ساله ثابت و حمایت 5 ساله پلکانی نزولی)

مسکن حمایتی، مسکن مورد استفاده بخشی از اجارهنشینان دهکهای متوسط رو به بالای درآمدی در کشور است. این عده از مردم توان پسانداز و پرداخت تسهیلات خرید مسکن را دارند، اما از آنجا که نرخ تورم در شرایط جاری بالاست و نرخ سود بانکی بالا اقساط را خارج از توان افراد میکند و به اصطلاح هزینهها توانپذیر (affordable) نیست، دولت با تامین بخشی از اقساط، بازپرداخت تسهیلات خرید مسکن را برای این قشر از مردم امکانپذیر میسازد.

تامین مالی خرید مسکن نیاز به حمایت دولت دارد. مردم باید بتوانند در سنین تشکیل خانواده با ودیعه کم و اقساط بلندمدت و از محل پس اندازهای آتی خود، مسکن مورد نیاز را امروز خریداری کنند. به دلیل ضعف بازار رهن در ایران، خرید مسکن خانوارها به تعویق میافتد. اگر نرخ تورم پایین و منابع مالی بانکها فراوان بود، نیازی به تشکیل صندوقهای پسانداز مسکن نبود. اما در غیبت بازار رهن کارآمد، ناچار به تشکیل این صندوقها هستیم تا منابع ضعیف بانکی تقویت شود.

در این برنامه، تشکیل صندوق پسانداز مسکن به بانک خاصی محدود نخواهد بود و تمام بانکهای تجاری میتوانند صندوقهای پسانداز مسکن خود را راهاندازی کنند. دولت در نحوه طراحی تسهیلات مداخله نخواهد کرد، ولی چنانچه این تسهیلات اقشار مدنظر دولت را هدفگیری کند (متقاضیان مسکن حمایتی)، دولت برای افزایش قدرت خرید این گروه از متقاضیان مسکن، بخشی از اقساط وام آنان را در قالب یارانه مسکن پرداخت خواهد کرد.

انتظام بازار رهن میتواند در طرف عرضه یا بخش ساخت و ساز هم نظم ایجاد کرده و موجب تقویت انبوهسازی (در مقابل شخصیسازی) و رعایت استانداردهای ضروری ساخت مسکن شود. از نظر سیاستهای پولی، انضباط خانوارها برای پرداخت اقساط، نرخ تمایل به پسانداز را افزایش داده و آثار ضدتورمی خواهد داشت.

با توجه به اینکه اقشار هدف برنامه مسکن حمایتی را عمدتاً خانوارهای اجارهنشین دهکهای متوسط رو به بالای درآمدی تشکیل میدهند، برآوردهای آماری نشان میدهد با فرض حمایت دولت از حدود 18 درصد این خانوارها، لازم است سالیانه برای حدود 250000 خانوار برنامهریزی برای تسهیلات مسکن حمایتی صورت گیرد.

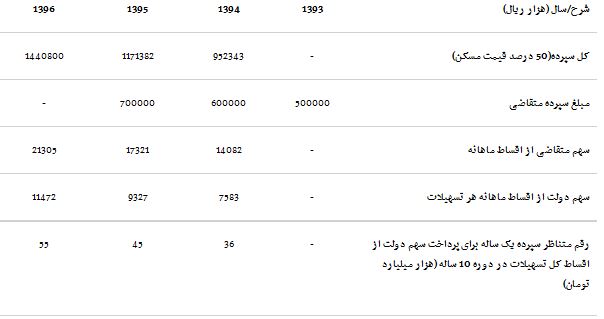

در این برنامه خرید مسکن از محل اخذ تسهیلات بانکی پس از سپردهگذاری متقاضیان در بانکهای تجاری و پرداخت بخشی از اقساط تسهیلات توسط دولت تامین مالی میشود.

تسهیلات بانکی در این برنامه معادل 50 درصد متوسط قیمت یک واحد مسکونی 75 متری در مناطق شهری کشور برنامهریزی شده است. سپردهگذاری متقاضیان در سیستم بانکی نیز معادل 50 درصد تسهیلات بانکی و به مدت یک سال صورت میپذیرد.

نرخ سود سپردهگذاری (سهم دولت و سهم متقاضی) معادل 23 درصد و نرخ سود تسهیلات 25 درصد در نظر گرفته شده است.

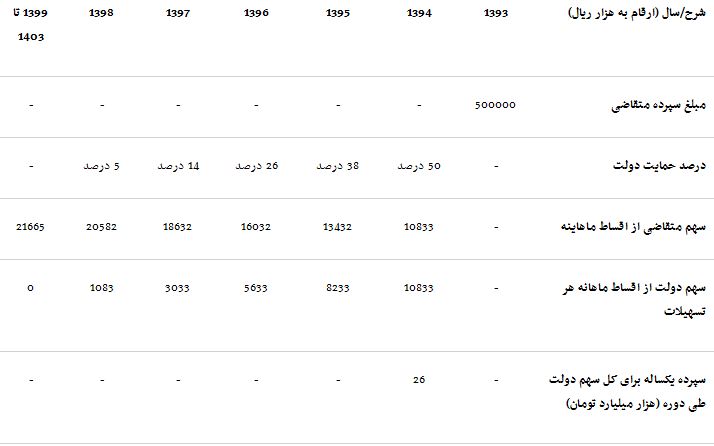

برنامه مسکن حمایتی 10 ساله ثابت

در این روش دولت 35 درصد اقساط ماهیانه تسهیلات خرید مسکن را به مدت 10 سال و به صورت ثابت تامین مینماید. با توجه به الزام به سپردهگذاری متقاضیان در سیستم بانکی به مدت یک سالف اعطای تسهیلات از سال دوم آغاز خواهد شد. در جدول ذیل اطلاعاتی از سهم اقساط متقاضی و سپرده متناظر سهم دولت ارائه شده است.

لازم به ذکر است کل اقساط سهم دولت (ارزش حال اقساط سالهای اجرای برنامه) به طور یکجا و در سال اول پرداخت تسهیلات، نزد سیستم بانکی سپردهگذاری خواهد شد.

برنامه مسکن حمایتی 5 ساله پلکانی نزولی

از آنجا که خانوارها پس از استفاده از تسهیلات این برنامه، صاحب مسکن شده و نیاز به مسکنشان مرتفع میگردد، همچنین با عنایت به آنکه هزینه مسکن آنها در سالهای آتی ثابت میماند ولی درآمدهای آنها افزایش خواهد یافت (سهم هزینه مسکن خانوارها در طول زمان نزولی میشود) خانوارها طی دوره بازپرداخت اقساط، توانمند خواهند شد.

از سوی دیگر در سالهای آتی خانوارهای جدید نیز به گروه نیازمندان به مسکن در جامعه اضافه خواهند شد، میتوان برنامه حمایت از گروههای متقاضی این تسهیلات را در دورههای کوتاهتری برای دولت تدارک دید. بر این اساس الگوی دیگری در قالب حمایت 5 ساله پلکانی نزولی توسط دولت طراحی شده است.

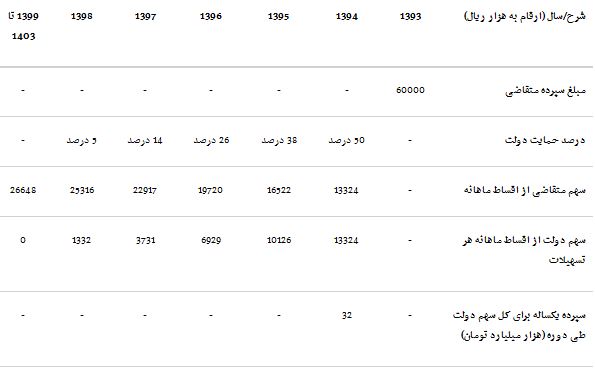

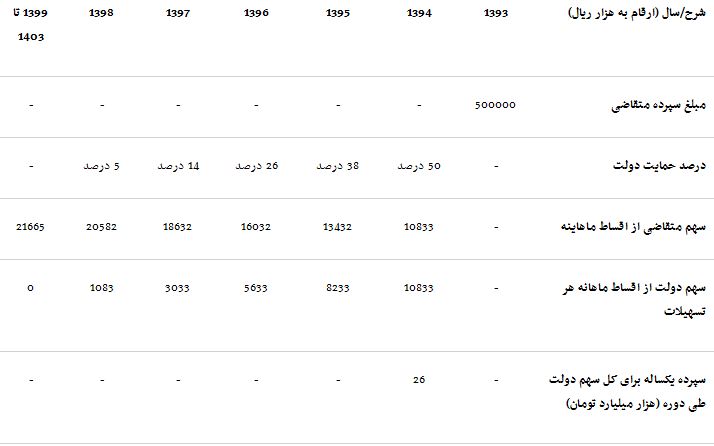

در این الگو سهم حمایت دولت در بازپرداخت اقساط ماهیانه به صورت سالیانه از 50 درصد به 5 درصد در طول 5 سال کاهش مییابد. در نتیجه، دولت منابع بیشتری برای حمایت از سایر متقاضیان بالقوه خواهد داشت. سهم اقساط خانوارها و سپرده متناظر دولت در این الگو به شرح جداول زیر است.

برنامه بهسازی سکونتگاههای غیررسمی

طی دهههای اخیر به تدریج محلات نابسامان و سکونتگاههای غیررسمی به طور عمده در حاشیه کلانشهرها و شهرهای بزرگ کشورف خارج از برنامه رسمی توسعه و به صورت خودرو شکل گرفته و گسترش یافته است.

این محلات خودرو یا حاشیهنشین، اسکان غیررسمی نامیده شدهاند و کارکرد اصلی آنها تامین زمین و الگوی ساخت متناسب با توان مالی گروههای کمدرآمد مهاجر از روستاها یا گروههای کمدرآمد و فقیر شهری رانده شده از بافت موجود شهرهاست. با توجه به کیفیت بسیار پایین سکونتگاههای غیررسمی به عبارتی وضوح پدیده بدمسکنی در این مناطق، بهبود کیفیت زندگی و ارتقاء ایمنی و سلامت خانوارهای ساکن در آنها را ضروری نموده است.

بر اساس برآوردهای اولیه، 13.5 میلیون نفر از جمعیت کشور در قالب 3.1 میلیون خانوار در این مکانها سکونت دارند. به طور کلی این سکونتگاهها مشتمل بر 2.7 میلیون واحد مسکونی است که 1.4 میلیون واحد آن نیازمند ارتقا و بهسازی است. چنانچه بهسازی این واحدهای مسکونی در طول 10 ساله برنامهریزی شود، میبایست سالیانه 140 هزار واحد مسکونی به منظور بهسازی تامین مالی گردد.

با توجه به اینکه خانوارهای ساکن در حاشیه شهرها و مناطق اسکان غیررسمی در طول اجرای برنامه، ثابت و معادل 20 میلیون تومان در نظر گرفته شده است. دولت و متقاضیان استفاده کننده از این برنامه هر یک به میزان مساوی و معادل 25 درصد (مجموعا 50 درصد تسهیلات، هر یک 5 میلیون تومان) در سیستم بانکی به مدت یک سال سپردهگذاری خواهند نمود.

در این برنامه، دولت علاوه بر سهم سپرده بابت حق بیمه اعطای تسهیلات نیز با نرخ حق بیمه 10 درصد، در سال اول در سیستم بانکی سپردهگذاری خواهد کرد. نرخ سود سپردهگذاری 23 درصد و نرخ سود تسهیلات 25 درصد در نظر گرفته شده است.

اطلاعات مربوط به سهم اقساط متقاضیان، سپرده متناظر سهم دولت (سپرده و حق بیمه) در جدول زیر ارائه شده است.

برنامه تامین مالی سرمایه در گردش بازار رهن ثانویه

برای توسعه بازار رهن در کشور، لازم است پس از توسعه بازار اولیه، سازوکار معاملات ثانویه این تسهیلات از طریق بازار سرمایه فراهم شود. بدین ترتیب، تعداد بیشتری از سرمایهگذاران به منظور کسب سود وجوه خود را وارد این بازار کرده و حجم نقدینگی بازار رهن افزایش خواهد یافت.

در سالهای آغازین فعالیت بازار ثانویه لازم است سرمایه در گردشی برای این فعالیت در نظر گرفته شود تا اوراق بهادار برای بازار قابل هضم و خریداری شود. صندوق ملی توسعه مسکن این سرمایه در گردش را برای یک بار پرداخت خواهد کرد. رقم پیشبینی شده برای این منظور برابر 50 هزار میلیارد ریال است.

محاسبه سهم وجوه عمومی سیستم بانکی از کل مبالغ تسهیلات بهسازی سکونتگاه های غیررسمی

برای ارائه 140 هزار تسهیلات بهسازی سکونتگاههای غیرسمی، سیستم بانکی باید در سال اول اعطای تسهیلات (سال دوم برنامه) مبلغی در حدود 24 هزار میلیارد ریال از وجوه عمومی خود را در این طرح وارد کند. هرچند سهم منابع عمومی بانک نسبت به کل تسهیلات اعطایی در سال اول حدود 86 درصد میباشد لیکن این رقم در سالهای بعد کاهش یافته، به طوری که در سال پایان برنامه به 83 درصد کاهش مییابد.

طی سالهای اخیر نیز توسعه بازار مسکن بهطور عام و قیمت مسکن بهطور خاص توجه اقتصاددانان و سیاستگذران اقتصادی کشور را به خود جلب کرده است. هدف دولت در حوزه مسکن حصول اطمینان از وجود موجودی کافی در این بخش متناسب با تعداد و ترکیب خانوارها و اطمینان از توانمندی خانوارها برای واحدهای مسکونی است.

در این راستا دولت بهعنوان قانونگذار و نهاد ناظر بر حوزه املاک و مستغلات جهت تقویت و ایجاد تعادل بین عرضه و تقاضا در بازار مسکن عمل میکند. منظور از نظارت کار پیمانکاری ساخت مسکن یا مجموعههای شهری قیمتگذاری و اقداماتی از قبیل اجرای طرح مسکن مهر نیست؛ بلکه منظور برقراری مجموعهای از قوانین، مقررات و دستورالعملهای اجرایی است که در آن چارچوب بازار زمین و ساختمان بتواند بهشکلی کارآمد میتنی بر اقتصاد رقابتی و بخش خصوصی عمل کند.

بر این اساس وزرات راه و شهرسازی مجموعهای از اقدامات را در دستور کار خود قرار داده که بر مطالعات گسترده طرح جامع مسکن کشور مبتنی است. در ادامه شرح مختصری از مجموعه سیاستهای دولت دراین حوزه در قالب تشکیل صندوقهای ملی توسعه مسکن جمهوری اسلامی ایران بهعنوان بازوی تامین مالی سیاستهای این حوزه تبین میشود.

پیشنهاد صندوق ملی توسعه مسکن بر اساس راهبردهای طرح جامع مسکن ارائه شده است. وظیفه اصلی این صندوق تامین مالی منابع مورد نیاز برای اجرای طرحهای مرتبط با مسکن در دولت جمهوری اسلامی ایران است.

هیئت امنای این صندوق مرکب از وزیر امور اقتصادی و دارایی، وزیر راه و شهرسازی و معاون برنامهریزی رئیسجمهوری پیشنهاد میشود. پس از تصویب اولیه این برنامه، اساسنامه صندوق توسط کارشناسان سه نهاد یاد شده تهیه و به دولت پیشنهاد میشود.

به منظور برقراری بازار کارآمد و رقابتی مسکن به مثابه محصولی اجتماعی خالص موجودی مسکن کشور (تعداد واحدهای مسکونی) در سطح 5 درصد بالاتر از میزان نیاز خانوارها به مسکن برنامهریزی میشود که میتواند نیازهای متعددی از جمله «نیاز به خانه دوم برای دهکهای متنعم خانوارها»، «تبدیل نشدن مسکن به وسیلهای برای سفتهبازی» و «واحدهای مسکونی مورد نیاز برای ضرورتهای جابجایی از قبیل جابجایی جهت اشتغال، آموزش و ...» را پاسخ میدهد. لازم به ذکر است تعداد واحدهای مسکونی مورد نیاز کشور طی دوره برنامهریزی 4 ساله بیش از یک میلیون واحد در سال میباشد.

سازوکار مالی حمایت دولت عمدتا به منظور تقویت طرف تقاضا و با هدف تامین نیاز بازار، در قالب برنامههای «مسکن اجتماعی»، «مسکن حمایتی با در نظر گرفتن دو الگوی حمایت 10 ساله ثابت و 5 ساله پلکانی»، «بهسازی سکونتگاههای غیررسمی» و «تامین سرمایه در گردش بازار ثانویه رهن»، طراحی و تدوین شده است.

از آنجا که به نظر نمیرسد منابع کافی برای دستیابی به کلیه اهداف این برنامه فراهم شود، طبعاً متناسب با منابع موجود، دوره برنامه چهار ساله طولانیتر میشود. بدیهی است طولانی شدن اجرای برنامه در مسیر تحقق اهداف آن است و کلیت برنامه را دچار مخاطره نمیسازد.

*منابع صندوق ملی توسعه مسکن

برنامههای حمایتی بخش مسکن از طریق صندوق ملی توسعه مسکن تامین مالی خواهد شد. پیشنهاد وزارت راه و شهرسازی در اینباره آن است که منابع صندوق از محل بودجههای سالانه و بازپرداخت اقساط مسکن مهر که به طور متوسط سالانه معادل 2 هزار میلیارد تومان است، تامین شود.

در صورت گشایش درآمد ریالی و ارزی، دولت میتواند از محل بودجه عمومی نیز به اجرای طرح کمک کند. از آنجا که به نظر نمیرسد حتی با توافق بازگشت اقساط مسکن مهر به این صندوق، منابع یاد شده تامین شود، اجرای برنامه در بازه زمانی طولانیتری ممکن خواهد شد.

مهم آن است که بپذیریم تشکیل بازار مالی مسکن ضرورت دارد و دولت جمهوری اسلامی ایران بعد از گذشت نزدیک به 35 سال از عمر خود، به این مهم اهتمام دارد.

لازم به ذکر است منابع این صندوق به صورت وجوه اداره شده در صندوق ملی توسعه مسکن سپردهگذاری و از محل سود آن مخارج لازم برای اجرای برنامههای حمایتی، در طول دوره حمایت، تامین مالی گردد.

*برنامههای بخش مسکن برای حمایت از اقشار درآمدی متوسط و پایین

سیاستگذاری در بخش مسکن با تمرکز بر اقشار درآمدی متوسط و پایین جامعه از طریق تشکیل صندوقهای پسانداز مسکن و ظرفیت نظام بانکی کشور برنامهریزی شده است.

آورده دولت در این برنامه به صورت سپرده (وجوه اداره شده) در صندوقهای پسانداز مسکن است و در قالب هزینههای جاری نخواهد بود. میزان این آورده، معادل ارزش حال کل سهم دولت در اجرای برنامههای حمایتی در طول دوره حمایت برنامهریزی شده بوده که در سال اول در سیستم بانکی سپردهگذاری میشود.

در صورت اجرای این برنامه، برای اولینبار در تاریخ جمهوری اسلامی ایران، دولت برای تشکیل بازار مالی مسکن قبول مسئولیت کرده است. در سالهای دورتر و با کنترل نرخ تورم، امید میرود سپردههای یاد شده از نظام بانکی خارج شده و به دولت برگردد. بدیهی است بانک مرکزی نیز میتواند در سالهای موردنیاز، با خارج کردن این وجوه از جریان سپردههای بانکی، از این ابزار به عنوان وسیلهای برای اعمال سیاست پولی استفاده کند.

مسکن اجتماعی، مسکن حمایتی، بهسازی سکونتگاههای غیررسمی و تامین سرمایه در گردش بازار ثانویه رهن برنامههای طراحی شده دولت در حوزه مسکن هستند که در ادامه سازوکار مالی اجرای آنها تبیین خواهد شد.

سهم 46 درصدی وزارت راه در مسکن اجتماعی

براساس اطلاعات هزینه درآمد شهری و سرشماری سال 1390، درصد خانوارهای اجارهنشین شهری در دهک اول و دوم در کشور در سال 1391 به ترتیب 14.5 و 13.7 درصد برآورد شده است. چنانچه دولت برای حمایت از 15 الی 20 درصد از خانوارهای دهکهای اول و دوم برنامه ریزی نماید، سالیانه 150 هزار واحد تحت پوشش برنامه مسکن اجتماعی قرار خواهند گرفت.

مسکن اجتماعی میتواند به صور مختلف تامین شود که پارهای از مهمترین آنها عبارتند از عرضه مستقیم مسکن اجاری توسط بخش دولتی یا عمومی (شهرداری)، عرصه مسکن اجارهای توسط شرکتها (انجمنهای) غیرانتفاعی با یارانههای زمین، وام ارزان و ...، مالکیت مسکن مناسب توانپذیر (affordable) به طور فردی با یارانه های زمین، وام ساخت ارزان و ...، مالکیت مشاع مسکن مناسب توانپذیر (affordable) توسط شرکتها (انجمنهای) غیرانتفاعی با یارانههای زمین، وام ساخت ارزان و ...، ساز و کار وام رهنی ارزان و بازگشت وام تضمین شده برای تملک فردی یا مشاع مسکن مناسب با دادن یارانه و یارانه مستقیم برای اجارهبهای مسکن مناسب.

در برنامه حاضر، هدف سالانه حمایت از 150 هزار خانوار اجارهنشین (از دهکهای اول و دوم درآمدی) در قالب تامین 60 درصد مبلغ اجارهبهای یک واحد مسکونی است. از این تعداد، 70 هزار واحد آن توسط وزارت راه و شهرسازی (46.6 درصد) در قالب پرداخت کمک اجارهبها و 80 هزار واحد دیگر از طریق ساخت یا اجاره واحدها توسط شهرداریها و بنیادهای خیریه تحت پوشش قرار میگیرند.

اطلاعات مربوط به سهم اجارهبهای متقاضیان و سپرده متناظر سهم دولت در این برنامه در جدول زیر گزارش شده است.

جدول: برنامه مسکن اجتماعی

برنامه مسکن حمایتی (با طراحی دو الگوی حمایت 10 ساله ثابت و حمایت 5 ساله پلکانی نزولی)

مسکن حمایتی، مسکن مورد استفاده بخشی از اجارهنشینان دهکهای متوسط رو به بالای درآمدی در کشور است. این عده از مردم توان پسانداز و پرداخت تسهیلات خرید مسکن را دارند، اما از آنجا که نرخ تورم در شرایط جاری بالاست و نرخ سود بانکی بالا اقساط را خارج از توان افراد میکند و به اصطلاح هزینهها توانپذیر (affordable) نیست، دولت با تامین بخشی از اقساط، بازپرداخت تسهیلات خرید مسکن را برای این قشر از مردم امکانپذیر میسازد.

تامین مالی خرید مسکن نیاز به حمایت دولت دارد. مردم باید بتوانند در سنین تشکیل خانواده با ودیعه کم و اقساط بلندمدت و از محل پس اندازهای آتی خود، مسکن مورد نیاز را امروز خریداری کنند. به دلیل ضعف بازار رهن در ایران، خرید مسکن خانوارها به تعویق میافتد. اگر نرخ تورم پایین و منابع مالی بانکها فراوان بود، نیازی به تشکیل صندوقهای پسانداز مسکن نبود. اما در غیبت بازار رهن کارآمد، ناچار به تشکیل این صندوقها هستیم تا منابع ضعیف بانکی تقویت شود.

در این برنامه، تشکیل صندوق پسانداز مسکن به بانک خاصی محدود نخواهد بود و تمام بانکهای تجاری میتوانند صندوقهای پسانداز مسکن خود را راهاندازی کنند. دولت در نحوه طراحی تسهیلات مداخله نخواهد کرد، ولی چنانچه این تسهیلات اقشار مدنظر دولت را هدفگیری کند (متقاضیان مسکن حمایتی)، دولت برای افزایش قدرت خرید این گروه از متقاضیان مسکن، بخشی از اقساط وام آنان را در قالب یارانه مسکن پرداخت خواهد کرد.

انتظام بازار رهن میتواند در طرف عرضه یا بخش ساخت و ساز هم نظم ایجاد کرده و موجب تقویت انبوهسازی (در مقابل شخصیسازی) و رعایت استانداردهای ضروری ساخت مسکن شود. از نظر سیاستهای پولی، انضباط خانوارها برای پرداخت اقساط، نرخ تمایل به پسانداز را افزایش داده و آثار ضدتورمی خواهد داشت.

با توجه به اینکه اقشار هدف برنامه مسکن حمایتی را عمدتاً خانوارهای اجارهنشین دهکهای متوسط رو به بالای درآمدی تشکیل میدهند، برآوردهای آماری نشان میدهد با فرض حمایت دولت از حدود 18 درصد این خانوارها، لازم است سالیانه برای حدود 250000 خانوار برنامهریزی برای تسهیلات مسکن حمایتی صورت گیرد.

در این برنامه خرید مسکن از محل اخذ تسهیلات بانکی پس از سپردهگذاری متقاضیان در بانکهای تجاری و پرداخت بخشی از اقساط تسهیلات توسط دولت تامین مالی میشود.

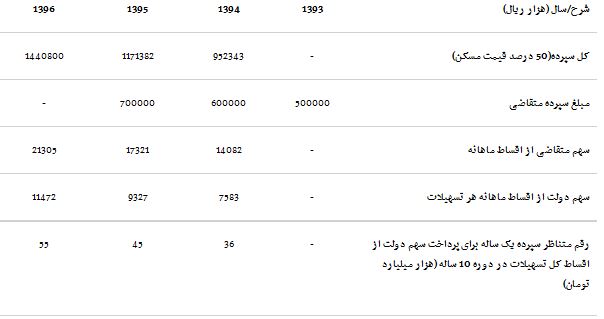

تسهیلات بانکی در این برنامه معادل 50 درصد متوسط قیمت یک واحد مسکونی 75 متری در مناطق شهری کشور برنامهریزی شده است. سپردهگذاری متقاضیان در سیستم بانکی نیز معادل 50 درصد تسهیلات بانکی و به مدت یک سال صورت میپذیرد.

نرخ سود سپردهگذاری (سهم دولت و سهم متقاضی) معادل 23 درصد و نرخ سود تسهیلات 25 درصد در نظر گرفته شده است.

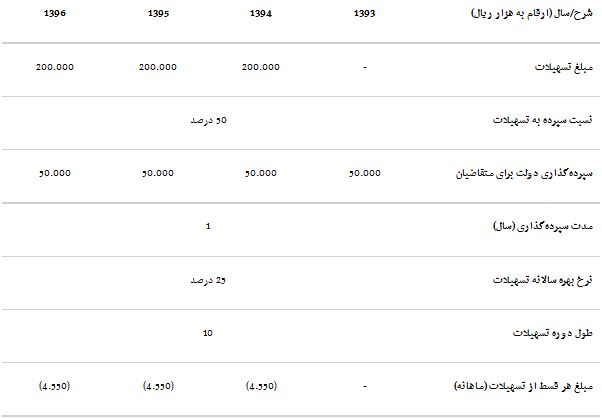

برنامه مسکن حمایتی 10 ساله ثابت

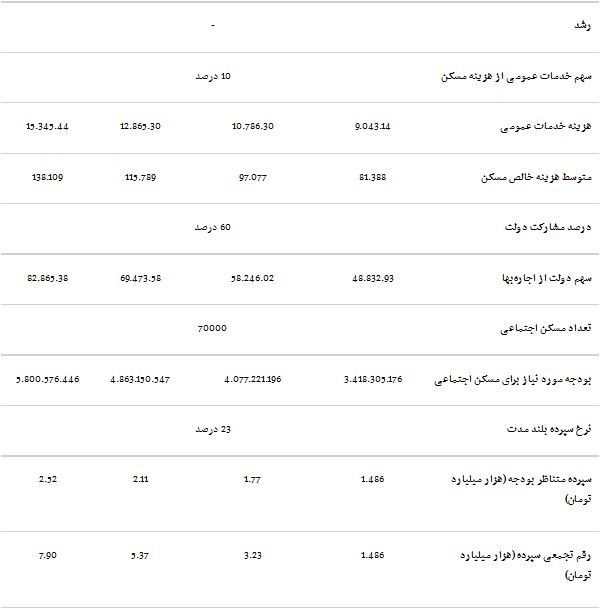

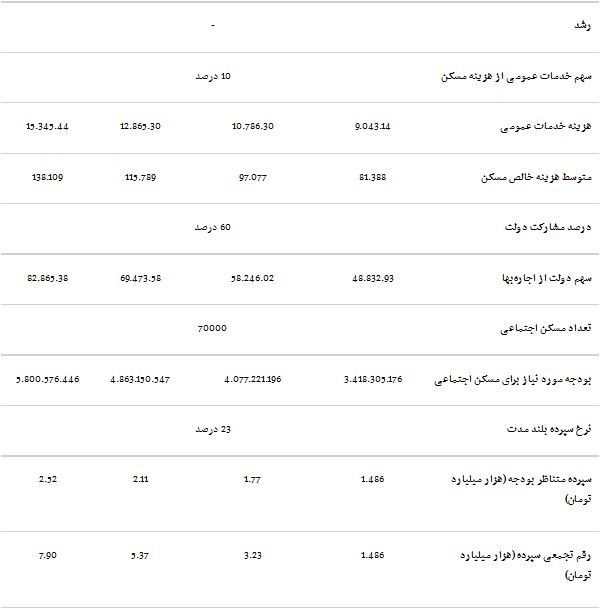

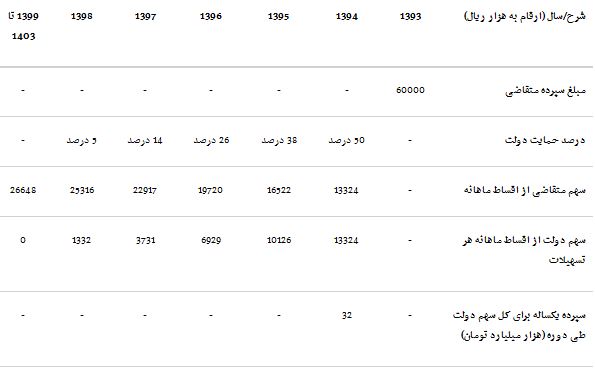

در این روش دولت 35 درصد اقساط ماهیانه تسهیلات خرید مسکن را به مدت 10 سال و به صورت ثابت تامین مینماید. با توجه به الزام به سپردهگذاری متقاضیان در سیستم بانکی به مدت یک سالف اعطای تسهیلات از سال دوم آغاز خواهد شد. در جدول ذیل اطلاعاتی از سهم اقساط متقاضی و سپرده متناظر سهم دولت ارائه شده است.

جدول: برنامه مسکن حمایتی، دوره ثابت 10 سال

لازم به ذکر است کل اقساط سهم دولت (ارزش حال اقساط سالهای اجرای برنامه) به طور یکجا و در سال اول پرداخت تسهیلات، نزد سیستم بانکی سپردهگذاری خواهد شد.

برنامه مسکن حمایتی 5 ساله پلکانی نزولی

از آنجا که خانوارها پس از استفاده از تسهیلات این برنامه، صاحب مسکن شده و نیاز به مسکنشان مرتفع میگردد، همچنین با عنایت به آنکه هزینه مسکن آنها در سالهای آتی ثابت میماند ولی درآمدهای آنها افزایش خواهد یافت (سهم هزینه مسکن خانوارها در طول زمان نزولی میشود) خانوارها طی دوره بازپرداخت اقساط، توانمند خواهند شد.

از سوی دیگر در سالهای آتی خانوارهای جدید نیز به گروه نیازمندان به مسکن در جامعه اضافه خواهند شد، میتوان برنامه حمایت از گروههای متقاضی این تسهیلات را در دورههای کوتاهتری برای دولت تدارک دید. بر این اساس الگوی دیگری در قالب حمایت 5 ساله پلکانی نزولی توسط دولت طراحی شده است.

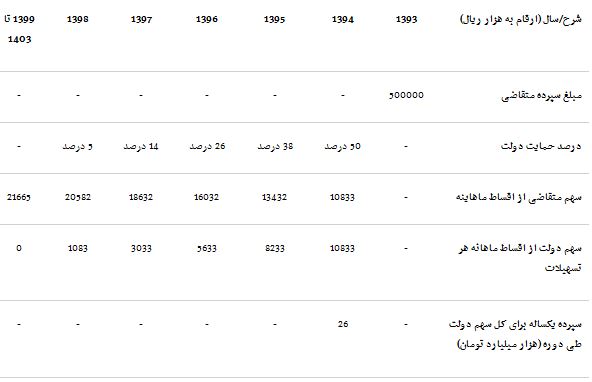

در این الگو سهم حمایت دولت در بازپرداخت اقساط ماهیانه به صورت سالیانه از 50 درصد به 5 درصد در طول 5 سال کاهش مییابد. در نتیجه، دولت منابع بیشتری برای حمایت از سایر متقاضیان بالقوه خواهد داشت. سهم اقساط خانوارها و سپرده متناظر دولت در این الگو به شرح جداول زیر است.

جدول: برنامه مسکن حمایتی، دوره 5 ساله پلکانی، سال اول

جدول: برنامه مسکن حمایتی، دوره 5 ساله پلکانی، سال دوم

جدول: برنامه مسکن حمایتی، دوره 5 ساله پلکانی، سال سوم

جدول: برنامه مسکن حمایتی، دوره 5 ساله پلکانی، سال سوم

برنامه بهسازی سکونتگاههای غیررسمی

طی دهههای اخیر به تدریج محلات نابسامان و سکونتگاههای غیررسمی به طور عمده در حاشیه کلانشهرها و شهرهای بزرگ کشورف خارج از برنامه رسمی توسعه و به صورت خودرو شکل گرفته و گسترش یافته است.

این محلات خودرو یا حاشیهنشین، اسکان غیررسمی نامیده شدهاند و کارکرد اصلی آنها تامین زمین و الگوی ساخت متناسب با توان مالی گروههای کمدرآمد مهاجر از روستاها یا گروههای کمدرآمد و فقیر شهری رانده شده از بافت موجود شهرهاست. با توجه به کیفیت بسیار پایین سکونتگاههای غیررسمی به عبارتی وضوح پدیده بدمسکنی در این مناطق، بهبود کیفیت زندگی و ارتقاء ایمنی و سلامت خانوارهای ساکن در آنها را ضروری نموده است.

بر اساس برآوردهای اولیه، 13.5 میلیون نفر از جمعیت کشور در قالب 3.1 میلیون خانوار در این مکانها سکونت دارند. به طور کلی این سکونتگاهها مشتمل بر 2.7 میلیون واحد مسکونی است که 1.4 میلیون واحد آن نیازمند ارتقا و بهسازی است. چنانچه بهسازی این واحدهای مسکونی در طول 10 ساله برنامهریزی شود، میبایست سالیانه 140 هزار واحد مسکونی به منظور بهسازی تامین مالی گردد.

با توجه به اینکه خانوارهای ساکن در حاشیه شهرها و مناطق اسکان غیررسمی در طول اجرای برنامه، ثابت و معادل 20 میلیون تومان در نظر گرفته شده است. دولت و متقاضیان استفاده کننده از این برنامه هر یک به میزان مساوی و معادل 25 درصد (مجموعا 50 درصد تسهیلات، هر یک 5 میلیون تومان) در سیستم بانکی به مدت یک سال سپردهگذاری خواهند نمود.

در این برنامه، دولت علاوه بر سهم سپرده بابت حق بیمه اعطای تسهیلات نیز با نرخ حق بیمه 10 درصد، در سال اول در سیستم بانکی سپردهگذاری خواهد کرد. نرخ سود سپردهگذاری 23 درصد و نرخ سود تسهیلات 25 درصد در نظر گرفته شده است.

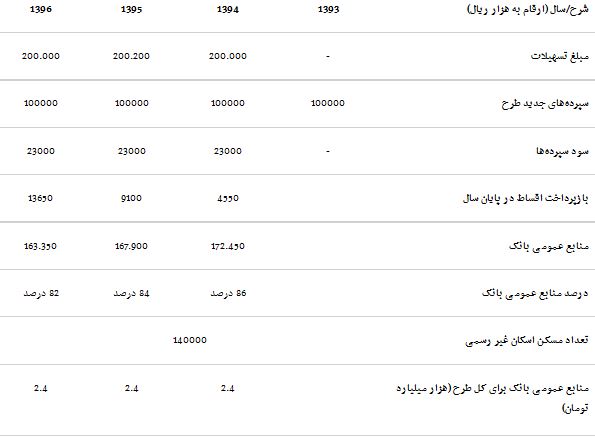

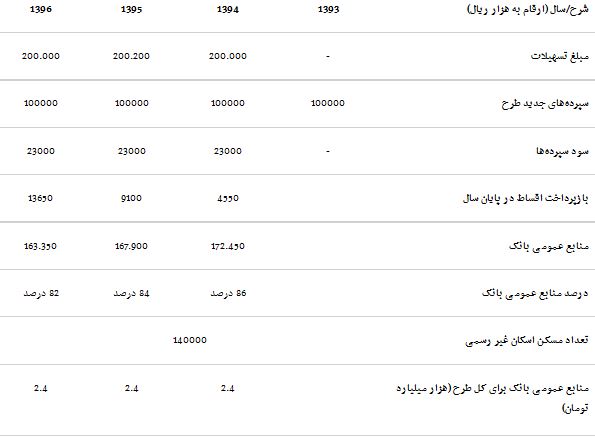

اطلاعات مربوط به سهم اقساط متقاضیان، سپرده متناظر سهم دولت (سپرده و حق بیمه) در جدول زیر ارائه شده است.

جدول: برنامه بهسازی سکونتگاههای غیررسمی

برنامه تامین مالی سرمایه در گردش بازار رهن ثانویه

برای توسعه بازار رهن در کشور، لازم است پس از توسعه بازار اولیه، سازوکار معاملات ثانویه این تسهیلات از طریق بازار سرمایه فراهم شود. بدین ترتیب، تعداد بیشتری از سرمایهگذاران به منظور کسب سود وجوه خود را وارد این بازار کرده و حجم نقدینگی بازار رهن افزایش خواهد یافت.

در سالهای آغازین فعالیت بازار ثانویه لازم است سرمایه در گردشی برای این فعالیت در نظر گرفته شود تا اوراق بهادار برای بازار قابل هضم و خریداری شود. صندوق ملی توسعه مسکن این سرمایه در گردش را برای یک بار پرداخت خواهد کرد. رقم پیشبینی شده برای این منظور برابر 50 هزار میلیارد ریال است.

محاسبه سهم وجوه عمومی سیستم بانکی از کل مبالغ تسهیلات بهسازی سکونتگاه های غیررسمی

برای ارائه 140 هزار تسهیلات بهسازی سکونتگاههای غیرسمی، سیستم بانکی باید در سال اول اعطای تسهیلات (سال دوم برنامه) مبلغی در حدود 24 هزار میلیارد ریال از وجوه عمومی خود را در این طرح وارد کند. هرچند سهم منابع عمومی بانک نسبت به کل تسهیلات اعطایی در سال اول حدود 86 درصد میباشد لیکن این رقم در سالهای بعد کاهش یافته، به طوری که در سال پایان برنامه به 83 درصد کاهش مییابد.

جدول: زیر محاسبات مربوط به سهم وجوه عمومی بانک از کل مبالغ تسهیلات رهنی را نشان میدهد.

جدول: محاسبه کل بودجه مورد نیاز صندوق ملی توسعه مسکن طی دوره 4 ساله

جدول: محاسبه کل بودجه مورد نیاز صندوق ملی توسعه مسکن طی دوره 4 ساله