به گزارش مشرق، روز گذشته بازار سرمایه شاهد معامله 331 میلیون و 132 هزار سهم به ارزش 817 میلیارد و 352 میلیون ریال بود. این معاملات که در 29 هزار و 294 دفعه معاملاتی صورت گرفته بود، سبب شدند تا شاخص کل از افت حدود 629 واحدی برخوردار شود. اینگونه بود که در نهمین روز از تیرماه تغییرات روزانه شاخص کل بورس تهران به منفی 89/0 درصد رسید. بر این اساس زیان این بازار از ابتدای هفته تا روز گذشته به 6/2 درصد و از ابتدای سال به 11 درصد رسیده است.

در این میان نکته قابل توجه آن است که بورس تهران روندی برخلاف بازار ارز در پیش گرفته است. انتظارات از بهبود اوضاع سیاسی بعد از مذاکرات هستهای به امیدواریها در این بازار منجر شده و باعث شد دیروز قیمت ارز حتی به زیر 3 هزار و 100 تومان برسد. این در حالی است که این خوشبینی در بازار سهام وجود ندارد و بهرغم انتشار اخبار مثبت از این مذاکرات، معاملهگران بازار سهام رویه خود را طی کرده و بازار همچنان کاهشی است.

به عقیده کارشناسان تفاوت ماهیت دو بازار ارز و سهام باعث اختلاف تصمیمات سرمایهگذاران در این دو بازار شده است، در عین حال اخبار مثبت از مذاکرات به معنای گشایش هستهای میتواند موجودی ارزی کشور را افزایش داده و به تقویت طرف عرضه منجر شود، اما در بازار سهام، این اخبار باید با توسعه صنایع و افزایش فروش، افزایش تولید و بهبود سودآوری شرکتها همراه باشد تا بتواند به تقویت بورس منتهی شود.

بر این اساس به عقیده کارشناسان روند فعلی بازار سهام به دلایل دیگری ارتباط دارد. به عنوان مثال، در حال حاضر جو روانی ناشی از افت شاخص کل باعث شده خرید سهم بهدلیل احتمال کاهش بیشتر قیمتها متوقف شود، در عین حال صاحبان سهام با تشکیل صفهای فروش سعی در کاهش زیان خود دارند. به همین دلیل شاهد بیتفاوتی بازار به محرکهایی هستیم که در بازار اعمال میشوند و اخبار هستهای یکی از این محرکها است. با این حال ممکن است در دورهای بسیار کوتاهمدت کمی از روند کاهشی بازار کاسته شود، اما این به معنای توقف کاهش نیست، کمااینکه حتی برخی پیشبینیها از رسیدن شاخص به رقم 69 هزار واحد خبر میدهند.

بررسیها و برآیند گفتوگوی ما با فعالان این بازار نشان میدهند آنها در تحلیل خود از اوضاع و احوال کنونی بازار سرمایه و خروج نقدینگی از سوی حقیقی و حقوقیهای بازار، بر این باورند که اساسا نباید در این روزها به دنبال علت خاصی بود و باید دانست مجموعهای از عوامل در میانمدت، این روزهای بورس را رقم زده است.

در این میان، آنچه که در توجیه خروج نقدینگی به آن استناد میشود، ترسی است که به واسطه رکود حاکم بر اقتصاد کشور، بازار را فراگرفته است. بر این اساس مادامی که رونق به فضای اقتصاد کشور بازنگردد، شاهد تحرک خاصی در این بخش از بازار سرمایهگذاری نخواهیم بود؛ حتی اگر اخباری خوش از مذاکرات منتشر شوند، چراکه باید منتظر نتایج ملموس و آثار این مذاکرات در بازار باشیم. با این حال در چنین فضایی مدیران بازار سرمایه بر آن شدند تا با انتشار اوراق تبعی کمی از التهاب بازار بکاهند؛ مسالهای که از سوی این کارشناسان مورد تردید قرار گرفته است. در واقع بهزعم آنها، در حالت خوشبینانه انتشار اوراق تبعی شاید تنها بهطور موقت اطمینان را به بازار بازگرداند و بازدهی در بازه زمانی شش ماه تا یکسال را نصیب سرمایهگذاران بازار کند.

در واقع به اعتقاد کارشناسان، انتشار اوراق تبعی در بازار سرمایه و انتشار اوراق مشارکت در بازار پول، دو فرصت کسب سود بدون ریسک در اقتصاد کشور فراهم کرده که از این دو فرصت، اوراق تبعی به واسطه دریافت پیشپرداخت از سرمایهگذاران از مطلوبیت کمتری میان سرمایهگذاران برخوردار است.

از سوی دیگر ادامه روند نزولی بازار، تردیدهایی را برای سرمایهگذاران مبنی بر عدم تعهد ناشران اوراق تبعی یا تاخیر در ایفای تعهدات آنها ایجاد کرده است که سبب خواهد شد تا این اوراق از اقبال کمتری به نسبت اوراق مشارکت برخوردار شوند و حتی فشار فروش را در بازار افزایش دهند. بر این اساس پیشبینی میشود اوراق مشارکت به واسطه نرخ موثری که دارند و به صورت ماهانه پرداخت میشوند، بیشتر مورد اقبال سرمایهگذاران قرار بگیرند.

به پیشبینی کارشناسان، بهرغم طراحی و اجرای این ابزار پوشش ریسک، روند منفی بازار همچنان استمرار خواهد یافت. از سوی دیگر در سایه فضای بیاعتمادی در بازار سرمایه و عدم توجه به تعدیلات مثبت شرکت ها، حقوقیهای بازار نیز تمایل چندانی به ورود در بازار ندارند. اینگونه است که در وهله اول باید مولفههای اساسی در اقتصاد کشور سامان یابد تا به این واسطه اقتصاد کشور از بی رمقی ناشی از کنترل تورم و رکود حاصله از هزینههای ایجاد شده رها شود.

صندوق خالی بود!

تجربه اوراق فروش تبعی در شرایطی با عدم تاثیر در بازار همراه شده است که پیش از این، بازار تجربه صندوق توسعه را پشت سر گذاشته بود. با ورود پنج بانک و بیمه دولتی به بازار و تزریق 5 تریلیون تومان نقدینگی به بازار این نگرانی در بورس ایجاد شده است که تضمین ماندگاری این نقدینگی در بورس چیست؟ وقتي كه قرار شد پنج بانك و بيمه دولتي و نيمه دولتي، 5 هزار ميليارد تومان به بازار سرمايه تزريق كنند؛ نگراني مبنی بر ماندگاری نقدینگی مزبور برای برخی موسسان صندوق توسعه بازار ايجاد شد.

در واقع دغدغه آنها به عنوان موسسان صندوق توسعه بازار، بازگشت دوباره بازار به روال منفي بود بهطوریکه با بالا گرفتن انتقادها از ورود بانكها براي حمايت از بازار سرمايه، بازيگران حقوقي بازار سرمايه، این اقدام را مثبت ارزیابی و عنوان کردند که خروج نقدينگي تزريق شده از صندوق توسعه بازار، هنگامي كه بورس به تعادل رسيده است، بازار را با عرضههاي صندوق مواجه خواهد ساخت و اين مسالهاي است كه بورس را بعد از تعادل به روال منفي باز خواهد گرداند.

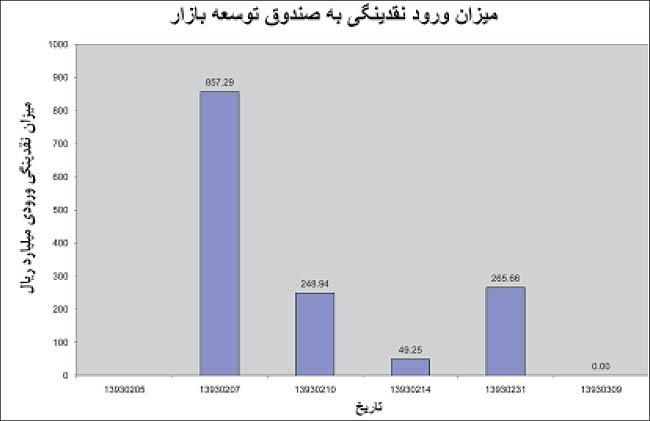

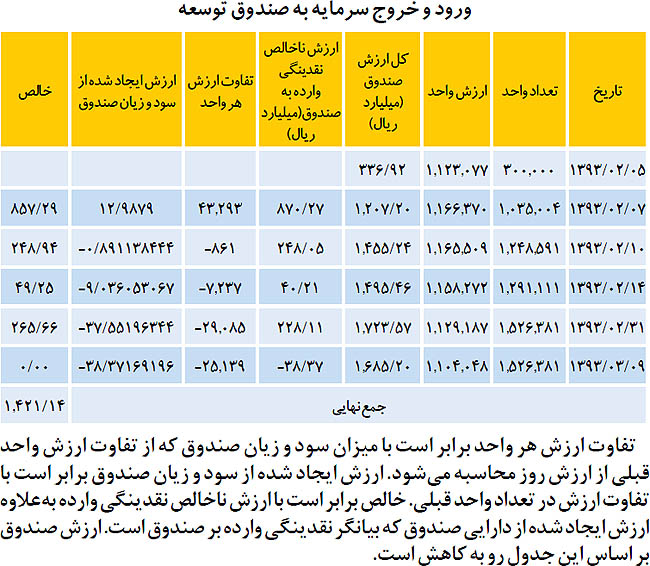

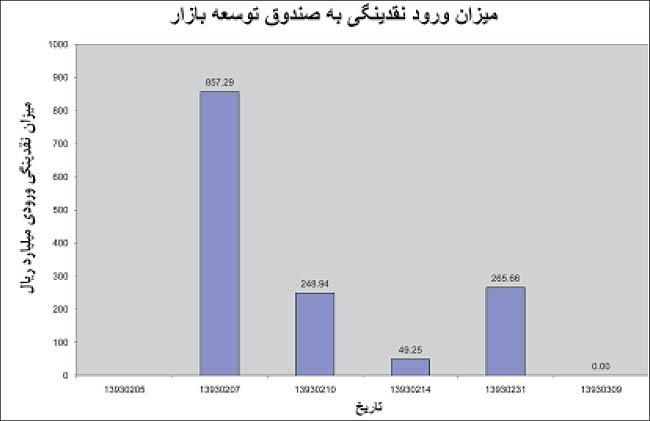

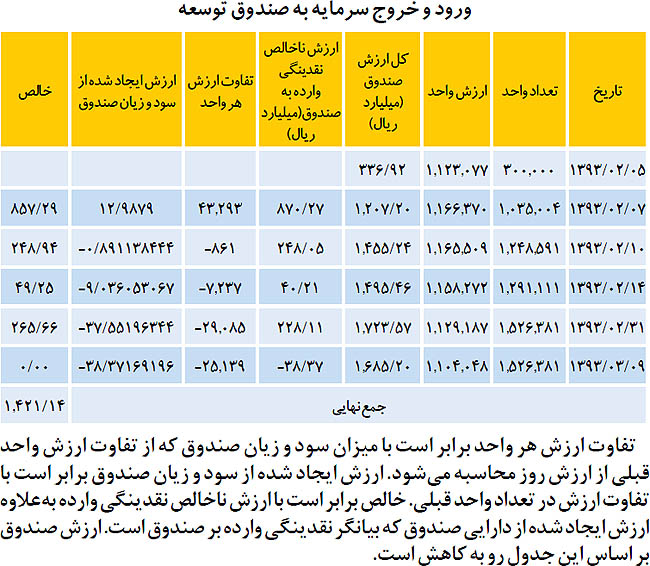

به عقیده مدیرعامل بانک سپه با افزوده شدن 6 نهاد مالي به موسسان قبلي صندوق توسعه بر اساس تفاهم صورت گرفته، مقرر شده است كه خريدها از طريق صندوق توسعه بازار صورت گيرد؛ با اين تفاوت كه در خريدهايي كه انجام ميشود بر اساس نام واريزكنندگان وجه، يونيت صادر ميشود. تمام این مسائل در حالی مطرح میشود که پيش از اين قرار بود 10 درصد ارزش بازار در اين صندوق، تامين وجوه و اين نقدينگيها به مرور زمان به بازار سرمايه تزريق شود، اما هنوز پس از گذشت دو ماه از تصميم وزير اقتصاد مبني بر لزوم تزريق نقدينگي به صندوق توسعه بازار، تا نهم خردادماه امسال تنها 142 ميلياردتومان از سوي حقوقيها، واريز شده است. براين اساس ارزش ذاتي هر واحد صندوق از يك هزار و 123 ريال در پنجم ارديبهشتماه به يك هزار و 104 ريال در نهم خردادماه امسال كاهش يافت.

بنا به گفته سید کامل تقوینژاد باوجود ناهماهنگي ميان تزريق نقدينگي 5 هزار ميليارد توماني به صندوق توسعه بازار، سهامداران جديد خواستار برگزاري مجمع عمومي فوقالعادهاي بهمنظور تغيير مديريت و تشكيل شوراي سرمايهگذاري شدند تا شايد با تشكيل اين مجمع پاسخي روشن به انتقادهاي مطروحه نسبت به عملكرد صندوق توسعه بازار داده شود؛ انتقادهايي كه شامل تضاد منافع، رانت اطلاعاتي و عدم تقارن اطلاعاتي است.

در اين ميان، قبل از برگزاري اين مجمع نيز پيشنهاد شده بود كه مديريت صندوق از يك نهاد مالي انتفاعي به شركتي كه در فعاليت رسمي بازار درگير نيست، داده شود. اين گونه بود كه مجمع عمومي فوقالعاده صندوق توسعه برگزار شد و پيشنهاد مطرح شده از سوي سهامدارانش مورد موافقت قرار نگرفت و در نهايت برآيند نظرات اين مجمع، قرار گرفتن مديريت صندوق در اختيار تامين سرمايه امين بود. حال به نظر ميرسد بازار براي تغيير رويه خود، هنوز به اجماع بازارهاي پول و سرمايه نيازمند است تا به اين واسطه نقدينگي مورد نياز به اين صندوق تزريق شود.

در این میان نکته قابل توجه آن است که بورس تهران روندی برخلاف بازار ارز در پیش گرفته است. انتظارات از بهبود اوضاع سیاسی بعد از مذاکرات هستهای به امیدواریها در این بازار منجر شده و باعث شد دیروز قیمت ارز حتی به زیر 3 هزار و 100 تومان برسد. این در حالی است که این خوشبینی در بازار سهام وجود ندارد و بهرغم انتشار اخبار مثبت از این مذاکرات، معاملهگران بازار سهام رویه خود را طی کرده و بازار همچنان کاهشی است.

به عقیده کارشناسان تفاوت ماهیت دو بازار ارز و سهام باعث اختلاف تصمیمات سرمایهگذاران در این دو بازار شده است، در عین حال اخبار مثبت از مذاکرات به معنای گشایش هستهای میتواند موجودی ارزی کشور را افزایش داده و به تقویت طرف عرضه منجر شود، اما در بازار سهام، این اخبار باید با توسعه صنایع و افزایش فروش، افزایش تولید و بهبود سودآوری شرکتها همراه باشد تا بتواند به تقویت بورس منتهی شود.

بر این اساس به عقیده کارشناسان روند فعلی بازار سهام به دلایل دیگری ارتباط دارد. به عنوان مثال، در حال حاضر جو روانی ناشی از افت شاخص کل باعث شده خرید سهم بهدلیل احتمال کاهش بیشتر قیمتها متوقف شود، در عین حال صاحبان سهام با تشکیل صفهای فروش سعی در کاهش زیان خود دارند. به همین دلیل شاهد بیتفاوتی بازار به محرکهایی هستیم که در بازار اعمال میشوند و اخبار هستهای یکی از این محرکها است. با این حال ممکن است در دورهای بسیار کوتاهمدت کمی از روند کاهشی بازار کاسته شود، اما این به معنای توقف کاهش نیست، کمااینکه حتی برخی پیشبینیها از رسیدن شاخص به رقم 69 هزار واحد خبر میدهند.

بررسیها و برآیند گفتوگوی ما با فعالان این بازار نشان میدهند آنها در تحلیل خود از اوضاع و احوال کنونی بازار سرمایه و خروج نقدینگی از سوی حقیقی و حقوقیهای بازار، بر این باورند که اساسا نباید در این روزها به دنبال علت خاصی بود و باید دانست مجموعهای از عوامل در میانمدت، این روزهای بورس را رقم زده است.

در این میان، آنچه که در توجیه خروج نقدینگی به آن استناد میشود، ترسی است که به واسطه رکود حاکم بر اقتصاد کشور، بازار را فراگرفته است. بر این اساس مادامی که رونق به فضای اقتصاد کشور بازنگردد، شاهد تحرک خاصی در این بخش از بازار سرمایهگذاری نخواهیم بود؛ حتی اگر اخباری خوش از مذاکرات منتشر شوند، چراکه باید منتظر نتایج ملموس و آثار این مذاکرات در بازار باشیم. با این حال در چنین فضایی مدیران بازار سرمایه بر آن شدند تا با انتشار اوراق تبعی کمی از التهاب بازار بکاهند؛ مسالهای که از سوی این کارشناسان مورد تردید قرار گرفته است. در واقع بهزعم آنها، در حالت خوشبینانه انتشار اوراق تبعی شاید تنها بهطور موقت اطمینان را به بازار بازگرداند و بازدهی در بازه زمانی شش ماه تا یکسال را نصیب سرمایهگذاران بازار کند.

در واقع به اعتقاد کارشناسان، انتشار اوراق تبعی در بازار سرمایه و انتشار اوراق مشارکت در بازار پول، دو فرصت کسب سود بدون ریسک در اقتصاد کشور فراهم کرده که از این دو فرصت، اوراق تبعی به واسطه دریافت پیشپرداخت از سرمایهگذاران از مطلوبیت کمتری میان سرمایهگذاران برخوردار است.

از سوی دیگر ادامه روند نزولی بازار، تردیدهایی را برای سرمایهگذاران مبنی بر عدم تعهد ناشران اوراق تبعی یا تاخیر در ایفای تعهدات آنها ایجاد کرده است که سبب خواهد شد تا این اوراق از اقبال کمتری به نسبت اوراق مشارکت برخوردار شوند و حتی فشار فروش را در بازار افزایش دهند. بر این اساس پیشبینی میشود اوراق مشارکت به واسطه نرخ موثری که دارند و به صورت ماهانه پرداخت میشوند، بیشتر مورد اقبال سرمایهگذاران قرار بگیرند.

به پیشبینی کارشناسان، بهرغم طراحی و اجرای این ابزار پوشش ریسک، روند منفی بازار همچنان استمرار خواهد یافت. از سوی دیگر در سایه فضای بیاعتمادی در بازار سرمایه و عدم توجه به تعدیلات مثبت شرکت ها، حقوقیهای بازار نیز تمایل چندانی به ورود در بازار ندارند. اینگونه است که در وهله اول باید مولفههای اساسی در اقتصاد کشور سامان یابد تا به این واسطه اقتصاد کشور از بی رمقی ناشی از کنترل تورم و رکود حاصله از هزینههای ایجاد شده رها شود.

صندوق خالی بود!

تجربه اوراق فروش تبعی در شرایطی با عدم تاثیر در بازار همراه شده است که پیش از این، بازار تجربه صندوق توسعه را پشت سر گذاشته بود. با ورود پنج بانک و بیمه دولتی به بازار و تزریق 5 تریلیون تومان نقدینگی به بازار این نگرانی در بورس ایجاد شده است که تضمین ماندگاری این نقدینگی در بورس چیست؟ وقتي كه قرار شد پنج بانك و بيمه دولتي و نيمه دولتي، 5 هزار ميليارد تومان به بازار سرمايه تزريق كنند؛ نگراني مبنی بر ماندگاری نقدینگی مزبور برای برخی موسسان صندوق توسعه بازار ايجاد شد.

در واقع دغدغه آنها به عنوان موسسان صندوق توسعه بازار، بازگشت دوباره بازار به روال منفي بود بهطوریکه با بالا گرفتن انتقادها از ورود بانكها براي حمايت از بازار سرمايه، بازيگران حقوقي بازار سرمايه، این اقدام را مثبت ارزیابی و عنوان کردند که خروج نقدينگي تزريق شده از صندوق توسعه بازار، هنگامي كه بورس به تعادل رسيده است، بازار را با عرضههاي صندوق مواجه خواهد ساخت و اين مسالهاي است كه بورس را بعد از تعادل به روال منفي باز خواهد گرداند.

به عقیده مدیرعامل بانک سپه با افزوده شدن 6 نهاد مالي به موسسان قبلي صندوق توسعه بر اساس تفاهم صورت گرفته، مقرر شده است كه خريدها از طريق صندوق توسعه بازار صورت گيرد؛ با اين تفاوت كه در خريدهايي كه انجام ميشود بر اساس نام واريزكنندگان وجه، يونيت صادر ميشود. تمام این مسائل در حالی مطرح میشود که پيش از اين قرار بود 10 درصد ارزش بازار در اين صندوق، تامين وجوه و اين نقدينگيها به مرور زمان به بازار سرمايه تزريق شود، اما هنوز پس از گذشت دو ماه از تصميم وزير اقتصاد مبني بر لزوم تزريق نقدينگي به صندوق توسعه بازار، تا نهم خردادماه امسال تنها 142 ميلياردتومان از سوي حقوقيها، واريز شده است. براين اساس ارزش ذاتي هر واحد صندوق از يك هزار و 123 ريال در پنجم ارديبهشتماه به يك هزار و 104 ريال در نهم خردادماه امسال كاهش يافت.

بنا به گفته سید کامل تقوینژاد باوجود ناهماهنگي ميان تزريق نقدينگي 5 هزار ميليارد توماني به صندوق توسعه بازار، سهامداران جديد خواستار برگزاري مجمع عمومي فوقالعادهاي بهمنظور تغيير مديريت و تشكيل شوراي سرمايهگذاري شدند تا شايد با تشكيل اين مجمع پاسخي روشن به انتقادهاي مطروحه نسبت به عملكرد صندوق توسعه بازار داده شود؛ انتقادهايي كه شامل تضاد منافع، رانت اطلاعاتي و عدم تقارن اطلاعاتي است.

در اين ميان، قبل از برگزاري اين مجمع نيز پيشنهاد شده بود كه مديريت صندوق از يك نهاد مالي انتفاعي به شركتي كه در فعاليت رسمي بازار درگير نيست، داده شود. اين گونه بود كه مجمع عمومي فوقالعاده صندوق توسعه برگزار شد و پيشنهاد مطرح شده از سوي سهامدارانش مورد موافقت قرار نگرفت و در نهايت برآيند نظرات اين مجمع، قرار گرفتن مديريت صندوق در اختيار تامين سرمايه امين بود. حال به نظر ميرسد بازار براي تغيير رويه خود، هنوز به اجماع بازارهاي پول و سرمايه نيازمند است تا به اين واسطه نقدينگي مورد نياز به اين صندوق تزريق شود.