به گزارش مشرق، مصوبه مجلس در جریان بررسی لایحه بودجه سال 95 درباره مبلغ وام ازدواج

مباحث فراوانی را درباره منابع لازم برای پرداخت این تسهیلات به دنبال

داشت.

به گزارش مشرق، مصوبه مجلس در جریان بررسی لایحه بودجه سال 95 درباره مبلغ وام ازدواج

مباحث فراوانی را درباره منابع لازم برای پرداخت این تسهیلات به دنبال

داشت.مسئولان بانک مرکزی و بسیاری از فعالان شبکه بانکی کشور معتقدند افزایش بیش از سه برابری سقف تسهیلات ازدواج و رساندن آن به 10 میلیون تومان عملا ممکن نیست و در صورت اصرار بر اجرای این مصوبه در نهایت تعداد دریافت کنندگان این تسهیلات به یک سوم کاهش پیدا می کند.

استدلال این دسته مبتنی بر محدودیت منابع قرض الحسنه و کاهش آن طی سال های اخیر است؛ واقعیتی که نمی توان آن را انکار کرد.

در مقابل اما نمایندگان مدافع این مصوبه، برخی کارشناسان و فعالان بانکی از پرداخت منابع قرض الحسنه برای مصارف غیر از قرض الحسنه سخن می گویند و نمونه هایی را نیز ارائه می دهند.

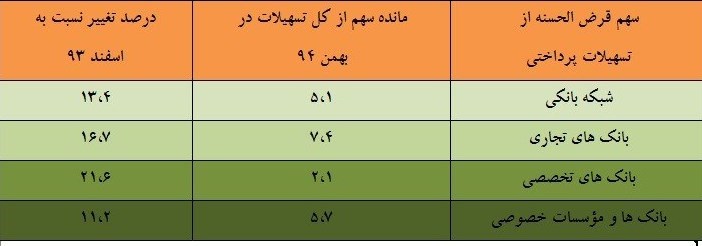

در این میان اما آمارهای رسمی بانک مرکزی تصویر سومی را به نمایش می گذارد؛ بنا بر تازه ترین گزارش بانک مرکزی از منابع و مصارف بانک های کشور که مانده این ارقام را در بهمن سال 94 نشان می دهد، اختلافی 36 هزار میلیارد ریالی میان منابع و مصارف قرض الحسنه شبکه بانکی کشور وجود دارد.

به عبارت دیگر بانک های کشور 36 هزار میلیارد ریال کمتر از منابعی که در قالب قرض الحسنه جذب کرده اند برای مصارف قرض الحسنه، تسهیلات پرداخت کرده اند.

بنا بر گزارش بانک مرکزی مانده منابع قرض الحسنه بانک ها و مؤسسات اعتباری کشور اعم از دولتی و غیردولتی در پایان بهمن ماه سال گذشته حدود 395,3 هزار میلیارد ریال و مانده تسهیلات قرض الحسنه پرداختی در این موعد هم 359,3 هزار میلیارد ریال بوده است و این یعنی اختلافی 36 هزار میلیارد ریالی میان منابع و مصارف قرض الحسنه.

توجه به این نکته اما لازم است که 28,8 هزار میلیارد ریال از منابع قرض الحسنه مربوط به صندوق پس انداز مسکن است که عملا موعد پرداخت تسهیلات از آن فرانرسیده و به این ترتیب 7,2 هزار میلیارد ریال از منابع قرض الحسنه پرداخت نشده است.

بررسی آمارهای رسمی واقعیت های دیگری را نیز آشکار می کند؛ بالاترین سهم از منابع و تسهیلات قرض الحسنه را بانک های غیردولتی و مؤسسات اعتباری غیربانکی در اختیار دارند. این در حالی است که بعید به نظر می رسد بانک های خصوصی در این حوزه فعالیت چندانی داشته باشند و نقش اصلی بر دوش مؤسسات اعتباری غیربانکی قراردارد.

در کنار این واقعیت باید به این نکته هم توجه کرد با وجود سهم اسمی بالای منابع و تسهیلات قرض الحسنه بانک های غیردولتی و مؤسسات اعتباری غیربانکی، سهم تسهیلات قرض الحسنه پرداختی از کل تسهیلات پرداختی در این بانک ها و مؤسسات نهایتا 5,7 درصد است. میانگین این سهم در شبکه بانکی حدود 5,1 درصد، در بانک های تجاری حدود 7,4 درصد و در بانک های تخصصی 2,1 درصد است.